Các ngân hàng sẽ còn mạnh tay chi tiền cho công nghệ

23/11/2024

Yêu cầu cao hơn từ người dùng, sự cạnh tranh từ FinTech… khiến các nhà băng phải đầu tư mạnh tay cho công nghệ để giữ chân khách hàng, gia tăng sức cạnh tranh và đảm bảo động lực tăng trưởng trong dài hạn.

Yêu cầu cao hơn từ người dùng, sự cạnh tranh từ FinTech… khiến các nhà băng phải đầu tư mạnh tay cho công nghệ để giữ chân khách hàng, gia tăng sức cạnh tranh và đảm bảo động lực tăng trưởng trong dài hạn.

Con đường tất yếu

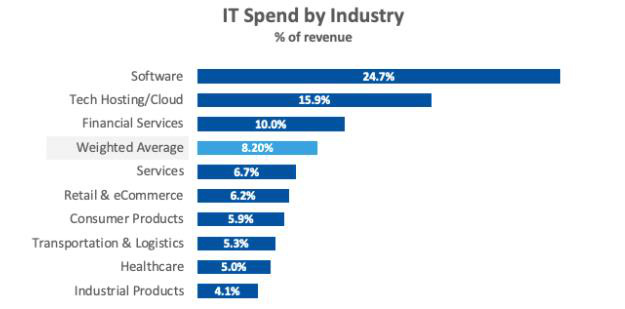

Khảo sát của Flexera - Báo cáo về chi tiêu cho công nghệ của các nhóm ngành trong năm 2020 – cho thấy, chi tiêu của mảng dịch vụ tài chính đứng thứ 3, tương đương chi phí bỏ ra cho công nghệ chiếm đến 10% doanh thu. Con số này cao hơn mức trung bình tất cả các ngành là 8,2%.

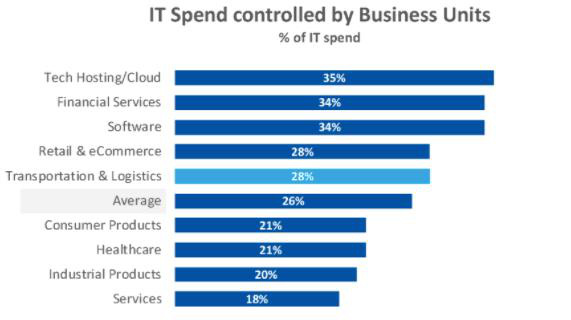

Trong đó, Flexera cũng chỉ ra nhóm tài chính – ngân hàng còn chịu chi đến 34% chi phí cho việc đầu tư IT nhằm thúc đẩy doanh số và xếp vị thứ 2, chỉ sau lĩnh vực công nghệ.

Thực tế, mảng dịch vụ tài chính nói chung hay các ngân hàng nói riêng từ trước đến nay luôn là nhóm có mức chi tiêu lớn cho các sản phẩm công nghệ. Yếu tố này gần như tất yếu, khi người tiêu dùng đang bắt nhịp và thích nghi nhanh với công nghệ, đặc biệt là giới trẻ.

Bên cạnh đó, trong bối cảnh đại dịch Covid-19 bùng phát với các đợt sóng lây nhiễm liên tiếp, yêu cầu số hóa mọi hoạt động từ kinh doanh thương mại, học tập, sinh hoạt… trở nên nóng hơn bao giờ hết. Các doanh nghiệp như ngân hàng – vốn được mệnh danh là xương sống của nền kinh tế càng phải nhanh chóng đẩy mạnh việc ứng dụng công nghệ phục vụ bài toán sinh tồn của bản thân, cũng như giải bài toán kinh tế cho quốc gia.

Điều này mở ra một cuộc đua khốc liệt, không chỉ gói gọn trong các dịch vụ gia tăng, chiết khấu phí/lãi suất hay khuyến mãi đi kèm, yêu cầu cao hơn từ người dùng đang tạo áp lực khiến các nhà băng phải đầu tư cho công nghệ để giữ chân khách hàng, gia tăng sức cạnh tranh. Chưa kể, hàng loạt công ty Fintech trong và ngoài nước đổ bộ làm gia tăng độ nóng của thị trường.

Chẳng hạn, tại Việt Nam, Báo cáo Thị trường quảng cáo số của Adsota cho thấy, hiện có đến 43,7 triệu người đang sử dụng các thiết bị smartphone trên tổng dân số 97,4 triệu dân, đạt tỷ lệ 44,9%. Thói quen sinh hoạt giải trí, tiêu dùng mới đang thúc đẩy công nghệ tài chính (fintech) phát triển mạnh mẽ tại Việt Nam.

Theo đó, PwC nhận định, để đảm bảo khả năng tăng trưởng trong môi trường công nghệ biến đổi nhanh và giữ vững vị thế trong tương lai, ưu tiên hàng đầu từ năm 2021 của các ngân hàng là tăng chi tiêu để chuyển đổi số, tìm đối tác công nghệ.

Ngân hàng Việt Nam đẩy mạnh chuyển đổi số

Báo cáo mới nhất từ PwC ghi nhận Việt Nam là thị trường tăng trưởng nhanh nhất về thanh toán di động trong năm 2018 với tỷ lệ người tiêu dùng sử dụng thiết bị di động để thanh toán hàng hoá, dịch vụ tăng từ 37% lên 61%.

Số liệu thống kê của Ngân hàng Nhà nước tính đến cuối năm 2020 cũng cho thấy, lượng giao dịch thanh toán qua Internet đạt gần 374 triệu giao dịch với giá trị đạt hơn 22,4 triệu tỷ đồng – tăng 25,5% so với cùng kỳ năm 2019. Số lượng giao dịch thanh toán qua điện thoại di động đạt giá trị gần 9,6 triệu tỷ đồng – tăng 125,4%.

Trước sự thay đổi hành vi và yêu cầu mới từ người tiêu dùng, các ngân hàng Việt Nam đã và đang xem việc phát triển ngân hàng số là một mục tiêu trong chiến lược kinh doanh.

Theo khảo sát của Viện Chiến lược Ngân hàng Nhà nước, 96% ngân hàng tham gia khảo sát đang xây dựng chiến lược phát triển dựa trên các công nghệ 4.0, trong đó 92% ngân hàng xây dựng chiến lược và phát triển dịch vụ ứng dụng trên Internet và Mobile, 48% có chiến lược về tự động hóa, 16% chú ý đến chiến lược IoT.

Bên cạnh đó, 100% ngân hàng cũng có kế hoạch mở rộng hợp tác với các công ty Fintech để cung ứng các sản phẩm dịch vụ ngân hàng liên quan đến các lĩnh vực: Thanh toán (92%); dịch vụ ngân hàng số (76%); dữ liệu lớn - Big data (68%); công nghệ Blockchain (16%).

Việc ứng dụng công nghệ không chỉ mang lại trải nghiệm và lợi ích lớn cho khách hàng, mà còn đóng góp phần quan trọng cho việc cải tiến quản trị điều hành, giảm chi phí, giải phóng được lượng lớn sức lao động, cải thiện hiệu quả hoạt động...

Đây là lý do dự báo về lợi ích của chuyển đổi số trong vòng 3 - 5 năm tới, có 82,5% ngân hàng kỳ vọng sẽ tăng trưởng doanh thu ít nhất 10%; 58,1% ngân hàng kỳ vọng hơn 60% khách hàng sử dụng kênh số và 44,4% ngân hàng kỳ vọng tỷ lệ tăng trưởng khách hàng đạt mức hơn 50%.

Không ít nhà băng đang ghi dấu ấn trên thị trường với việc triển khai các sản phẩm công nghệ chú trọng trải nghiệm người dùng, đồng thời nâng cao hiệu suất làm việc của đội ngũ nhân sự. Chẳng hạn, MBBank cho biết, từ khi áp dụng FPT.AI Vision (giải pháp trích xuất thông tin và nhận diện hình ảnh dựa trên nền tảng trí tuệ nhân tạo FPT.AI), ngân hàng chỉ mất 3 giây để nhập đầy đủ thông tin khách hàng, với độ chính xác trên 96%, trong khi trước đó mất trung bình khoảng 4 phút.

Hay với giải pháp định danh khách hàng trực tuyến FPT.AI eKYC, Ngân hàng Quốc dân (NCB) có thể giảm thời gian xác minh khách hàng tới 70%, giảm thiểu 25% sai sót trong quy trình nhập liệu thông tin khách hàng.

Theo đó, FPT đang là đối tác công nghệ đồng hành với nhiều ngân hàng tên tuổi lớn như BIDV, MB, TPBank, Vietcombank…, giúp các nhà băng chuyển đổi số thành công.

Nguồn: