Giảm lãi suất điều hành: Vấn đề ở nợ xấu và "lồi lõm" chất lượng tổ chức tín dụng

27/11/2024

Kể cả khi Ngân hàng Nhà nước mạnh tay giảm lãi suất điều hành lớn hơn mức 0,25% như tuần trước thì hy vọng thẩm thấu xuống thị trường 1 cũng rất xa vời...

Kể cả khi Ngân hàng Nhà nước mạnh tay giảm lãi suất điều hành lớn hơn mức 0,25% như tuần trước thì hy vọng thẩm thấu xuống thị trường 1 cũng rất xa vời...

Theo Quyết định số 1870/QĐ-NHNN ban hành ngày 12/9, kể từ 16/9, Ngân hàng Nhà nước giảm lãi suất tái cấp vốn từ 6,25%/năm xuống 6,0%/năm; lãi suất tái chiết khấu từ 4,25%/năm xuống 4,0%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước Việt Nam đối với các ngân hàng từ 7,25%/năm xuống 7,0%/năm; lãi suất chào mua giấy tờ có giá qua nghiệp vụ thị trường mở từ 4,75%/năm xuống 4,5%/năm.

Thế giới giảm thì mình cũng giảm?

Theo lý giải của Ngân hàng Nhà nước, gần đây, tình hình kinh tế thế giới diễn biến kém thuận lợi, một loạt ngân hàng trung ương các nước như Mỹ, châu Âu đều giảm lãi suất điều hành. Trong khi, kinh tế vĩ mô của Việt Nam ổn định, lạm phát được kiểm soát, thị trường tiền tệ, ngoại hối ổn định, do vậy, đây được cho là cơ sở để Ngân hàng Nhà nước điều chỉnh giảm một loạt lãi suất chủ chốt trong điều hành.

Cập nhật thị trường cho thấy, Ngân hàng Trung ương Trung Quốc (PBOC) đã cắt giảm tỷ lệ dự trữ bắt buộc ở mức 50 điểm cơ bản (bps) cho tất cả các ngân hàng; ở mức 100 bps cho các ngân hàng thành phố đủ điều kiện.

PBOC cũng cắt giảm tỷ lệ dự trữ bắt buộc tại các ngân hàng lớn xuống còn 13%. Như vậy, PBOC đã giảm tỷ lệ này lần thứ ba năm nay, và là lần thứ bảy kể từ đầu năm 2018.

Còn với Ngân hàng Trung ương Châu Âu (ECB), họ thông qua gói kích thích tăng trưởng kinh tế, bao gồm cắt giảm lãi suất và tái khởi động mua lại trái phiếu, nhằm đối phó với sự suy yếu của lạm phát cũng như các rủi ro vĩ mô khác đến từ thương chiến Mỹ - Trung.

Vì lẽ đó, ECB giảm lãi suất tiền gửi xuống mức thấp kỷ lục - 0,5% từ mức - 0,4%, đồng thời, dự kiến tái khởi động chương trình mua vào trái phiếu trị giá 20 tỷ Euro/tháng, kể từ tháng 11/2019.

Theo phân tích của Công ty chứng khoán BSC, với diễn biến điều hành chính sách tiền tệ tại các ngân hàng trung ương trên thế giới, FED sẽ đối mặt với áp lực giảm lãi suất, nối dài động thái này từ kỳ họp trước đó, dù cho các chỉ số vĩ mô và kinh tế Mỹ chưa có dấu hiệu suy thoái. Vấn đề là lần giảm lãi suất tới đây của FED sẽ dấy lên kỳ vọng chu kỳ cắt giảm dài hơi để kích cầu khi mà trước đó, kinh tế Mỹ đã phát triển khá nóng.

VnEconomy trao đổi với chuyên gia Nguyễn Trí Hiếu, ông nói: "Việt Nam đang chịu nhiều tác động kép từ cuộc chiến thương mại Mỹ-Trung, hai nền kinh tế lớn nhất của thế giới, hai "bạn hàng" lớn nhất của Việt Nam. Do đó, lãi suất cũng không thể án binh bất động".

Vấn đề ở nợ xấu và khắc phục "lồi lõm"

Theo ông Nguyễn Đình Tùng, Tổng giám đốc Ngân hàng Thương mại cổ phần Phương Đông (OCB), nhiều năm gần đây, thông điệp điều hành của nhà điều hành rất rõ ràng, gồm điều hành chính sách tiền tệ thận trọng và linh hoạt, bám sát mục tiêu xuyên suốt của Chính phủ là duy trì ổn định nền kinh tế vĩ mô, kiểm soát lạm phát, thúc đẩy sản xuất kinh doanh. Vì vậy, ông Tùng cho rằng, quyết định giảm lãi suất điều hành không khác gì so với định hướng của Ngân hàng Nhà nước từ nhiều năm nay.

Dù không nói thẳng ra, nhưng có vẻ như ý kiến của ông Tùng nghiêng về nhận định là tác động của đợt giảm lãi suất điều hành lần này không tác động gì nhiều tới nới lỏng định lượng, điều mà không ít người ban đầu tưởng thật.

Còn theo chuyên gia Lê Xuân Nghĩa, nguyên Phó Chủ tịch Uỷ ban giám sát tài chính Quốc gia, mức giảm 0,25 điểm phần trăm như trên vẫn khá khiêm tốn so với các mức lãi suất hiện hành. "Từ nay đến cuối năm, Ngân hàng Nhà nước có thể xem xét giảm thêm mới có giá trị thực trong việc hỗ trợ tăng trưởng kinh tế", ông Nghĩa nói.

Đồng quan điểm này, ông Nguyễn Trí Hiếu cho rằng, việc cắt giảm lãi suất điều hành khá thấp so với mặt bằng lãi suất cho vay hiện nay. Do đó, ảnh hưởng của động thái cắt giảm lãi suất điều hành tới mặt bằng lãi suất huy động và lãi suất cho vay sẽ là không nhiều. Ngân hàng Nhà nước vẫn giữ quan điểm thận trọng".

"Các loạt lãi suất được điều chỉnh giảm trong đợt này tác động tới thị trường 2, trong khi câu chuyện thị trường 1 và thị trường 2 không liên quan mạnh mẽ với nhau đã từ lâu. Do vậy, sức lan toả của việc hạ lãi suất từ thị trường 2 lên thị trường 1 e là khá yếu ớt", ông Hiếu nói.

Không khác nhiều, đội phân tích của Công ty Cổ phần Chứng khoán Bảo Việt (BVSC) cũng đánh giá, ở góc độ thực tế, tác động của việc giảm các loại lãi suất trên tại Việt Nam sẽ không quá lớn như ở các nước phát triển như Mỹ hay châu Âu...

Một bản phân tích khác từ Công ty chứng khoán BSC cũng chung nhận định này: "Quyết định cắt lãi suất như trên của Ngân hàng Nhà nước chỉ mang tính chất định hướng và tâm lý là chủ yếu. Ở Việt Nam có thật sự nới lỏng hơn chính sách tiền tệ hay không thì phải chờ các số liệu thực tế về tăng trưởng tín dụng và M2 trong thời gian tới".

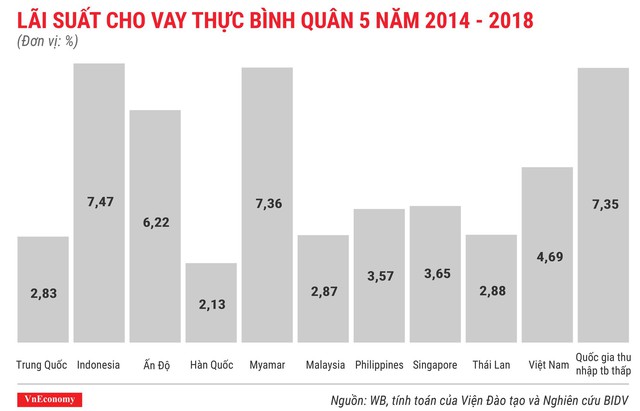

Theo dõi thị trường cho thấy, câu chuyện giảm lãi suất thị trường 1 trở thành một thách thức của Ngân hàng Nhà nước đã nhiều năm nay. Nhà điều hành từng nỗ lực ép lãi suất thị trường 2 giảm mức rất thấp. Nhưng ngược lại, lãi suất cho vay thị trường 1 vẫn chót vót ở mức trên 10 - 12%/năm đối với trung dài hạn.

Một chuyên gia cho rằng, khi một hệ thống tổ chức tín dụng tới gần 100 đơn vị, lồi lõm về quy mô, tiềm lực, năng lực tài chính, thật khó để điều hành theo một mục tiêu chung. Gần đây, hàng loạt ngân hàng bắt đầu đẩy lãi suất huy động lên mức rất cao, thậm chí tới mức 8,2%/năm (kỳ hạn trên 6 tháng).

Như vậy, từ nay đến hết năm là thời điểm nhu cầu chi trả cao, những ngân hàng yếu thanh khoản thì chỉ còn cách đẩy lãi suất cao; việc vay mượn trên liên ngân hàng cũng không dễ vì một số định chế lớn chuyên cung vốn trên đó luôn đòi hòi tài sản bảo đảm và lãi suất cao. Rất dễ xảy ra tình trạng ngân hàng nhỏ lại dẫn dắt cuộc đua lãi suất huy động, vì nếu ngân hàng lớn đứng ngoài thì sẽ không huy động được.

Trong khi đó, tiến trình xử lý nợ xấu tự thân ở các ngân hàng, đặc biệt là 2 ngân hàng lớn nhất hệ thống lại đang trì trệ. Khi các khoản tín dụng mới buộc phải "bao cấp" các loại chi phí đối với nợ xấu cũ, việc giảm lãi suất càng khó hơn. Vì vậy, hy vọng việc giảm lãi suất điều hành, tiến tới nới lỏng định lượng để thẩm thấu xuống thị trường 1 là khó khả thi.

Nguồn: