Hình ảnh trái chiều trong bức tranh lợi nhuận ngân hàng

25/11/2024

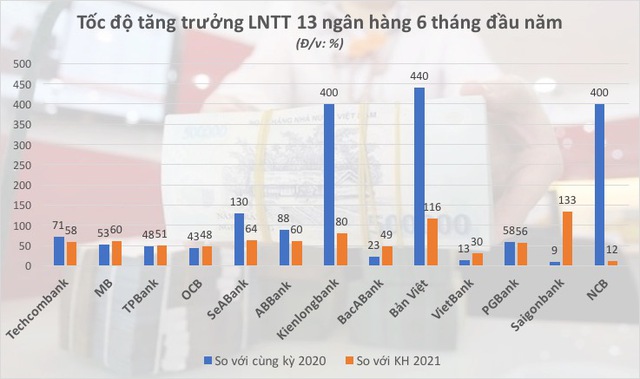

13 ngân hàng đã công bố BCTC quý 2/2021 với con số tổng lợi nhuận trước thuế trên 30.000 tỷ đồng trong 6 tháng đầu năm. Tuy nhiên, mức tăng trưởng lợi nhuận kỷ lục của mỗi ngân hàng lại có những màu sắc khác nhau.

13 ngân hàng đã công bố BCTC quý 2/2021 với con số tổng lợi nhuận trước thuế trên 30.000 tỷ đồng trong 6 tháng đầu năm. Tuy nhiên, mức tăng trưởng lợi nhuận kỷ lục của mỗi ngân hàng lại có những màu sắc khác nhau.

Cho đến thời điểm hiện tại đã có 13 ngân hàng công bố BCTC quý 2/2021 và vẫn là những con số lợi nhuận "khủng" tiếp nối thành công từ năm 2020 và quý 1/2021.

Với chỉ 13 ngân hàng này, tổng lợi nhuận trước thuế đã lên tới trên 30.000 tỷ đồng trong 6 tháng đầu năm (chưa gồm nhóm Big 4 đang chiếm trên 50% tổng tín dụng toàn nền kinh tế chưa công bố BCTC).

Trong đó có những ngân hàng có mức tăng trưởng lợi nhuận vượt bậc như VietCapital Bank với lợi nhuận trước thuế 6 tháng tăng 440% so với cùng kỳ năm ngoái, vượt 16% kế hoạch cả năm hay NCB, Kienlongbank đều có mức tăng trưởng lợi nhuận trên 400%. Saigonbank cũng là một trong những ngân hàng đã vượt kế hoạch cả năm chỉ trong 6 tháng đầu năm.

Nguồn tổng hợp BCTC quý 2/2021.

Nguồn tổng hợp BCTC quý 2/2021.

Một trong những yếu tố quan trọng làm nên con số lợi nhuận khủng trong 6 tháng đầu năm của các ngân hàng là đến từ thu nhập ngoài lãi. Trong đó, lãi thuần từ hoạt động dịch vụ có mức tăng trưởng trên 100% - 200%. Kinh doanh chứng khoán cũng là hoạt động mang lại khoản lợi lớn.

Tuy nhiên, nguồn thu chính của các ngân hàng vẫn đến từ thu nhập lãi thuần và phần lớn do giảm mạnh chi phí lãi. Điều này đến từ việc lãi suất huy động giảm sâu nhưng lãi suất cho vay chưa giảm tương ứng, làm tăng NIM (biên độ lãi ròng) nửa đầu năm 2021.

Nhưng với một số ngân hàng là do giảm huy động, trong khi đó vẫn tăng cho vay như SeABank, ABBank, Bản Việt, NCB, BacABank - đều có mức tăng trưởng huy động giảm từ 2-7,5% so với đầu năm nhưng tín dụng vẫn tăng 2-5%, thậm chí VietCapital Bank có mức tăng trưởng tín dụng 11,6%. Đây có thể là lợi thế làm tăng mạnh lãi thuần nhưng lại sẽ là điểm bất lợi khi nền kinh tế phục hồi sau đại dịch, các doanh nghiệp sớm cần vốn để khôi phục sản xuất. Ngược lại những ngân hàng nào có mức tăng trưởng huy động lớn trong 6 tháng đầu năm sẽ có lợi thế trong tăng trưởng các quý tiếp theo.

Có thể nhìn thấy khá rõ rằng các ngân hàng có mức tăng trưởng tín dụng cao đều thuộc nhóm có quy mô vốn lớn như Techcombank, MB, TPBank. VietCapital Bank có thể coi là trường hợp cá biệt.

Một số ngân hàng "đụng" trần tín dụng vừa qua đã được NHNN cấp thêm room, và đây là động lực tăng trưởng quan trọng cho nhóm này nửa cuối năm.

Nguồn tổng hợp BCTC quý 2/2021.

Một điểm đáng lưu ý trong BCTC ngân hàng quý 2 là nợ xấu của 13 ngân hàng không tăng đáng kể, thậm chí một số đơn vị duy trì ở tỷ lệ nợ xấu rất thấp như Techcombank (0,4%), MB (0,7%), TPBank (1,1%) hay Kienlongbank (1,08%). Chỉ có một vài ngân hàng đang có nợ xấu trên 2% là ABBank (2,3%), PGBank (2,7%), VietCapital Bank (2,8%).

Một số ngân hàng lợi nhuận đến chủ yếu từ giảm trích dự phòng như BacABank, PGBank. Nhưng ngược lại, có những đơn vị dù chi phí hoạt động tăng từ 20-25% nhưng con số lợi nhuận thu về vẫn rất lớn như MB, TPBank, OCB, SeABank, VietCapital Bank hay NCB.

Trước khi các ngân hàng công bố BCTC quý 2/2021, đã có nhiều ý kiến lo ngại rằng các nhà băng sẽ phải "giấu lãi" trước những phản ứng trái chiều từ dư luận rằng "doanh nghiệp lao đao ngân hàng báo lãi lớn là phản cảm". Cùng với đó, việc cơ quan quản lý yêu cầu giảm lãi suất cho vay hỗ trợ nền kinh tế cũng dẫn tới lo ngại lợi nhuận ngân hàng sẽ giảm đáng kể.

Nhiều ý kiến chuyên gia cho rằng, thực tế lợi nhuận ngành ngân hàng đến thời điểm hiện tại vẫn chưa phản ánh hết tác động của đại dịch COVID-19 do còn những khoản nợ xấu chưa được trích lập dự phòng đầy đủ, nhiều khoản nợ quá hạn đã được tái cơ cấu và giữ nguyên nhóm nợ. Vì vậy, hình ảnh "lãi lớn" phần nào là ảo.

Ngược chiều dư luận, ông Nguyễn Xuân Thành - giảng viên Đại học Fulbright Việt Nam cho rằng, nên nhìn nhận ngân hàng hoạt động tốt là điểm tích cực. Bởi lần đầu tiên trong lịch sử kinh tế mà khủng hoảng xảy ra, nhưng ổn định vĩ mô và sức khỏe ngành tài chính ngân hàng vẫn được giữ vững. Các tổ chức tài chính cũng đóng góp lớn cho ngân sách Nhà nước.

Tuy nhiên, ông Thành cũng khuyến cáo, cơ quan quản lý nên lưu ý tránh lịch sử lặp lại là tăng trưởng nóng, không tăng trưởng tín dụng quá đà, lạm phát cần được kiểm soát. Các ngân hàng cũng đổi mới về quản trị điều hành, đảm bảo tiêu chuẩn quốc tế về quản trị rủi ro.

Nguồn: