Kế hoạch của các ngân hàng trước mùa đại hội đồng cổ đông 2020 và …Covid-19

26/11/2024

Đại dịch Covid-19 không chỉ điều chỉnh thời gian tổ chức Đại hội đồng cổ đông của hầu hết các ngân hàng tại Việt Nam mà còn thay đổi các chỉ tiêu kế hoạch hoạt động cũng như chia cổ tức của ngành.

Đại dịch Covid-19 không chỉ điều chỉnh thời gian tổ chức Đại hội đồng cổ đông của hầu hết các ngân hàng tại Việt Nam mà còn thay đổi các chỉ tiêu kế hoạch hoạt động cũng như chia cổ tức của ngành.

Chia sẻ khó khăn với khách hàng, tích cực thực hiện các chỉ đạo của NHNN trong cơ cấu thời hạn trả nợ, miễn, giảm lãi, phí…để hỗ trợ các khách hàng là cách mà một số Ngân hàng lớn đang thực hiện.

Covid – tác nhân "nhỏ nhưng có võ"

Virus viêm đường hô hấp cấp Sars- covid (Covid-19) khởi nguồn tại Trung Quốc vào tháng 12/2019 và sau đó đã nhanh chóng lan rộng ra toàn cầu. Chỉ chưa đầy 6 tháng, toàn thế giới ghi nhận ~ hơn 7 triệu ca nhiễm trên 213 quốc gia vùng lãnh thổ, ước tính hơn 406.000 người chết. Thế giới đã trải qua một thời kỳ chưa từng xảy ra trong lịch sử với việc phong tỏa biên giới, hàng triệu người được cách ly, làm việc tại nhà. Rất nhiều dự báo cho rằng, kinh tế toàn cầu năm 2020 có thể phải trải qua một cuộc suy thoái tồi tệ nhất kể từ cuộc đại suy thoái diễn ra vào năm 1930 do ảnh hưởng tiêu cực bởi đại dịch Covid-19. Quỹ Tiền tệ Quốc tế (IMF) dự báo, kinh tế thế giới năm nay giảm 3% so với năm ngoái. Thực tế cho thấy, phong tỏa biên giới và hạn chế đi lại làm gián đoạn chuỗi cung ứng và tạo nên cú sốc cung cầu; giá dầu lao dốc; chiến tranh thương mại Mỹ - Trung có khả năng tiếp diễn... Trong bối cảnh đó, các nước đồng loạt thực hiện nới lỏng chính sách tiền tệ và sử dụng chính sách tài khóa để hỗ trợ nền kinh tế.

Tác động đến Việt Nam và hệ thống các Ngân hàng

Đối với Việt Nam, tình hình kinh tế - xã hội cũng chịu ảnh hưởng từ đại dịch Covid-19, dù sớm kiểm soát tốt dịch bệnh. Chính phủ dự kiến GDP 2020 tăng trưởng khoảng 4,5 - 5,4%, giảm 1,5 - 2,5% so với mục tiêu trước đó. Bội chi ngân sách được dự báo tăng do Chính phủ triển khai gói tài khóa giúp bù đắp tác động tiêu cực của đại dịch. Hoạt động DN gặp nhiều khó khăn khi số DN thành lập trong 5 tháng đầu năm suy giảm rõ nét (số DN thành lập mới giảm -10,5% và vốn đăng ký giảm -16,7% sv cùng kỳ) trong khi số DN tạm ngừng hoạt động tăng lên (tăng 36,4% so với cùng kỳ, cao hơn mức tăng 19,4% của kỳ năm 2019). DN gặp nhiều khó khăn trong kinh doanh đã làm hạn chế nhu cầu tín dụng và tạo thách thức trong việc tạo việc làm. Các ngành du lịch, vận tải, hàng không, dệt may, công nghiệp sản xuất, chế tạo… chịu ảnh hưởng nghiêm trọng, hộ sản xuất - kinh doanh, cá nhân cũng bị ảnh hưởng không nhỏ. Nhu cầu sử dụng các dịch vụ tài chính, ngân hàng giảm; dự kiến tăng trưởng tín dụng toàn ngành ở mức 10 - 12%.

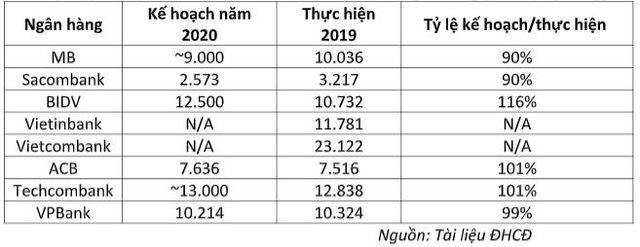

Ngân hàng là bên cung ứng vốn cho nền kinh tế, khi các doanh nghiệp trong nền kinh tế gặp khó khăn, ngân hàng không tránh khỏi bị ảnh hưởng. Chính vì vậy, các ngân hàng tỏ ra thận trọng khi đề ra kế hoạch kinh doanh năm nay. Trong nhóm ngân hàng có tỷ lệ sở hữu nhà nước chi phối, Ngân hàng TMCP Ngoại thương Việt Nam (VCB) hiện chưa công bố kế hoạch kinh doanh, Ngân hàng TMCP Công Thương Việt Nam (CTG) đã tổ chức Đại hội đồng cổ đông nhưng không đưa ra mục tiêu lợi nhuận cụ thể, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) lên kế hoạch kinh doanh năm nay từ đầu tháng 3, với lợi nhuận trước thuế dự kiến đạt 12.500 tỷ đồng, bằng 116% thực hiện năm 2019. Tuy nhiên, kế hoạch của BIDV được đưa ra trước khi dịch bệnh Covid-19 lan rộng trên toàn quốc. Không rõ trong thời gian tới, nhà băng này có dự định điều chỉnh các kế hoạch kinh doanh đã đưa ra hay không.

Các ngân hàng tư nhân có xu hướng đặt kế hoạch lợi nhuận 2020 thay đổi khá khiêm tốn so với kết quả 2019 như Ngân hàng TMCP Kỹ Thương Việt Nam (TCB) tăng 1%, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) giảm 1%, Ngân hàng TMCP Á Châu (ACB) tăng 1%. Một vài ngân hàng đưa ra kế hoạch lợi nhuận giảm khoảng 10% nếu nền kinh tế còn gặp nhiều khó khăn và phấn đấu bằng mức của năm 2019 nếu nền kinh tế phục hồi tốt như Ngân hàng Sài gòn thương tín (Sacombank), Ngân hàng Quân đội (MB).

Chia sẻ, hỗ trợ khách hàng vượt khó và củng cố nền tảng hoạt động

Nhằm hỗ trợ nền kinh tế và các doanh nghiệp vượt qua khó khăn, từ cuối tháng 3/2020, Ngân hàng Nhà nước đã ban hành Chỉ thị số 02/CT-NHNN, trong đó yêu cầu các tổ chức tín dụng tập trung nguồn lực nhằm giảm mạnh lãi suất cho vay đối với dư nợ hiện tại và các khoản cho vay mới. Ngoài việc nhu cầu của khách hàng giảm, việc các ngân hàng triển khai giải pháp hỗ trợ doanh nghiệp như cơ cấu thời hạn trả nợ, miễn, giảm lãi, phí… có ảnh hưởng không nhỏ đến kết quả kinh doanh quý I/2020, trong đó lợi nhuận của VCB, CTG, BIDV, MB, Ngân hàng TMCP Bắc Á (BacABank), Ngân hàng TMCP Kiên Long (Kienlongbank), Ngân hàng TMCP Sài Gòn Công Thương (Saigonbank), Sacombank suy giảm so với cùng kỳ năm 2019.

Đó là chưa kể, một bộ phận không nhỏ doanh nghiệp đang là khách hàng tốt của ngân hàng nay trở thành khách hàng có vấn đề, vì dịch Covid-19 khiến doanh nghiệp tạm thời không có khả năng trả nợ đúng hạn, hoặc sức khỏe tài chính suy yếu. Những hệ lụy của dịch bệnh được nhận định sẽ phản ánh rõ hơn trong kết quả kinh doanh quý II của các nhà băng.

Trước những thách thức đó, ngành ngân hàng một mặt tiếp tục "hy sinh" lợi nhuận nhằm hỗ trợ các doanh nghiệp, một mặt nỗ lực triển khai các giải pháp nhằm củng cố các nền tảng để để tạo đà phát triển trong những năm sau.

Đối với MB, năm 2020 được xác định là năm bản lề quan trọng để ngân hàng này hoàn thành các mục tiêu chiến lược phát triển giai đoạn 2017 - 2021 với phương châm "củng cố nền tảng và chuyển dịch số, tăng trưởng toàn diện, hiệu quả và bền vững". MB giữ vững tôn chỉ "thượng tôn pháp luật" cùng với mục tiêu "duy trì Top 5 về chất lượng hoạt động, hiệu quả, dẫn đầu về ứng dụng số". Để đạt mục tiêu này, MB sẽ đẩy mạnh đầu tư và tập trung nguồn lực để tạo một sự tích lũy cho giai đoạn phát triển mạnh mẽ trong tương lai.

Trong tài liệu công bố thông tin, chuẩn bị cho tổ chức ĐHĐCĐ vào ngày 24/6, MB cho biết, Ngân hàng đặt mục tiêu lợi nhuận trước thuế năm 2020 ở mức 90% kết quả đạt được năm 2019, nhưng vẫn phấn đấu đạt bằng năm ngoái. Ngoài những nguyên nhân giảm lợi nhuận chung như các ngân hàng khác do tác động của Covid-19 như nêu trên, lợi nhuận của MB giảm cũng do khẩu vị rủi ro của ngân hàng này thường là thận trọng. MB chủ động tăng trích lập đề phòng cho những tình huống khó khăn và bất ngờ có thể xảy ra trong tương lai như các dịch bệnh như Covid-19… Điều này có thể dễ quan sát thấy khi MB thường duy trì tỷ lệ bao phủ nợ xấu ở nhóm cao nhất trong ngành. Mặc dù đưa ra kế hoạch thận trọng, nhưng lãnh đạo ngân hàng này vẫn lạc quan về khả năng hoàn thành lợi nhuận, hướng đến mục tiêu nằm trong Top 6 các ngân hàng thương mại có lợi nhuận trước thuế cao nhất thị trường và đạt xếp hạng cao theo quy định của Ngân hàng Nhà nước do doanh thu năm 2020 dự kiến bằng 100% so với năm 2019 và quý 1 doanh thu của MB vẫn tăng 20% trong khi cùng ngành chỉ tăng 17,5%. Điều đó cho thấy khả năng tạo doanh thu của ngân hàng này vẫn ở nhóm cao và trong top đầu.

Được biết, nhà băng này đang tập trung cho các dự án nền tảng cho việc triển khai các mô hình kinh doanh mới cũng như xây dựng tiền đề vững chắc cho việc chuyển đổi số. Hiệu quả bước đầu thể hiện qua kết quả kinh doanh 2019 với các chỉ tiêu nổi bật như quy mô user của Ngân hàng số đạt 12,7 triệu users (6,9 triệu users Viettel pay), tăng 54% so với 2018, tỷ trọng thu nhập kênh số chiếm 3,4% doanh thu toàn hàng, (tăng 79%). Sau 2 năm đầu tiên thực hiện chiến lược ngân hàng thuận tiện, MB đặt ra mục tiêu "Dẫn đầu về ứng dụng số", để đủ sức phục vụ trên 10 triệu khách hàng đến năm 2021. Về lâu dài, MB hướng đến việc phục vụ khách hàng đa kênh và trải nghiệm một cửa, với tốc độ nhanh nhất. Đồng thời, sẽ tiếp tục đầu tư lớn cho đội ngũ nhân sự, công nghệ thông tin và cho các dịch vụ sản phẩm mới, để tiến nhanh, tiến chắc trên thị trường.

Cũng đặt mục tiêu lợi nhuận nỗ lực bằng mức năm ngoái như MB, tại ĐHĐCĐ tổ chức ngày 5/6/2020, Sacombank cho biết ngân hàng tự tin đặt mục tiêu tăng tổng tài sản thêm 10% lên hơn 498 nghìn tỷ đồng; tổng huy động vốn tăng 10% lên trên 457 nghìn tỷ; dư nợ tín dụng tăng 11% đạt hơn 329 nghìn tỷ đồng, lợi nhuận trước thuế 2.573 tỷ đồng và nợ xấu kiểm soát dưới 3%.

CBTT về tài liệu ĐHĐCĐ tổ chức vào ngày 20/6/2020 của Techcombank cho thấy, mặc dù đặt kế hoạch tăng trưởng tín dụng và huy động vốn tăng 13%, nhưng nhà băng này cũng chỉ đặt kế hoạch tăng trưởng lợi nhuận 1% so với năm ngoài. Đại diện nhà băng này cho biết, dự kiến NIM năm 2020 của ngân hàng đạt 4.5%-4.7% do việc lợi suất tài sản giảm sau khi tái cơ cấu các khoản vay theo Thông tư 01 có thể được bù đắp bằng chi phí vốn thấp hơn. Dự kiến, các khoản vay bị ảnh hưởng bởi Covid-19 được cơ cấu lại sẽ tăng lên mức ~7% tổng dư nợ cuối 2020. Techcombank hiện nay cũng đang là một ngân hàng chuyển đổi số mạnh mẽ và thu được nhiều kết quả tích cực. Dịch vụ ngân hàng số của nhà băng này tăng 151% trong năm 2019 và giá trị thực hiện giao dịch qua ngân hàng tăng 141% số với cùng kỳ.

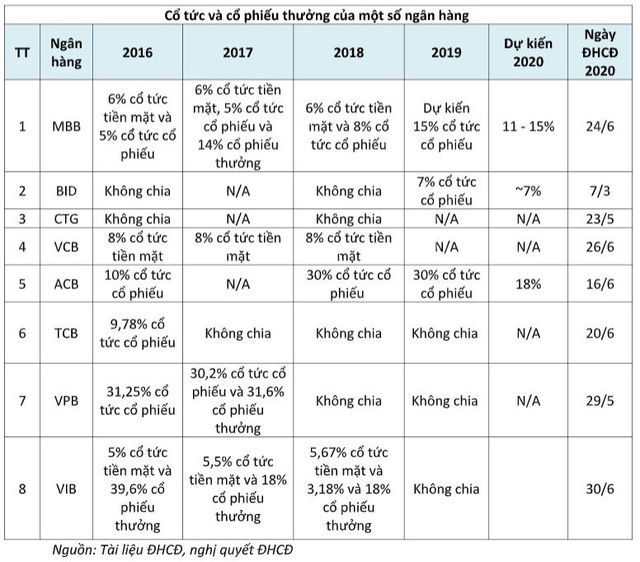

Không chỉ lợi nhuận, cổ tức ngân hàng cũng bị ảnh hưởng

Cũng theo Chỉ thị số 02/CT-NHNN ngày 31/03/2020 của NHNN về việc triển khai các giải pháp tháo gỡ khó khăn trong bối cảnh dịch bệnh, NHNN đã chỉ đạo các TCTD trước mắt không chia cổ tức bằng tiền mặt để tập trung nguồn lực giảm mạnh lãi suất cho vay đối với dư nợ hiện nay và các khoản cho vay mới. Vậy là, các cổ đông ngành ngân hàng sẽ chỉ có thể nhận cổ tức bằng cổ phiếu trong năm nay.

Quay trở lại với MB, mặc dù mức lợi nhuận đưa ra là khiêm tốn nhưng, nhà băng này cho biết vẫn dự kiến mức chi trả cổ tức cho kết quả tài chính năm 2020 từ 11% - 15%.

Với Techcombank, tài liệu trình ĐHĐCĐ của Techcombank không thể hiện việc nhà băng này có chia cổ tức hay không. Có vẻ như, việc không chia cổ tức là một lựa chọn truyền thống của Techcombank.

Với VPBank, sau khi chia cổ tức 2017 mạnh cho cổ đông trong năm 2018 ở mức 60%, nhà băng này cũng "gác kiếm" không chia cổ tức năm 2018 và dự kiến không chia cổ tức 2019 và một số năm tiếp theo để tập trung củng cố nguồn lực,

Một số ngân hàng khác đưa ra các mức cổ tức như BIDV (~7%), ACB (18%), ...

Kế hoạch lợi nhuận trước thuế năm 2020 của một số ngân hàng (Đơn vị: tỷ đồng)

Nguồn: