Millennials và GenZ có thể chiếm 70-80% danh mục khách hàng cá nhân của các ngân hàng thời gian tới

23/11/2024

Nhiều ngân hàng tuyên bố tiếp tục lấy ngân hàng bán lẻ làm trọng tâm. Thậm chí có nhà băng tỷ trọng bán lẻ lên hơn 90% cũng tiếp tục chọn ngân hàng bán lẻ để phát triển. Tại sao ngân hàng bán lẻ lại hấp dẫn các ngân hàng đến thế?

Nhiều ngân hàng tuyên bố tiếp tục lấy ngân hàng bán lẻ làm trọng tâm. Thậm chí có nhà băng tỷ trọng bán lẻ lên hơn 90% cũng tiếp tục chọn ngân hàng bán lẻ để phát triển. Tại sao ngân hàng bán lẻ lại hấp dẫn các ngân hàng đến thế?

Ở góc nhìn chuyên gia, Giám đốc khối Tài chính Cá nhân của FIDT, ông Ngô Thành Huấn cho biết, thị trường tài chính và mảng ngân hàng bán lẻ tại thị trường Việt Nam sẽ vẫn cực kỳ tiềm năng trong 10 năm tới.

Dư địa phát triển trên thị trường tài chính nói chung còn rất lớn

Thứ nhất là sự phát triển mạnh về thu nhập người dân sẽ là động lực tăng trưởng chính. Hiện GDP bình quân đầu người 2021 quanh mức 3.500 USD và kế hoạch của Quốc hội kỳ vọng đạt mức 5.000 vào 2025.

Thứ hai các sản phẩm trên thị trường tài chính còn dư địa lớn. Với thị trường chứng khoán, hiện số tài khoản trên thị trường chỉ mới đạt 5% dân số. Ở các nước phát triển, con số này là 50-70%.

Đồng thời, các dịch vụ tài chính ở Việt Nam vẫn chưa thực sự phát triển đến mức cá nhân hóa cao và còn nhiều cơ hội để khai phá. Đơn cử như dịch vụ quản lý tài chính cá nhân (Financial Planning). Tại Việt Nam, dịch vụ này vẫn chưa có các đơn vị thật sự triển khai đúng chức năng ngành, kể cả các ngân hàng nước ngoài. Việt Nam vẫn chưa cấp được chứng chỉ hành nghề hoạch định tài chính cá nhân chuyên nghiệp (Certified Financial Planner). Trong khi Thái Lan và Indonesia đã phát triển mạnh lĩnh vực này trong nhiều năm qua.

Tiềm năng phát triển mảng bán lẻ cũng rất lớn

Thứ nhất tín dụng vẫn chưa thực sự tiếp cận sâu rộng. Theo thống kê của Ngân hàng Nhà nước năm 2020, 70% người trưởng thành ở Việt Nam có tài khoản ngân hàng, nhưng gần một nửa trong số đó không tiếp cận được với tín dụng.

Thứ hai bancassurance vẫn còn nhiều dư địa phát triển. Ở nhiều nước phát triển, khi nhận thức về quản lý tài chính được nâng cao cùng sự phát triển mạnh về tính đa dạng và tiện lợi của các sản phẩm tài chính thì tỷ lệ người dân tham gia bảo hiểm nhân thọ (BHNT) cũng ở mức rất cao. Theo các số liệu thống kê thì tại Mỹ và Anh số lượng người dân có cho mình ít nhất 1 hợp đồng BHNT là trên 90% dân số. Ở các nước láng giềng, tỷ lệ này cũng thể hiện mức độ phát triển của nền kinh tế với con số cụ thể là 80% tại Singapore cùng 50% tại Malaysia.

Tại Việt Nam thì tỷ lệ người dân tham gia BHNT đã tăng từ mức hơn 8% vào năm 2019 lên gần 11% vào năm 2021. Theo thống kê của các đơn vị kinh doanh bảo hiểm tại Việt Nam, đến năm 2025 thì con số dự báo vẫn chỉ quanh mức trên 15%. Phát triển bảo hiểm nhân thọ không chỉ là vấn đề tài chính cá nhân mà nó còn giảm áp lực lên hệ thống an sinh xã hội. Với tầm nhìn đến năm 2030, khi tỷ lệ già hóa dân số bắt đầu gia tăng việc phát triển BHNT là vô cùng quan trọng. Vì thế, tiềm năng cho thị trường này là rất lớn.

Theo số liệu của Hiệp hội Bảo hiểm Việt Nam, tỷ trọng phí thu từ kênh Bancassurance vào tổng phí BHNT tăng từ 5% vào 2012 lên mức 30% trong 9 tháng đầu 2020 và đang từng bước trở thành "vũ khí chiến lược" của các đơn vị cung cấp BHNT tại Việt Nam. Tham khảo kinh nghiệm các nước đi trước như ở Tây Ban Nha tỷ lệ này là 72%, ở Ý là 70%, ở Pháp là 60%. Điều này càng làm cho tiềm năng phát triển mảng bancassurance tại Việt Nam càng rõ nét hơn.

Sự chững lại của thị trường tín dụng cho các hoạt động kinh doanh và sản xuất trong 2 năm gần đây càng làm nổi bật hơn đóng góp rất lớn từ phí trả trước của các thương vụ bancassurance độc quyền và doanh thu bảo hiểm cũng tích cực hỗ trợ cho thu nhập phí và lợi nhuận của các ngân hàng. Có thể kể đến những cái bắt tay "nghìn tỷ" giữa VietinBank và Manulife, Agribank và FWD. ACB với Sunlife,…

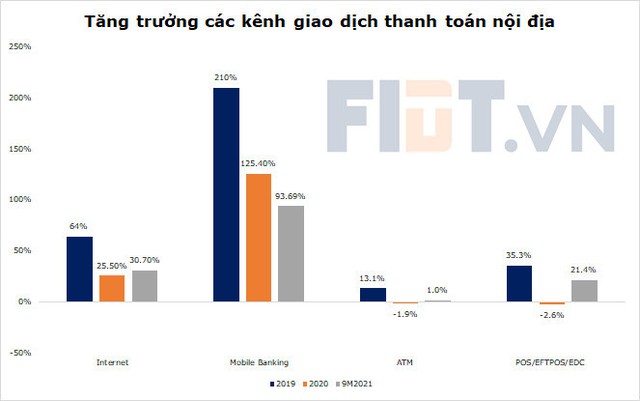

Thứ ba mảng ngân hàng số vẫn còn dư địa phát triển. Dự báo đến năm 2025, những người trẻ ở lớp Millennials (25-38 tuổi) và Gen Z (18-24 tuổi) hay gọi chung là MillenialZ có thể chiếm đến 70-80% danh mục khách hàng cá nhân của các ngân hàng.

Về hành vi tiêu dùng, hầu hết các hoạt động thường nhật của nhóm khách hàng này đều xoay quanh các sản phẩm công nghệ, các ứng dụng tiện ích phục vụ "tận răng", "ship tận giường". Điều này đã được nhìn thấy rất rõ với sự phát triển của các ứng dụng đặt thức ăn, các sàn thương mại điện tử…Đó là minh chứng rõ nét nhất cho nhu cầu số hóa và cá nhân hoá.

Hiện tại cơ sở hạ tầng công nghệ thông tin cũng đã cho phép các ngân hàng phục vụ nhu cầu có thực đó. Trước đây, Internet chưa phát triển thì Internet banking là một thứ rất xa vời. Giờ đây tỷ lệ bao phủ Internet đã phát triển lên đến một mức tương đối cao nhưng Internet Banking vẫn chưa xứng tầm thì tiềm năng ngân hàng số vẫn là rất lớn.

Trong cuộc chơi số hóa và cá nhân hóa đầy cơ hội này, giờ đây có đủ cả sự góp mặt của những "đại gia" như Vietcombank hay các nhà băng từ của khối tư nhân trong phân khúc này nhiều năm qua như TPBank hay VIB.

Theo các số liệu và phân tích, FIDT dự báo ngành ngân hàng tầm nhìn đến 2025 sẽ xoay quanh các chỉ tiêu sau: (1) Gia tăng tối đa mảng bán lẻ (đóng góp từ 45-60 cơ cấu lợi nhuận, từ 60-70% giao dịch khách hàng qua kênh số). )2) Tất cả các NHTM phải áp dụng Basel II theo phương pháp tiêu chuẩn. (3) Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) ở khoảng 16 -22%. (4) Tỷ lệ thu nhập từ phí (NFI/TOI) đạt 25 - 35% và cuối cùng 5) Tỷ lệ CASA là 35 - 50%.

Nguồn: