Ngân hàng chặt cửa cho vay, rộng cửa “ôm” trái phiếu doanh nghiệp

24/11/2024

Cơ cấu mua trái phiếu doanh nghiệp trên thị trường sơ cấp chủ yếu thuộc về ngân hàng, công ty chứng khoán, và một số lượng nhỏ các nhà đầu tư cá nhân trong quý III/2021.

Cơ cấu mua trái phiếu doanh nghiệp trên thị trường sơ cấp chủ yếu thuộc về ngân hàng, công ty chứng khoán, và một số lượng nhỏ các nhà đầu tư cá nhân trong quý III/2021.

Ngân hàng và CTCK vẫn là bên mua chính trên thị trường

Theo SSI Reseach, đây là tác động cụ thể kể từ sau khi Nghị định 153/2020/NĐ-CP có hiệu lực, trong đó quy định điều kiện nhà đầu tư trái phiếu doanh nghiệp (TPDN) phải là nhà đầu tư khiến chứng khoán chuyên nghiệp, tỷ trọng các nhà đầu tư cá nhân đã giảm mạnh trong 9 tháng đầu năm.

Cụ thể tổng 9 tháng 2021, trong tổng lượng TPDN phát hành đạt 443,1 nghìn tỷ đồng, tăng 18,6% so với cùng kỳ 2020, thì cá nhân trong và ngoài nước đã mua gần 22 nghìn tỷ trên thị trường sơ cấp chỉ chiếm chiếm khoảng 5% tổng lượng phát hành và giảm gần 50% so với cùng kỳ. Các nhà đầu tư cá nhân tập trung vào nhóm phát hành có lãi suất cao như trái phiếu bất động sản (BĐS) hoặc có thời gian đáo hạn ngắn như trái phiếu từ các định chế tài chính phi ngân hàng.

Ngược lại, có tới gần 60% lượng TPDN phát hành là do các ngân hàng và CTCK nắm giữ. Cụ thể, các NHTM mua vào 124,4 nghìn tỷ, chiếm 27,3%; các CTCK mua 148,4 nghìn tỷ, chiếm 32,6%. Chỉ một số ít trái phiếu được các ngân hàng bảo lãnh thanh toán, phần lớn số trái phiếu phát hành chỉ được bảo lãnh phát hành, tức ngân hàng và các CTCK sẽ cam kết mua toàn bộ số trái phiếu còn lại trong trường hợp không phát hành hết.

Thống kê này khá sát gần với số liệu và phân tích của Khối Dịch vụ Xếp hạng tín nhiệm (FiinRatings) thuộc FiinGroup cũng về hiện tượng ngân hàng là trái chủ chính của các đợt phát hành TPDN thời gian qua.

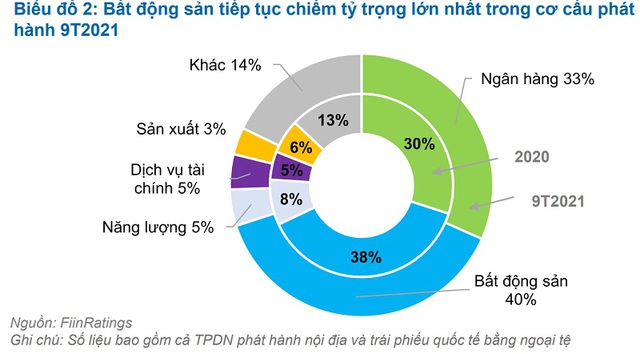

Theo FiinRatings, trong 9 tháng 2021, các nhà đầu tư tổ chức, chủ yếu là Ngân hàng thương mại vẫn tích cực nhất với việc mua chiếm 55,9% tỷ trọng trong tổng giá trị phát hành mặc dù tỷ trọng đã giảm tương đối so với nhóm nhà đầu tư là các CTCK. Đáng chú ý, thị phần nhà đầu tư cá nhân tham gia trên thị trường sơ cấp đã giảm xuống đáng kể so với 2020 (từ 13% xuống còn 5,3%).

Biểu đồ thể hiện vai trò của ngân hàng và CTCK ở nhóm bên mua (nguồn: FiinRatings)

“Nguyên nhân chủ yếu là do quy định về nhà đầu tư chuyên nghiệp mới được tham gia mua trái phiếu phát hành riêng lẻ. Trong khi đó, sự tham gia của các công ty chứng khoán gia tăng tỷ trọng rất lớn trên thị trường sơ cấp tăng mạnh trong 9 tháng năm 2021. Do việc thắt chặt đối tương mua từ phát hành riêng lẻ, các CTCK chính là tư vấn phát hành, bảo lãnh phát hành và đầu tư một phần các đợt phát hành trái phiếu nhằm đảm bảo sự thành công của các đợt phát hành cho doanh nghiệp mà họ tư vấn”, FiinRatings phân tích.

Vì sao ngân hàng chuộng đầu tư trái phiếu doanh nghiệp, siết chặt cho vay?

Có quan điểm cho rằng đang có nghịch lý nhất định trong động thái của ngân hàng kéo dài suốt thời gian qua, đặc biệt trong những tháng dịch COVID-19, với hiện tượng rất thận trọng khi thẩm định hồ sơ tín dụng, không hạ chuẩn tín dụng cho vay, nhưng lại khá rộng cửa trong việc tài trợ vốn cho doanh nghiệp qua kênh phát hành trái phiếu.

Cũng đã có quan điểm lý giải sở dĩ ngân hàng phải chặt chẽ trong thẩm định tín dụng và không hạ chuẩn cho vay vì đây là yêu cầu tiên quyết của cơ quan quản lý để đảm bảo chất lượng tín dụng, hạn chế rủi ro nợ xấu và đảm bảo an toàn cho ngân hàng, cho hệ thống. Trong khi đó, với các doanh nghiệp phát hành trái phiếu thì trên thực tế, việc họ tiếp cận vốn vay trung dài hạn qua công cụ nợ dù đã được cơ quan quản lý yêu cầu siết chặt các quy định theo các Nghị định 89 và Nghị định 153, vẫn có phần “dễ thở” hơn, doanh nghiệp dễ tiếp cận vốn hơn. Đồng nghĩa, ngân hàng cũng dễ dàng tài trợ vốn /tăng trưởng tín dụng hơn.

Thực tế cho thấy trong 3 quý gần nhất, ngân hàng và bất động sản luân phiên thay nhau giữ ngôi đầu nhà phát hành. Riêng quý III/2021, vai trò nhà phát hành số 1 trở lại tay khối bất động sản. Tổng cộng 3 quý, khối này đã huy động được 201,9 nghìn tỷ đồng, chiếm 45,5% tổng giá trị phát hành toàn thị trường. Trong nhóm trái phiếu bất động sản , theo SSI, tài sản đảm bảo chủ yếu là các dự án đầu tư, tài sản sẽ hình thành trong tương lai hoặc cổ phiếu/cổ phần của chính doanh nghiệp phát hành.

Cụ thể, nếu tính các trái phiếu BĐS được đảm bảo một phần bằng cổ phiếu, con số này là hơn 140 nghìn tỷ đồng – chiếm 67% tổng lượng trái phiếu BĐS phát hành 9 tháng 2021. Tỷ trọng các doanh nghiệp phát hành không có tài sản đảm bảo cũng tương đối cao, chiếm 15,8% tổng lượng phát hành, trong đó có một số lớn doanh nghiệp không niêm yết nên khả năng tiếp cận các thông tin tài chính của các doanh nghiệp này bị hạn chế. “Đây sẽ là rủi ro lớn cho các nhà đầu tư trong trường hợp dòng tiền của các doanh nghiệp bất động sản không được đảm bảo nếu hoạt động sản xuất kinh doanh khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư”, SSI Reseach nhận định.

Còn theo FiinRatings, trong 9 tháng 2021, hơn 80% giá trị TPDN của ngành bất động sản dân cư phát hành thuộc về các doanh nghiệp chưa niêm yết. Các doanh nghiệp này có sức khỏe tài chính ở mức yếu rất đáng báo động. "Chúng tôi hiểu rằng trái phiếu của các doanh nghiệp chưa niêm yết này đầu hết là phát hành riêng lẻ cho các bên mua chính là ngân hàng và CTCK và phần lớn có tài sản tài sản đảm bảo hoặc bảo lãnh của bên thứ ba. Tuy nhiên, chúng tôi cho rằng có sự phân hóa rất lớn về chất lượng tín dụng giữa các nhà phát hành", báo cáo của FiinRatings đánh giá.

Vậy với vai trò là người mua lớn trên thị trường và đang “ôm” khối trái phiếu bất động sản lớn, các ngân hàng có nhận biết rủi ro này hay không? Nếu có, vì sao họ vẫn mua trái phiếu bất động sản trong khi lại không cho vay “dễ dãi” để tăng trưởng tín dụng, tăng thu nhập lãi?

Ông Nguyễn Lê Ngọc Hoàn, chuyên gia Tài chính lý giải: Thứ nhất, với nghiệp vụ thẩm định hồ sơ tín dụng của doanh nghiệp, các ngân hàng dĩ nhiên nhận biết rủi ro của các loại trái phiếu phát hành, đặc biệt với khối bất động sản có tỷ trọng huy động vốn lớn, sử dụng đòn bẩy tài chính mạnh, lợi suất trái phiếu tuy cao nhưng chỉ đảm bảo một phần tài sản hoặc không có tài sản đảm bảo, và cũng không ít chủ thể phát hành trên thị trường cũng là người vay tín dụng thân thuộc của ngân hàng. Song chính vì nhận biết nên các ngân hàng có sự tự tin nhất định, cũng như có công cụ, nghiệp vụ để triển khai kinh doanh chứng khoán đầu tư, kinh doanh giấy tờ có giá... một cách có tính toán.

Theo Thông tư 12/2021/TT-NHNN quy định, các TCTD, chi nhánh ngân hàng nước ngoài được mua, bán giấy tờ có giá phù hợp với nội dung mua, bán trái phiếu doanh nghiệp và/hoặc giấy tờ có giá khác ghi trong Giấy phép do Ngân hàng Nhà nước Việt Nam cấp. Bên mua, Bên bán chịu trách nhiệm trước pháp luật về việc mua, bán giấy tờ có giá phù hợp với quy định tại Thông tư này và quy định của pháp luật có liên quan.

Thông tư này có hiệu lực từ 27/10/2021, được cho là tạo điều để hoạt động nghiệp mua bán giấy tờ có giá của các TCTD thuận lợi hơn.

Thứ hai, ghi nhận từ 2020 cho thấy, mặc dù tỷ trọng các doanh nghiệp phát hành trái phiếu không tài sản đảm bảo khá lớn nhưng lượng hấp thụ trên thị trường vẫn tích cực. Cơ hội để ngân hàng ghi lãi mua bán chứng khoán đầu tư (chủ yếu trái phiếu), giúp các ngân hàng có thêm động lực tham gia thị trường trái phiếu.

“Trong rổ chứng khoán đầu tư, thông thường các ngân hàng sẽ tập trung cho chứng khoán nợ gồm trái phiếu, tín phiếu, giấy tờ có giá, các công cụ phái sinh có tính an toàn cao. Với trái phiếu, việc “ôm” hàng hóa này sẽ giúp họ hưởng lãi định kỳ và tất toán khoản đầu tư vào ngày đáo hạn, hoặc khi chủ thể phát hành mua lại trái phiếu. Ngân hàng cũng có thể đặt mục hưởng chênh lệch giá trong ngắn hạn với cả cổ phiếu và trái phiếu doanh nghiệp. Lợi nhuận từ chứng khoán đầu tư đã và sẽ còn giúp các ngân hàng bù đắp thu nhập lãi thuần suy giảm, đặc biệt trong bối cảnh tín dụng có phần tăng chậm”, ông Hoàn phân tích.

Ngoài ra, cũng cần lưu ý rằng hiện tại, các ngân hàng đang đi theo xu hướng kết hợp, liên kết thành những “tổ hợp”, hệ sinh thái bao gồm kết nối CTCK – Doanh nghiệp – Ngân hàng. Theo đó, Ngân hàng có thể được CTCK ủy quyền để “bán” lại trái phiếu doanh nghiệp mà CTCK nhận tư vấn bảo lãnh phát hành, hoặc tìm chọn nhà đầu tư thứ cấp mua lại trái phiếu doanh nghiệp có chiết khấu khi trái chủ muốn bán trước hạn… Theo đó, ngân hàng vừa tăng thêm được dịch vụ cho khách hàng các bên, vừa giữ được dòng tiền “đi” trong hệ thống của mình.

“CTCK và đặc biệt ngân hàng có nhiều giải pháp để sinh lợi khi “ôm” trái phiếu doanh nghiệp và mở rộng thêm sự “hấp thụ” của thị trường. Nhưng tất nhiên, bất kỳ định chế, tổ chức nào một khi “ôm” tài sản công cụ nợ quá mức mà giá trị tài sản đó không có gì đảm bảo, và hơn thế không được đánh giá đầy đủ về sức khỏe tài chính của doanh nghiệp lẫn các rủi ro, thì rủi ro vẫn luôn có thể xảy ra. Trường hợp China Evergrande ở Trung Quốc là một ví dụ, tuy rằng đây là ví dụ khá xa do bối cảnh vĩ mô, tài chính, bất động sản Việt Nam có phần khác, cũng như quy mô nợ/ vốn chủ sở hữu hay tổng tài sản của các doanh nghiệp Việt Nam, với nhóm dùng đòn bẩy tài chính lớn như bất động sản, vẫn còn khá nhỏ. Và đó cũng là lý do vì sao Bộ Tài chính đã từng có lưu ý nhà đầu tư tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu khi mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ”, một chuyên gia nhận định.

Nguồn: