Ngân hàng có bao nhiêu nợ trái phiếu và chứng chỉ tiền gửi?

12/12/2024

Khoản phát hành giấy tờ có giá của các ngân hàng gần 405.700 tỷ đồng, tăng 36% so với đầu năm. LienVietPostBank, MB, SHB là những đơn vị tăng trưởng phát hành giấy tờ có giá cao nhất 9 tháng. VPBank là ngân hàng sở hữu phát hành giấy tờ có giá lớn nhất hệ thống với hơn 57.500 tỷ đồng.

Khoản phát hành giấy tờ có giá của các ngân hàng gần 405.700 tỷ đồng, tăng 36% so với đầu năm. LienVietPostBank, MB, SHB là những đơn vị tăng trưởng phát hành giấy tờ có giá cao nhất 9 tháng. VPBank là ngân hàng sở hữu phát hành giấy tờ có giá lớn nhất hệ thống với hơn 57.500 tỷ đồng.

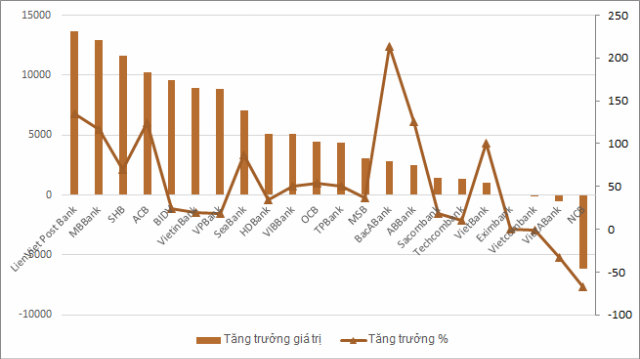

Theo thống kê của Người Đồng Hành với 23 ngân hàng, tại thời điểm cuối tháng 9, tổng giá trị khoản phát hành giầy tờ có giá (gồm trái phiếu, chứng chỉ tiền gửi và một số hình thức khác) là 405.665 tỷ đồng, tăng 36% so với đầu năm.

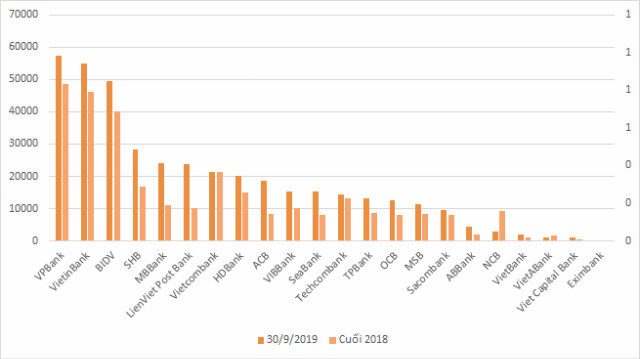

Đứng đầu về tăng trưởng giá trị phát hành giấy tờ có giá là LienVietpostBank với hơn 13.600 tỷ đồng, tương đương 134%, nâng lên 23.742 tỷ đồng.

Gần nhất vào cuối tháng 7, nhà băng này thông báo chào bán riêng lẻ thành công 3.100 tỷ đồng trái phiếu kỳ hạn 10 năm, lãi suất cố định 7,35%/năm. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm.

Theo thống kê của MBS, trong 9 tháng, LienVietPostBank phát hành tổng số 5.300 tỷ đồng trái phiếu kỳ hạn 2-10 năm với lãi suất 6,6-7,5%. Mặt khác, doanh nghiệp này cũng công bố nhiều chương trình thu hút đầu tư chứng chỉ tiền gửi. Con số cụ thể không được công bố chi tiết.

Tăng trưởng giá trị phát hành giấy tờ có giá của các ngân hàng. Nguồn: BCTC.

|

|

Theo sau LienVietPostBank, MB ghi nhận mức tăng 12.931 tỷ đồng với phát hành giấy tờ có giá, tương đương 116%, đạt 24.088 tỷ đồng vào cuối tháng 9. MB chỉ thông báo 2 đợt chào bán trái phiếu từ đầu năm và đều trong tháng 10 với giá trị lần lượt là 60 tỷ đồng và 50 tỷ đồng. Trái phiếu có kỳ hạn 5-10 năm với lãi suất danh nghĩa là thả nổi hoặc cố định 8,6%.

Mặt khác, ngân hàng này đẩy mạnh phát hành chứng chỉ. Cuối tháng 9, MB thông báo phát hành thành công 6.766 tỷ đồng chứng chỉ tiền gửi riêng lẻ kỳ hạn 1-37 tháng với lãi suất 4,1-7,2%/năm. Trong nửa đầu năm, MB cũng phát hành thành công 4.300 tỷ đồng chứng chỉ tiền gửi có kỳ hạn 1-36 tháng với lãi suất 4,1-6,75%/năm và 4.501 tỷ đồng loại kỳ hạn 1-24 tháng với lãi suất 1-7%.

Xếp thứ 3 trong danh sách là SHB ghi nhận mức tăng phát hành giấy tờ có giá hơn 11.600 tỷ đồng, tương đương 69%, đạt 28.350 tỷ đồng.

Theo thống kê của MBS, SHB phát hành tổng số 2.950 tỷ đồng trái phiếu trong 9 tháng, với kỳ hạn 2-3 năm, có lãi suất dao động 6,8%-7,0%/năm. Mặt khác, đây là một trong những ngân hàng đẩy mạnh kênh huy động chứng chỉ tiền gửi với nhiều sản phẩm lãi suất cao.

Đơn cử, SHB cung cấp sản phẩm chứng chỉ mệnh giá dưới 2 tỷ đồng, lãi suất các kỳ hạn 18 tháng, 24 tháng và 36 tháng lần lượt là 8,6%/năm, 8,7%/năm và 8,8%/năm. Với chứng chỉ mệnh giá từ 2 tỷ đồng trở lên, lãi suất các kỳ hạn trên lần lượt là 8,7%/năm; 8,8%/năm và 8,9%/năm. Ngoài ra, với khách hàng doanh nghiệp, SHB có chương trình phát hành chứng chỉ tiền gửi với lãi suất 8,2%/năm.

ACB cũng là một trong 4 ngân hàng ghi nhận tăng khoản phát hành giấy tờ có giá cao nhất hệ thống với hơn 10.245 tỷ đồng, tương đương 123,6%. Tới cuối tháng 9, ngân hàng này đã phát hành hơn 10.000 tỷ đồng trái phiếu kỳ hạn 3 năm với lãi suất 6,7-6,8%.

BIDV, VietinBank và VPBank cũng là 3 ngân hàng ghi nhận tăng trưởng cao ở mục phát hành giấy tờ có giá. BIDV tăng 9.553 tỷ đồng, tương đương 24% so với đầu năm, lên 49.544 tỷ đồng.

Ngân hàng này liên tục thông báo phát hành thành công trái phiếu. Cuối tháng 9 và tháng 10, BIDV thu về 4.000 tỷ đồng từ chào bán trái phiếu kỳ hạn 10 năm với lãi suất thả nổi, bổ sung vào vốn cấp 2. Mặt khác, ngân hàng này cũng công bố mua lại trái phiếu phát hành từ năm 2014 với tổng giá trị khoảng 7.300 tỷ đồng.

|

|

Giá trị khoản phát hành giấy tờ có giá của ngân hàng. Nguồn: BCTC. |

VietinBank vừa qua cũng đẩy mạnh phát hành trái phiếu sau khi được NHNN cho phép chào bán tối đa 10.000 tỷ đồng với lãi suất tự quyết. Gần đây, đơn vị này thông báo hoàn tất bán 4.000 tỷ đồng trái phiếu có sự tham gia của 14.000 cá nhân, tổ chức.

Với VPBank, 9 tháng, ngân hàng đã chào bán tổng số 13.860 tỷ đồng trái phiếu kỳ hạn 3 năm với lãi suất 6,25%-6,9%, trong đó có 300 triệu USD trái phiếu quốc tế. Đây là ngân hàng đứng đầu về giá trị trái phiếu chào bán thành công tới giữa tháng 10 trên toàn thị trường. Đồng thời, VPBank cũng là nhà băng có khoản phát hành giấy tờ có giá cao nhất hệ thống với hơn 57.500 tỷ đồng.

Theo chuyên gia tài chính Nguyễn Trí Hiếu, việc đẩy mạnh phát hành trái phiếu và chứng chỉ tiền gửi của ngân hàng là bước chuẩn bị trước động thái siết dần tỷ lệ vốn ngắn hạn cho vay trung - dài hạn của Ngân hàng Nhà nước. Theo dự thảo Thông tư 36, cơ quan giám sát đưa ra 2 kịch bản đề xuất, trong đó muộn nhất từ 1/7/2022, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ giảm về 30%, từ mức 40% hiện nay.

Đồng quan điểm này, Tiến sĩ Cấn Văn Lực, Cố vấn cấp cao Chủ tịch HĐQT BIDV kiêm Giám đốc Trường Đào tạo BIDV cho biết những quy định của Ngân hàng Nhà nước về việc siết dần tỷ lệ vốn ngắn hạn cho vay trung - dài hạn là áp lực khiến các nhà băng phải thay đổi cơ cấu nguồn vốn, theo hướng gia tăng vốn trung - dài hạn.

Bên cạnh đó, vị tiến sĩ cho rằng áp lực gia tăng nền tảng vốn cũng là nguyên nhân khiến các ngân hàng tăng phát hành trái phiếu. Tuy nhiên, trường hợp này chỉ đúng với các đợt phát hành trái phiếu kỳ hạn trên 5 năm để tăng vốn cấp 2 - một trong những yếu tố để xác định tỷ lệ an toàn vốn (CAR) của các ngân hàng. Việc gia tăng nền tảng vốn tự có là cần thiết khi hạn chót áp dụng tiêu chuẩn quản trị rủi ro Basel II đang đến gần.

Dù vậy ở chiều ngược lại, có những nhà băng đứng ngoài cuộc đua huy động vốn. Đơn cử, EximBank không có giấy tờ phát hành có giá. Vietcombank ghi nhận giảm ở khoản mục này từ 21.461 tỷ đồng xuống 21.320 tỷ đồng sau 3 quý. NCB cũng giảm giá trị phát hành giấy tờ có giá hơn 6.100 tỷ đồng xuống 3.028 tỷ đồng vào cuối tháng 9.

Nguồn: