NHNN cảnh báo việc ngân hàng cho vay cầm cố sổ tiết kiệm

22/11/2024

NHNN yêu cầu lãnh đạo các ngân hàng kiểm soát chặt chẽ khoản vay, đặc biệt là kiểm soát mục đích sử dụng vốn vay và giải ngân vốn vay đối với các khoản vay đảm bảo bằng cầm cố sổ tiết kiệm. NHNN sẽ xử lý nghiêm các TCTD cố tình vi phạm.

NHNN yêu cầu lãnh đạo các ngân hàng kiểm soát chặt chẽ khoản vay, đặc biệt là kiểm soát mục đích sử dụng vốn vay và giải ngân vốn vay đối với các khoản vay đảm bảo bằng cầm cố sổ tiết kiệm. NHNN sẽ xử lý nghiêm các TCTD cố tình vi phạm.

Cơ quan Thanh tra giám sát Ngân hàng Nhà nước (NHNN) vừa có công văn gửi đến các tổ chức tín dụng và chi nhánh ngân hàng nước ngoài tại Việt Nam về việc cảnh báo cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn vay.

Theo NHNN, qua công tác thanh tra, giám sát cho thấy có hiện tượng một số Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (gọi tắt là TCTD) cho khách hàng vay vốn có đảm bảo bằng cầm cố sổ tiết kiệm nhưng không có phương án sử dụng vốn vay theo quy định tại Thông tư 39/2016, vi phạm quy định của NHNN về sử dụng phương tiện thanh toán không dùng tiền mặt để giải ngân vốn vay.

Để đảm bảo ổn định thị trường tiền tệ và an toàn hoạt động ngân hàng, NHNN yêu cầu các TCTD không thực hiện các hành vi cạnh tranh không lành mạnh; chấp hành nghiêm các quy định của pháp luật về cho vay, về lãi suất huy động bằng ngoại tệ, về sử dụng phương án không dùng tiền mặt để giải ngân vốn vay; kiểm soát chặt chẽ khoản vay, đặc biệt là kiểm soát mục đích sử dụng vốn vay và giải ngân vốn vay đối với các khoản vay đảm bảo bằng cầm cố sổ tiết kiệm. NHNN sẽ xử lý nghiêm các TCTD cố tình vi phạm.

Ngân hàng Nhà nước cũng yêu cầu các TCTD tăng cường công tác tự kiểm tra, kiểm soát việc tuân thủ các quy định của pháp luật và quy định nội bộ liên quan đến hoạt động huy động vốn và cho vay, đặc biệt là các khoản cho vay có bảo đảm bằng cầm cố sổ tiết kiệm; chủ động xử lý nghiêm và kịp thời các trường hợp vi phạm.

Các TCTD phải rà soát, sửa đổi,bổ sung, hoàn thiện các quy định nội bộ, bao gồm cả quy định về việc cho vay có bảo đảm bằng cầm cố sổ tiết kiệm, đảm bảo tuân thủ các quy định của pháp luật về tiền tệ và hoạt động ngân hàng.

Các TCTD phải kịp thời báo cáo cơ quan thanh tra giám sát NHNN và NHNN chi nhánh tỉnh, thành phố những trường hợp vi phạm; những khó khăn, vướng mắc trong quá trình thực hiện các quy định của pháp luật về hoạt động ngân hàng để có biện pháp xử lý đảm bảo an toàn hoạt động.

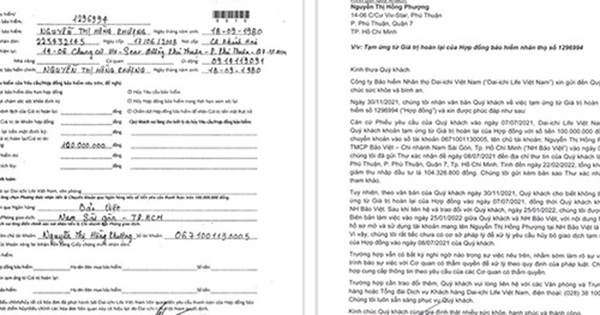

Thực tế nhiều năm qua việc cầm cố sổ tiết kiệm để vay vốn ngân hàng không hề khó, thậm chí ở nhiều nhà băng, nhân viên ngân hàng còn chủ động đề nghị người gửi tiền cầm cố sổ tiết kiệm để vay. Ví dụ như hiện nay, nếu có khoản tiền muốn gửi, khách hàng cứ đến bất cứ điểm giao dịch nào của ngân hàng V. cũng sẽ dễ dàng được nhân viên nhà băng này tư vấn gửi kỳ hạn dài để lấy lãi cao nhất có thể. Theo nhân viên nhà băng này, nếu chẳng may có việc cần dùng đến tiền trong thời gian sổ tiết kiệm chưa đến hạn tất toán thì cầm cố sổ đó để vay, khoản chênh lệch lãi suất chỉ trên dưới 2%, tính ra thì vẫn có lợi hơn rất nhiều so với phải rút sổ tiết kiệm mà chịu lãi không kỳ hạn.

Ở một số ngân hàng, việc cầm cố sổ tiết kiệm còn cho khách hàng sử dụng online một cách dễ dàng dưới hình thức đăng ký vay thấu chi mà không quan tâm đến việc khách hàng sẽ sử dụng số tiền vay đó để làm gì.

Liên quan đến việc cầm cố sổ tiết kiệm để vay vốn, hẳn nhiều người còn nhớ, trong đại án Phạm Công Danh - nguyên chủ tịch Ngân hàng Xây Dựng - hình thức này cũng được nhắc đến rất nhiều với số tiền khổng lồ tổng cộng hàng chục nghìn tỷ đồng. Nhưng sau đó Phạm Công Danh đã lợi dụng việc cầm cố sổ tiết kiệm của khách hàng để rút tiền và gây thiệt hại cho ngân hàng nhiều nghìn tỷ đồng.

Nguồn: