Nợ xấu nhiều ngân hàng tăng mạnh

25/11/2024

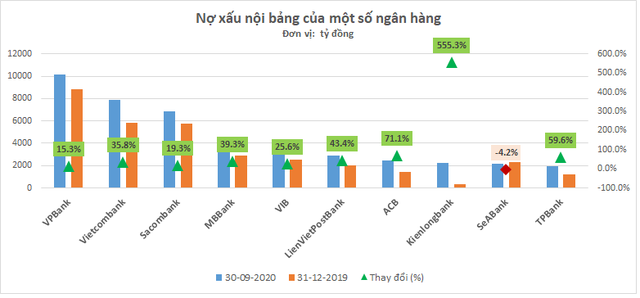

14/16 ngân hàng đã công bố tài chính quý 3/2020 đều ghi nhận nợ xấu tăng trong 9 tháng đầu năm, trong đó có cả những ngân hàng lớn như Vietcombank, Sacombank, MBBank, ACB, VPBank.

14/16 ngân hàng đã công bố tài chính quý 3/2020 đều ghi nhận nợ xấu tăng trong 9 tháng đầu năm, trong đó có cả những ngân hàng lớn như Vietcombank, Sacombank, MBBank, ACB, VPBank.

Thống kê của chúng tôi tại 16 ngân hàng đã công bố BCTC Hợp nhất quý 3/2020 cho thấy, nợ xấu nội bảng cuối tháng 9 ở mức hơn 49.600 tỷ, tăng gần 12.000 tỷ so với hồi đầu năm, tương đương tăng 31%.

Chỉ có 2/16 ngân hàng có nợ xấu giảm là SeABank và NCB. Cụ thể, nợ xấu nội bảng cuối tháng 9 của NCB là 720 tỷ đồng, giảm 10 tỷ so với đầu năm; giúp tỷ lệ nợ xấu (trên tổng dư nợ cho vay) giảm từ 1,93% xuống còn 1,8%. Còn tại SeABank, nợ xấu cuối tháng 9 là 2.184 tỷ đồng, giảm 96 tỷ so với đầu năm; đưa tỷ lệ nợ xấu giảm từ 2,31% xuống mức 2,23%.

Trong khi đó, 14 ngân hàng còn lại đều có nợ xấu tăng, với nhiều nhà băng tăng hơn 50% trong 9 tháng. Các ngân hàng lớn như Vietcombank, Sacombank, MBBank, VPBank, ACB đều có nợ xấu tăng.

Nợ xấu nội bảng của ACB tại ngày 30/9/2020 là 2.480 tỷ đồng, tăng tới 71% so với đầu năm, trong đó nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng gấp 3,5 lần lên 830 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng theo đó cũng tăng từ 0,54% hồi đầu năm lên 0,84%.

Nợ xấu của Vietcombank trong 9 tháng cũng tăng hơn 2.000 tỷ đồng, tương đương tăng 36% lên 7.885 tỷ. Trong đó nợ nhóm 3 và nhóm 4 tăng mạnh 4,2 lần và 2,7 lần. Tỷ lệ nợ xấu trên dư nợ cho vay khách hàng của ngân hàng từ mức 0,79% cuối năm 2019 tăng lên 1,01%.

Hay tại Sacombank, nợ xấu nội bảng tăng 19% lên 6.837 tỷ đồng. Trong khi đó, ngân hàng vẫn còn hàng chục nghìn tỷ đồng nợ xấu tại VAMC.

Tại VPBank hợp nhất (bao gồm cả công ty con), nợ xấu nội bảng cuối tháng 9 ở mức 10.147 tỷ đồng, tăng 15,3% so với đầu năm. Theo đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tăng từ 3,42% lên 3,65%. Trong đó, nợ xấu của ngân hàng mẹ VPBank là 5.690 tỷ đồng, chiếm 2,71% trong tổng dư nợ cho vay, tăng nhẹ so với mức 2,69% hồi đầu năm. Nếu tính trên tổng dư nợ tín dụng (bao gồm trái phiếu doanh nghiệp), tỷ lệ nợ xấu của ngân hàng riêng lẻ VPBank chỉ khoảng 2,1%.

Nợ xấu MBBank hợp nhất cũng tăng hơn 1.100 tỷ đồng lên 4.036 tỷ; khiến tỷ lệ nợ xấu trên dư nợ cho vay tăng từ 1,16% lên 1,5%.

Nhiều ngân hàng nhỏ, quy mô tầm trung cũng có nợ xấu tăng mạnh. Trong đó trường hợp đặc biệt là Kienlongbank với nợ xấu tăng gấp 6,5 lần so với đầu năm lên 2.241 tỷ đồng. Theo đó, tỷ lệ nợ xấu của ngân hàng tăng từ 1,02% lên 6,63%. Nguyên nhân là đầu năm 2020 ngân hàng phải ghi nhận gần 1.900 tỷ đồng dư nợ của một nhóm khách hàng được phân loại nợ nhóm 5 theo quyết định của NHNN. Các khoản vay này được đảm bảo bằng 176 triệu cổ phiếu STB và ngân hàng đang cố gắng bán được số cổ phiếu này để đưa tỷ lệ nợ xấu quay trở lại mức thấp.

Một ngân hàng nhỏ khác có nợ xấu cũng tăng mạnh là VietBank, tăng 61% lên 867 tỷ đồng. Tỷ lệ nợ xấu của ngân hàng tăng từ 1,32% lên 2,03%.

Hay tại TPBank, nợ xấu tăng 59% lên 1.971 tỷ đồng, chiếm 1,79% tổng dư nợ cho vay. Nợ xấu MSB tăng 31% lên 1.703 tỷ đồng, chiếm 2,32% tổng dư nợ cho vay.

Mặc dù nợ xấu có xu hướng tăng song đa số nhà băng vẫn đang kiểm soát tốt theo quy định. Theo NHNN, tính đến hết tháng 8/2020, tỷ lệ nợ xấu nội bảng của toàn hệ thống ngân hàng tiếp tục được duy trì ở mức dưới 2%.

Tuy nhiên, theo các chuyên gia, áp lực với các ngân hàng trong thời gian tới rất lớn khi Thông tư 01 quy định về cơ cấu thời hạn trả nợ sớm muộn cũng đến lúc phải hết hiệu lực. TS. Phan Minh Ngọc, chuyên gia tài chính – ngân hàng cho rằng "Thông tư 01 dù có được sửa đổi thêm một hoặc vài lần nữa thì chắc chắn sẽ phải đến lúc không thể, không còn lý do để sửa đổi nó, để nó hết hiệu lực. Lúc đó, nợ xấu sẽ buộc phải nổi lên với quy mô cao hơn nhiều so với con số "đẹp" báo cáo trước đó. Các ngân hàng lúc này sẽ phải đối mặt với khối nợ xấu đồ sộ".

Trong khi đó, TS. Cấn Văn Lực cho rằng, tỷ lệ nợ xấu nội bảng có thể lên đến 3% cuối năm 2020 và 4% trong năm 2021.

Trong khi vừa phải chuẩn bị đương đầu mới khối nợ xấu mới có thể bùng lên trong tương lai, các ngân hàng cũng đang phải chật vật với việc phát mãi, bán đấu giá tài sản đảm bảo, ….để thu hồi nợ, xử lý nợ xấu cũ. Hàng loạt đợt rao bán đấu giá tài sản vẫn rơi vào tình trạng ế ẩm dù tài sản là bất động sản có vị trí đặc địa và nhà băng thì liên tục phải hạ giá khởi điểm. Bên cạnh đó, những vướng mắc liên quan đến công tác phối hợp triển khai, hướng dẫn từ các bộ, ngành và địa phương vẫn hiện hữu, khiến các ngân hàng gặp nhiều khó khăn trong việc thu giữ tài sản đảm bảo.

Nguồn: