Rủi ro lỗ chênh lệch tỷ giá

23/11/2024

Lỗ chênh lệch tỷ giá hiện đang khá phổ biến đối với các doanh nghiệp có nguồn thu - chi hoặc nợ vay bằng ngoại tệ, đặc biệt là các doanh nghiệp xuất nhập khẩu.

Lỗ chênh lệch tỷ giá hiện đang khá phổ biến đối với các doanh nghiệp có nguồn thu - chi hoặc nợ vay bằng ngoại tệ, đặc biệt là các doanh nghiệp xuất nhập khẩu.

Một quan chức Tập đoàn Dầu khí quốc gia Việt Nam (PVN) từng chia sẻ, đối với các doanh nghiệp thành viên của PVN hiện có tổng mức giao dịch bằng ngoại tệ hàng năm khoảng 5 - 7 tỷ USD, thì mức độ ảnh hưởng của biến động tỷ giá là rất lớn.

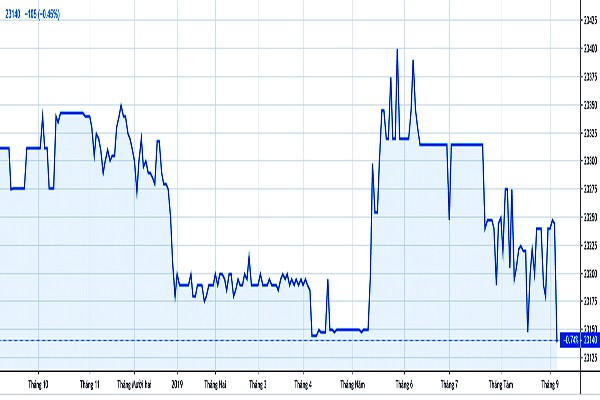

Tỷ giá USD/VND được dự báo có thể tăng khoảng 2- 3% trong năm nay.

Rủi ro biến động tỷ giá

Thông tin từ PVN gần đây cho biết, Tổng công ty Thăm dò khai thác Dầu khí (PVEP) có giao dịch thanh toán bằng ngoại tệ chiếm hơn 80%. Tổng công ty Dầu Việt Nam (PVOil) cũng phải thanh toán nhập khẩu xăng dầu từ nước ngoài khoảng 850 triệu USD/năm… Theo ước tính từ PVN, tỷ giá biến động tăng khoảng 2%, sẽ dẫn đến khoản lỗ chênh lệch tỷ giá của các doanh nghiệp trong ngành hơn 1.800 tỷ đồng.

Quả vậy, báo cáo tài chính hợp nhất 6 tháng đầu 2019 của PVOil ghi nhận khoản lỗ chênh lệch tỷ giá là gần 16,4 tỷ đồng và khoản lãi chênh lệch tỷ giá 7,8 tỷ đồng. Như vậy trong 6 tháng đầu năm nay, PVOil lỗ ròng chênh lệch tỷ giá là 8,6 tỷ đồng.

Hay như Tổng công ty Điện lực dầu khí Việt Nam (PVPower), báo cáo tài chính hợp nhất 6 tháng năm 2019 của doanh nghiệp này cũng ghi nhận khoản lỗ chênh lệch tỷ giá do đánh giá lại các khoản mục có gốc ngoại tệ là 38,5 tỷ đồng. Bên cạnh đó còn hơn 13,1 tỷ đồng lỗ chênh lệch tỷ giá trong thanh toán. Tuy nhiên trong thời gian này, PVPower cũng ghi nhận lãi chênh lệch tỷ giá trong thanh toán tới gần 63,5 tỷ đồng và lãi chênh lệch tỷ giá do đánh giá lại các khoản mục có gốc ngoại tệ là hơn 0,5 tỷ đồng.

Với các doanh nghiệp xuất nhập khẩu, lỗ chênh lệch tỷ giá lại càng hiện hữu hơn. Chẳng hạn như CTCP Tập đoàn Thủy sản Minh Phú, tính đến 30/6/2019 tổng số lỗ chênh lệch tỷ giá của Minh Phú gần 37,3 tỷ đồng, trong đó lỗ chênh lệch tỷ giá đã thực hiện là 32,7 tỷ đồng và lỗ chênh lệch tỷ giá chưa thực hiện là gần 4,6 tỷ đồng.

Giải pháp giảm thiểu rủi ro

Trên thực tế, rủi ro tỷ giá đối với các doanh nghiệp là không giống nhau. Tỷ giá tăng hay VND giảm giá có thể mang lại lợi ích cho các doanh nghiệp xuất khẩu có nguồn thu ngoại tệ, nhưng lại là rủi ro lớn đối với các doanh nghiệp nhập khẩu có các khoản thanh toán bằng ngoại tệ.

Tuy nhiên, tỷ giá biến động là điều rất khó tránh, nhất là khi tỷ giá trong nước đang chịu áp lực kép từ sự mạnh lên của USD và sự rớt giá của CNY. Đặc biệt, CNY lao dốc, xuyên thủng ngưỡng 7 CNY/USD đã kéo theo rất nhiều đồng tiền khác trong khu vực giảm giá. Trong bối cảnh như vậy, VND lên giá so với các đồng tiền khác, đặc biệt là CNY, từ đó gây bất lợi cho hoạt động xuất khẩu của các doanh nghiệp Việt Nam và đẩy nhập siêu từ Trung Quốc tăng.

Do Việt Nam đang nằm trong "tầm ngắm" của Mỹ về thao túng tiền tệ, nên tỷ giá năm nay nhiều khả năng sẽ chỉ biến động trong biên độ khoảng 2-3%. "NHNN sẽ có các giải pháp điều hành tỷ giá, không để VND giảm giá quá sâu (trên 3%) nhằm tránh rủi ro bị Mỹ đưa vào danh sách thao túng tiền tệ", Công ty chứng khoán BVSC nhận định.

Thế nhưng như đã phân tích ở trên, việc tỷ giá tăng 2-3% đã khiến nhiều doanh nghiệp ghi nhận khoản lỗ tỷ giá tới hàng nghìn tỷ đồng. Vì lẽ đó, sử dụng các công cụ phái sinh để giảm thiểu rủi ro tỷ giá là lời khuyên của các chuyên gia hiện nay.

Do mức độ biến động tăng tỷ giá, nên các doanh nghiệp nhập khẩu có các khoản phải thanh toán bằng ngoại tệ trong tương lai, hoàn toàn có thể sử dụng hợp đồng mua kỳ hạn ngoại tệ với mức tỷ giá được ấn định ngay từ bây giờ.

TS. Nguyễn Trí Hiếu – Chuyên gia tài chính cho rằng, hiện các sản phẩm phái sinh phòng ngừa rủi ro tỷ giá cho các doanh nghiệp xuất nhập khẩu của Việt Nam tương đối đầy đủ. "Các ngân hàng đang cung cấp cho các doanh nghiệp một số sản phẩm phái sinh, như giao dịch kỳ hạn (forward), hoán đổi (swap),... Việc sử dụng các hợp đồng phái sinh này tùy thuộc nhu cầu của mỗi doanh nghiệp, nhưng điều quan trọng phải nhận định được đúng xu hướng tỷ giá", TS. Hiếu nhấn mạnh.

Nguồn: