Tầm nhìn chiến lược của SHB qua các thương vụ M&A và triển vọng mới

22/11/2024

Chỉ trong 1 thập kỷ, SHB đã trải qua “thử thách kép” khi nhận sáp nhập Habubank và Vinaconex-Viettel. Với tầm nhìn chiến lược, đón đầu cơ hội mới, SHB đã gặt hái những trái ngọt, mang lại lợi ích cao nhất cho cổ đông...

Chỉ trong 1 thập kỷ, SHB đã trải qua “thử thách kép” khi nhận sáp nhập Habubank và Vinaconex-Viettel. Với tầm nhìn chiến lược, đón đầu cơ hội mới, SHB đã gặt hái những trái ngọt, mang lại lợi ích cao nhất cho cổ đông...

Trái ngọt từ những thương vụ M&A

Năm 2011, SHB nhận sáp nhập Habubank, trở thành một trong 5 NHTM cổ phần tư nhân lớn nhất Việt Nam, về tổng tài sản, thị phần, hệ thống mạng lưới và nhân sự, mà thông thường phải mất nhiều năm mới có thể tích lũy được. Song, mặt khác, SHB cũng phải tập trung nguồn lực để xử lý các vấn đề hậu sáp nhập, đặc biệt là nợ xấu.

Sau gần một thập kỷ, SHB đã khép lại quá trình nhận sáp nhập Habubank, xử lý cơ bản các tồn đọng theo Đề án, trở thành thương vụ thành công điển hình, mở ra giai đoạn mới bứt phá.

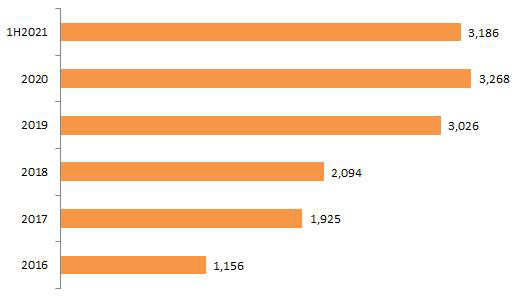

6 tháng đầu năm, SHB đạt 3.186 tỷ đồng lợi nhuận, gần bằng cả năm 2020; hoàn thành 51% so với cả hai kịch bản lợi nhuận cả năm đề ra. Tỷ lệ nợ xấu riêng lẻ của SHB được kiểm soát ở 1,87%; SHB tăng cường trích lập dự phòng rủi ro, ở mức 2.258 tỷ đồng, tăng 140% so với cùng kỳ năm 2020. SHB đã sớm hoàn tất 3 trụ cột của Basel II trước thời hạn vào cuối năm 2020 và có báo cáo của kiểm toán độc lập.

Mặt khác, SHB đang đề ra mục tiêu có thể xử lý xong toàn bộ nợ bán VAMC và nợ Vinashin ngay trong năm 2021. Nếu hoàn thành mục tiêu thách thức trên, SHB sẽ không chỉ cải thiện toàn diện về chất lượng tài sản, nợ xấu mà còn tạo tiền đề cho sự bùng nổ mạnh mẽ trong kinh doanh cho các năm tiếp theo kể từ 2021.

Lợi nhuận trước thuế của SHB trong các năm gần đây. ĐVT: tỷ đồng

Sau 4 năm nhận sáp nhập Habubank, SHB tiếp tục "thử thách kép" với việc nhận sáp nhập thêm công ty tài chính - một bước đầu tư cho tương lai.

Ở thời điểm SHB nhận sáp nhập Vinaconex-Viettel, thị trường cho vay tiêu dùng vẫn ở mức sơ khai, tiềm năng tăng trưởng chưa hề được nhắc tới. Khi ấy, không ít NĐT băn khoăn về quyết định có phần "mạo hiểm" này. Song với những người trong cuộc, giá trị của thương vụ không thể chỉ nhìn vào những con số tại thời điểm đó, mà phải đặt trong một câu chuyện xa hơn.

SHB Finance, sau đó trở thành một trong những công ty tài chính được cấp vốn cao nhất trên thị trường, với quy mô vốn điều lệ 1.000 tỷ đồng; mạng lưới phủ rộng tại thị trường 46 tỉnh, thành phố; có gần 300.000 khách hàng vay và được Moody’s xếp hạng tín nhiệm B3 – triển vọng Ổn định.

Vừa qua, SHB đã tìm được "chàng rể" như ý cho "cô gái đẹp" SHB Finance, trở thành thương vụ chuyển nhượng công ty tài chính có giá trị lớn thứ 2 trên thị trường, vượt cả Techcombank, Prudential, MB, HDBank trước đó. Krungsri là tập đoàn tài chính lớn thứ 5 tại Thái Lan về tổng tài sản, dư nợ, tiền gửi; do MUFG - tập đoàn tài chính lớn nhất Nhật Bản và một trong những tập đoàn tài chính lớn nhất thế giới, nắm giữ 76,88% vốn.

Tầm nhìn và lợi ích dài hạn

Việc bán SHB Finance được xem là quyết định hợp lý. SHB sẽ mang về khoản thặng dư vốn đáng kể, là động lực tăng trưởng cho những mục tiêu như tập trung vào hoạt động cốt lõi nhiều hơn, "số hóa" nhanh hơn, đáp ứng các chuẩn mực quốc tế…

Với định hướng nâng cao hiệu quả hoạt động nội bộ và xây dựng mô hình kinh doanh lấy khách hàng làm trọng tâm, SHB không ngừng nâng cao trải nghiệm khách hàng thông qua việc xây dựng các hành trình khách hàng mới với sự hỗ trợ của công nghệ. Ngân hàng đang triển khai mạnh mẽ việc xây dựng văn hóa doanh nghiệp số, tự động hóa các quy trình, đầu tư hệ thống CNTT và nghiên cứu ứng dụng một loạt các công nghệ như Trí tuệ nhân tạo (AI), Dữ liệu lớn (Big Data), điện toán đám mây…

Song, việc lựa chọn Krungsri, có thể không chỉ vì giá. Lãnh đạo SHB từng nhấn mạnh: Giá cả không phải yếu tố hàng đầu, quan trọng hơn hết là đối tác có nền tảng tài chính mạnh, phù hợp với chiến lược phát triển ngân hàng bán lẻ hiện đại đa năng, góp phần mang lại giá trị cộng hưởng như trình độ quản trị; công nghệ; nâng cao năng lực tài chính; phát triển khách hàng, sản phẩm; mở rộng hợp tác đầu tư quốc tế...

Sắp tới, SHB cũng sẽ thực hiện kế hoạch tăng VĐL lên 26.674 tỷ đồng thông qua chi trả cổ tức năm 2020 tỷ lệ 10,5% bằng cổ phiếu và chào bán cổ phiếu cho cổ đông hiện hữu tỷ lệ thực hiện quyền 100:28, giá 12.500 đồng/cp

Ngoài ra, ngày 11/10 tới, SHB chính thức chuyển giao dịch cổ phiếu sang HOSE. Quyết định này hoàn toàn phù hợp với định hướng chiến lược của ngân hàng. Uy tín và năng lực tài chính vững mạnh của SHB cùng lợi thế của HOSE sẽ mang lại sức mạnh cộng hưởng, mở ra triển vọng mới, đặc biệt khi SHB đang tìm kiếm những NĐT chiến lược lớn nước ngoài có chung tầm nhìn và chiến lược dài hạn, đưa ngân hàng tăng trưởng bền vững.

Việc kiên định, chắc chắn trong những tầm nhìn dài hạn đã cho thấy tính quyết liệt, đúng đắn và nhanh nhạy của BLĐ ngân hàng không những đưa SHB vững vàng đi qua "thử thách kép", mà còn mang lại lợi ích cao nhất cho cổ đông và ngân hàng.

Nguồn: