Techcombank tiếp tục tập trung nguồn lực đầu tư xây dựng năng lực nền tảng và tạo đà tăng trưởng mạnh mẽ

20/12/2024

Thông qua kế hoạch kinh doanh 2020 trên tương quan đánh giá tác động từ đại dịch Covid-19, với mục tiêu lợi nhuận trước thuế là 13.000 tỷ đồng.

Thông qua kế hoạch kinh doanh 2020 trên tương quan đánh giá tác động từ đại dịch Covid-19, với mục tiêu lợi nhuận trước thuế là 13.000 tỷ đồng.

Ngày 20/6/2020, Ngân hàng Thương mại cổ phần Kỹ thương Việt Nam (Techcombank) đã tổ chức thành công Đại hội đồng cổ đông (ĐHĐCĐ) 2020. Đại hội đã thông qua toàn bộ các tờ trình và kế hoạch kinh doanh của Hội đồng Quản trị Techcombank trong năm 2020.

Đại hội đồng cổ đông Techcombank đã thông qua kế hoạch kinh doanh 2020 trên tương quan đánh giá tác động của đại dịch Covid-19, theo đó mục tiêu lợi nhuận dự kiến trước thuế (PBT) của ngân hàng là 13.000 tỷ đồng, tăng 1% so với năm 2019. Ngân hàng đặt mục tiêu tăng tổng tài sản lên 431.483 tỷ đồng (tăng trưởng 12%) và huy động vốn đạt 268.820 tỷ đồng, dư nợ tín dụng là 291.586 tỷ đồng, tăng trưởng 13% so với 2019, trong mức quy định cho phép của Ngân hàng Nhà nước. Đồng thời, ngân hàng lên kế hoạch để đảm bảo giữ tỉ lệ nợ xấu nhóm 3-5 ở mức dưới 3%, ngưỡng đảm bảo an toàn do Ngân hàng Nhà nước quy định.

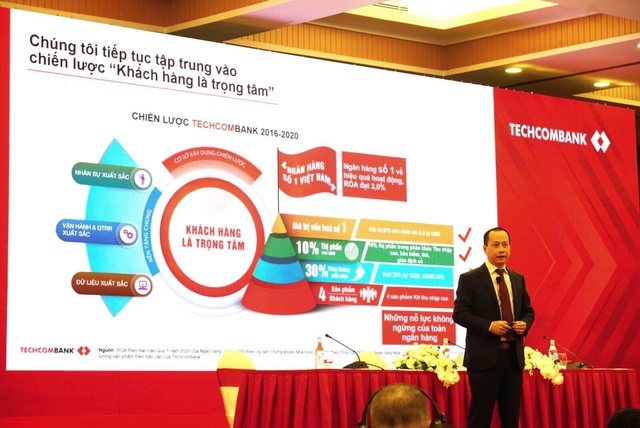

Các cổ đông Techcombank cũng đồng thuận cao với kế hoạch tiếp tục giữ lại lợi nhuận và đầu tư xây dựng năng lực nền tảng, tạo đà cho tăng trưởng mạnh mẽ trong tương lai. Đây là chiến lược đã tạo nên sự thành công vượt trội cho Techcombank trên hành trình chuyển đổi, đưa Techcombank trở thành ngân hàng đứng đầu về hiệu quả hoạt động (ROA: 2,9%) và trong Top2 ngân hàng dẫn đầu toàn ngành về lợi nhuận năm 2019.

Đại hội đã nhất trí tán thành phương án thực hiện tăng vốn điều lệ năm 2020 lên 35.049 tỷ đồng với việc phát hành hơn 4,7 triệu cổ phiếu ESOP cho Cán bộ nhân viên, theo đúng chủ trương đã được thông qua tại Đại hội đồng cổ đông từ các năm trước. Đây là một trong những quyết sách quan trọng vừa góp phần tăng nội lực vừa xây dựng đội ngũ nhân sự gắn kết cùng lộ trình phát triển của Ngân hàng. Trong những năm tới, Ngân hàng kiên định chiến lược xây dựng đội ngũ nhân sự xuất sắc được đào tạo kế thừa từ nội bộ và chiêu mộ từ các tổ chức lớn trên thế giới, để đảm bảo cho lộ trình phát triển mạnh mẽ trong thời gian tới.

Đại hội cũng thông qua việc sửa đổi, bổ sung điều lệ Techcombank, có hiệu lực từ 01/01/2021, để phù hợp với Luật Chứng khoán 2019 và tình hình thực tế phát triển của Ngân hàng.

Nền tảng vững chắc từ kết quả kinh doanh vượt trội

Những quyết sách được Đại hội đồng cổ đông Techcombank 2020 nhất trí đồng thuận, trên nền tảng vững chắc được xây dựng trong giai đoạn chiến lược 2016 - 2020, sẽ tạo đà cho Techcombank tiếp tục xây dựng lộ trình chiến lược mới, và không ngừng chuyển đổi để giữ vững vị thế ngân hàng hàng đầu tại Việt Nam và là một trong những ngân hàng tốt nhất khu vực.

Năm 2019 đánh dấu thành tích kinh doanh vượt trội của Techcombank, với lợi nhuận trước thuế đạt 12,8 nghìn tỷ và doanh thu đạt 21,1 nghìn tỷ đồng; tăng lần lượt 31,5% và 24,7% so với năm 2018. Thu nhập ngoài lãi tăng 23,4% so với cùng kỳ năm ngoái, lên 6,8 nghìn tỷ đồng và chiếm 32,3% tổng doanh thu. Chi phí dự phòng giảm 50,3% nhờ chất lượng tài sản lành mạnh và chiến lược quản trị rủi ro thận trọng. Tỷ lệ chi phí trên thu nhập vẫn được kiểm soát tốt ở mức 34,7%, giữ vững theo mục tiêu ban đầu của Ngân hàng. Tỷ suất lợi nhuận trên tài sản (ROA) đạt 2,9% là mức cao nhất trên thị trường, khẳng định thành công của chiến lược rủi ro thấp – lợi nhuận cao của Techcombank.

Tổng tài sản của ngân hàng tăng 19,5% so với cuối năm 2018, đạt mức 383,7 nghìn tỷ đồng, với tốc độ tăng trưởng tín dụng là 18,8%. Tổng huy động tăng 14,8% lên tới 231,3 nghìn tỷ đồng, trong đó CASA tăng trưởng mạnh mẽ 37,9% so với cuối năm 2018, đạt mức 79,7 nghìn tỷ đồng, đưa tỷ lệ CASA của Ngân hàng lên mức kỷ lục 34,5%. Techcombank duy trì thanh khoản dồi dào với tỷ lệ cho vay trên tiền gửi đạt 76,3% và tỷ lệ vốn ngắn hạn cho vay trung, dài hạn ở mức 38,4%.

Techcombank cũng là ngân hàng duy trì được vị thế vốn hàng đầu Việt Nam với tỷ lệ an toàn vốn cuối kỳ theo Basel II đạt 15,5%, cao gần gấp đôi so với yêu cầu tối thiểu của Trụ cột I Basel II. Tỷ lệ nợ xấu tại thời điểm cuối năm ở mức 1,3%, khẳng định chất lượng tài sản lành mạnh và chiến lược quản trị rủi ro thận trọng của ngân hàng.

Nguồn: