Tiền gửi dân cư tăng chậm lại

05/12/2024

Tiền gửi của dân cư tăng 2,34% trong 4 tháng đầu năm, thấp hơn so với cùng kỳ năm trước. Doanh nghiệp tăng gửi tiền vào ngân hàng, trái ngược so với 4 tháng đầu năm 2020.

Tiền gửi của dân cư tăng 2,34% trong 4 tháng đầu năm, thấp hơn so với cùng kỳ năm trước. Doanh nghiệp tăng gửi tiền vào ngân hàng, trái ngược so với 4 tháng đầu năm 2020.

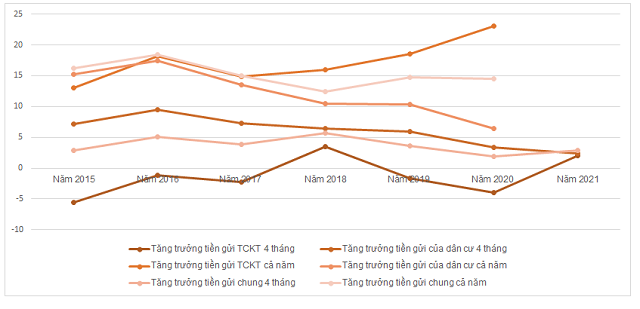

Theo số liệu mới công bố từ Ngân hàng Nhà nước (NHNN), đến cuối tháng 4, tiền gửi của dân cư tăng 2,34% so với đầu năm, ở mức gần 5,3 triệu tỷ đồng. Con số này thấp hơn cùng kỳ năm 2020, là 3,37%. Đây là năm thứ tư liên tiếp, tốc độ tăng trưởng tiền gửi chậm lại. Xu hướng trên cũng tương tự với con số cả năm, trong giai đoạn 2016-2020. Điều này cho thấy người dân đang có xu hướng bớt gửi tiền vào ngân hàng. Nếu năm 2016, tăng trưởng tiền gửi của dân cư là 17,4%, năm 2017 chỉ là 13,54% và liên tục giảm 4 năm sau đó. Đến năm 2020, con số này còn 6,46%.

Thời gian qua, lãi suất tiền gửi của ngân hàng ở vùng thấp được cho là một phần nguyên nhân khiến dòng tiền chuyển hướng, chảy sang các kênh đầu tư khác như chứng khoán và bất động sản, trái phiếu doanh nghiệp, hay những kênh rủi ro cao như forex, tiền ảo… TS. Cấn Văn Lực đề cập hiện tượng dịch chuyển của dòng tiền khi lãi suất giảm rất mạnh khiến dòng tiền đổ vào các lĩnh vực khác tương đối nhanh.

Tăng trưởng tiền gửi trong 6 năm qua. Đơn vị: %.

Đơn cử với chứng khoán, từ giữa năm 2020, thanh khoản thị trường liên tục lập kỷ lục với sự gia nhập của các nhà đầu tư mới. Đầu tháng 6, chứng khoán Việt Nam xác lập kỷ lục mới với phiên giao dịch có giá trị khớp lệnh gần 35.000 tỷ đồng. Trước đó, thị trường ghi nhận phiên 13/4 với khối lượng khớp lệnh lịch sử, gần 1,3 tỷ cổ phiếu.

Lũy kế 5 tháng đầu năm, 482.760 tài khoản mở mới, vượt số tài khoản mở mới của cả năm 2020 và gấp 2,5 lần số tài khoản mở mới trong năm 2019. Đến cuối tháng 5, Việt Nam có hơn 3,25 triệu tài khoản, tương đương 3,3% dân số.

Trái với khu vực dân cư, các tổ chức kinh tế chứng kiến lần đầu tăng trưởng tiền gửi trong 4 tháng đầu từ năm 2018. Tiền gửi của các tổ chức kinh tế tăng 2,05%, quanh gần 5 triệu tỷ đồng. Năm 2019-2020, 4 tháng đầu năm, tiền gửi của nhóm này lần lượt giảm 1,62% và 3,94%, tương tự giai đoạn 2015-2017.

Cả năm, tiền gửi của các tổ chức kinh tế tại ngân hàng vẫn liên tục tăng trưởng tốc độ nhanh hơn trong 5 năm gần đây. Năm 2017, tiền gửi của nhóm này tại ngân hàng tăng 14,8%, năm 2018 là gần 16% và liên tục tăng đến năm 2020 là 23%.

Nhìn chung, tiền gửi chung của toàn nền kinh tế trong 4 tháng đầu năm 2021 ở mức gần 12,5 triệu tỷ đồng, vẫn tăng 2,93%. Con số này thấp hơn so với giai đoạn 2016-2019, nhưng cao hơn năm 2020 ở mức 1,95% và năm 2015 là 2,88%. Tăng trưởng tiền gửi chung cả năm vẫn tăng quanh 12-18% giai đoạn 2015-2020, cao nhất năm 2016 đạt 18,38%.

Phân hóa tăng trưởng tiền gửi

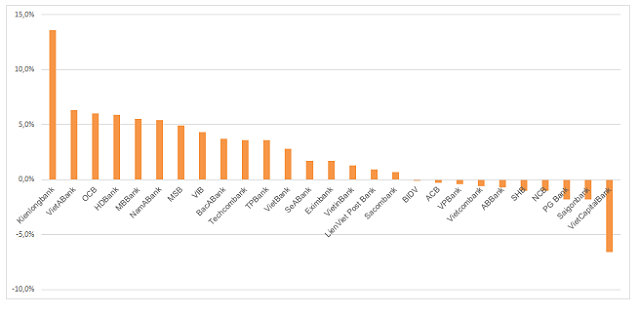

Theo thống kê 28 ngân hàng trên sàn chứng khoán, tổng tiền gửi khách hàng tăng 1,3% trong 3 tháng đầu năm 2021. Tuy nhiên, tăng trưởng huy động tiền gửi có sự phân hóa, nhiều ngân hàng lớn giảm huy động tiền gửi, trong khi số khác tăng cao.

10/28 ngân hàng giảm tiền gửi khách hàng có thể điểm tới là BIDV, Vietcombank, ACB, SHB, VPBank. Huy động tiền gửi của BIDV giảm nhẹ 0,06% xuống hơn 1,22 triệu tỷ đồng. Vietcombank giảm 0,64% còn 1,02 triệu tỷ. ACB giảm 0,28% còn hơn 352.000 tỷ đồng. SHB và VPBank giảm lần lượt 0,96% và 0,43% xuống mức 300.600 tỷ và 232.400 tỷ đồng.

Dù tiền gửi giảm, BIDV và Vietcombank vẫn là 2 ngân hàng có thị phần tiền gửi thị trường 1 lớn nhất. Tiền gửi tại BIDV và Vietcombank chiếm 12% và 10% trong tổng tiền gửi của 28 ngân hàng. VietinBank, với hơn 1 triệu tỷ đồng tiền gửi khách hàng, có thị phần gần 10%.

Thay đổi khoản tiền gửi khách hàng trong 3 tháng đầu năm tại các ngân hàng. Đơn vị: %. |

Các ngân hàng tăng tiền gửi, đứng đầu là Kienlongbank, tăng 13,6% lên hơn 47.700 tỷ đồng. Xét về giá trị tuyệt đối, MB là ngân hàng hút tiền gửi nhất với 17.000 tỷ, tăng 5,46% lên 327.926 tỷ đồng. HDBank cũng hút tiền gửi, tăng gần 6% tương đương 10.300 tỷ đồng, lên gần 185.000 tỷ đồng.

Ở nhóm ngân hàng tư nhân, SCB và Sacombank là 2 ngân hàng tư có tiền gửi khách hàng lớn nhất, chiếm khoảng 4,7% và 3,5% trong toàn hệ thống.

Sự phân hóa mạnh trong tăng trưởng tiền gửi giữa các ngân hàng trong quý I một phần do khả năng tăng trưởng tín dụng có sự chênh lệch trong hệ thống. Mặt khác, thanh khoản hệ thống trong quý I tương đối dồi dào tại các ngân hàng lớn, lãi suất liên ngân hàng ở mặt bằng thấp, do đó, các nhà băng có thể linh động về nguồn vốn.

Nguồn: