Tín dụng bắt đầu “nhấn ga”

25/11/2024

Trái với lo ngại trước đó, tín dụng 6 tháng đầu năm 2021 tăng trưởng khá tốt, đã có gần 10 ngân hàng xin nới “room” hạn mức. Làm thế nào để đường dẫn tín dụng vừa đúng mục tiêu, vừa không bó chân các ngân hàng là bài toán mà Ngân hàng Nhà nước phải cân đong đo đếm...

Trái với lo ngại trước đó, tín dụng 6 tháng đầu năm 2021 tăng trưởng khá tốt, đã có gần 10 ngân hàng xin nới “room” hạn mức. Làm thế nào để đường dẫn tín dụng vừa đúng mục tiêu, vừa không bó chân các ngân hàng là bài toán mà Ngân hàng Nhà nước phải cân đong đo đếm...

Ngày 21/6, thông tin kết quả hoạt động ngân hàng 6 tháng đầu năm 2021, Ngân hàng Nhà nước cho biết tính đến 15/6/2021, tín dụng toàn nền kinh tế tăng 5,1% so với cuối năm 2020 (cùng kỳ năm 2020 tăng 2,26%). Dự kiến đến cuối tháng 6 tăng trưởng tín dụng có thể đạt khoảng 5,5 – 6%.

NGÂN HÀNG XIN NỚI "ROOM"

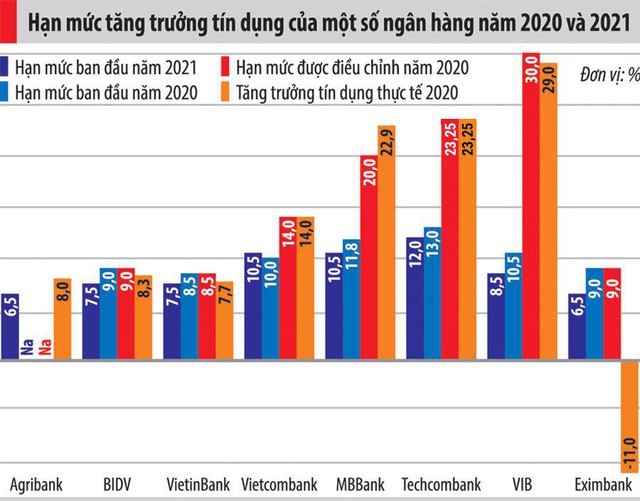

Sang đến đầu năm nay, Ngân hàng Nhà nước đã giao xong chỉ tiêu tín dụng lần một đến các tổ chức tín dụng trong hệ thống. Nhóm ngân hàng quốc doanh gồm Agribank, BIDV, VietinBank được cấp “room” năm nay 6,5-7,5%, riêng Vietcombank được giao 10,5%.

Hạn mức của một số ngân hàng thương mại cổ phần tư nhân như VIB, ACB, Sacombank là 8,5-9,5% và MB, VPBank, Techcombank là 10,5-12%. Nhìn chung, mặt bằng “room” tín dụng được Ngân hàng Nhà nước cấp cho các tổ chức tín dụng thấp hơn tổng thể các năm trước.

Trong khi đó, nhờ sự phục hồi kinh tế và thị trường bất động sản thuận lợi, tín dụng khởi sắc ngay từ những quý đầu năm. Vì vậy, số ngân hàng sắp cạn “room” tín dụng năm nay xuất hiện nhiều hơn và sớm hơn những năm trước.

Ngay từ tháng Tư, nhiều ngân hàng buộc phải hạn chế giải ngân vì đã tiệm cận hạn mức tăng trưởng tín dụng được giao như MSB, MB, Sacombank... Hiện đã có khoảng 10 ngân hàng thương mại đã gửi đề nghị xin Ngân hàng Nhà nước sớm nới “room”.

Một trong số lãnh đạo ngân hàng thương mại trên chia sẻ, việc cho vay trở lại bình thường phụ thuộc chủ yếu vào hạn mức tín dụng cấp thêm từ Ngân hàng Nhà nước. Do định mức cho vay còn phụ thuộc vào việc các khách hàng cũ trả nợ nên ngân hàng vẫn còn dư địa để hoạt động, dù không nhiều.

“Việc chậm giải ngân cho một số khách hàng là do có độ vênh giữa thời điểm ngân hàng chạm trần tăng trưởng và việc cấp thêm hạn mức từ Ngân hàng Nhà nước. Trong thời gian này, ngân hàng sẽ chủ động điều tiết theo thứ tự ưu tiên của từng nhóm khách hàng”, vị lãnh đạo ngân hàng nói.

"Trong tổng số nợ cơ cấu lại 357.000 tỷ đồng hiện nay, khoảng 1/3 là tiềm ẩn nợ xấu, tức hoàn toàn có thể biến thành nợ xấu. Tín dụng ngân hàng cả năm nay tăng khoảng 11-13% là phù hợp".

Chuyên gia tài chính Cấn Văn Lực

Theo Công ty chứng khoán Rồng Việt (VDSC), dựa trên thời điểm công bố nâng mức trần tín dụng vào năm ngoái, các ngân hàng thương mại tư nhân đang phải gặp khó khăn trong hoạt động cho vay.

Tình trạng khan hiếm dư địa cho vay cũng có thể dẫn đến sự tăng trưởng tích cực của các sản phẩm bán chéo, đặc biệt là bancassurance, vốn sẽ cải thiện khả năng tiếp cận khoản vay của những người mua bảo hiểm hoặc giúp thúc đẩy thủ tục giải ngân.

“Nguồn cung cho vay hạn chế cũng có thể khiến lãi suất cho vay cao hơn, điều này đã diễn ra ở một số ngân hàng tư nhân và thậm chí cả ngân hàng quốc doanh, tập trung chủ yếu vào phân khúc khách hàng cá nhân”, nhóm nghiên cứu tại VDSC nhấn mạnh.

ƯU TIÊN NGÂN HÀNG QUẢN TRỊ RỦI RO TỐT

Đối diện với lo ngại về khả năng gia tăng nợ xấu cùng việc nhiều ngân hàng xin nới “room” tín dụng như trên, ông Nguyễn Tuấn Anh, Vụ trưởng Vụ Tín dụng các ngành kinh tế cho biết, Ngân hàng Nhà nước sẽ căn cứ vào quy mô, chất lượng tài sản của từng tổ chức tín dụng để xếp hạng A,B,C... và giao chỉ tiêu tăng trưởng tín dụng linh hoạt.

“Hạn mức tín dụng sẽ được cấp cho từng ngân hàng riêng biệt, không cố định mà sẽ xem xét thay đổi từng đợt khi cần thiết, dựa trên tình hình hoạt động kinh doanh thực tế của từng ngân hàng”, ông Tuấn Anh nhấn mạnh.

Cũng theo vị Vụ trưởng này, các ngân hàng ưu tiên rót vốn vào lĩnh vực được Chính phủ khuyến khích, quản trị rủi ro tốt sẽ được Ngân hàng Nhà nước ưu ái cấp hạn mức tín dụng cao hơn.

Trong báo cáo của Fiin Group, bên cạnh tín dụng tăng mạnh thì tỷ lệ nợ xấu của 25 ngân hàng niêm yết đến cuối quý 1/2021 cũng tăng từ 1,38% lên 1,41%. Nợ nhóm 3 và nhóm 4 tăng lần lượt 21,3% và 12,5%. Ngoài ra, tỷ lệ nợ nhóm 2 (cần chú ý) tăng từ 1,02% lên 11,12% sau ba quý giảm liên tiếp.

"Để tăng trưởng tín dụng hiệu quả cần đẩy mạnh kích cầu hơn nữa, bởi hiện nay nhu cầu vốn đã tăng, song vẫn còn nhiều doanh nghiệp ở những lĩnh vực du lịch, khách sạn, hàng không... tạm dừng hoạt động. Vì vậy, các ngân hàng khi cho vay phải kiểm soát được nguồn trả nợ của khách hàng để vẫn đạt được chỉ tiêu về tăng trưởng tín dụng mà chất lượng tài sản, chất lượng tín dụng cũng được đảm bảo".

Chuyên gia tài chính Nguyễn Trí Hiếu.

Tại cuộc thảo luận của Ủy ban Thường vụ Quốc hội gần đây, Chủ tịch Quốc hội Vương Đình Huệ cho rằng, một trong các thách thức của nền kinh tế là nợ xấu ngân hàng tiếp tục gia tăng. Do đó, Thường trực Ủy ban Kinh tế Quốc hội đã đề nghị Chính phủ báo cáo rõ kết quả xử lý nợ xấu, tình hình nợ xấu của hệ thống các tổ chức tín dụng và xu hướng gia tăng trong thời gian tới, đặc biệt chú ý đến số liệu thực chất của nợ xấu chưa được phản ánh đầy đủ tại báo cáo tài chính của các tổ chức tín dụng do thực hiện quy định về giữ nguyên nhóm nợ, cơ cấu lại thời gian trả nợ.

Chuyên gia tài chính Nguyễn Trí Hiếu cho rằng, hàng năm đều xuất hiện tình trạng ngân hàng phải xin tăng room tín dụng, cho nên tốt nhất nên để mỗi ngân hàng tự điều chỉnh tăng trưởng theo khả năng kinh doanh của mình.

“Có rất nhiều chỉ tiêu để kiểm soát tốt hơn là dùng trần tín dụng như hệ số an toàn vốn (CAR), tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, chỉ số dư nợ tín dụng/vốn huy động (LDR)... Đồng thời, nếu bỏ áp trần tín dụng cơ chế xin – cho cũng không còn, Ngân hàng Nhà nước dễ ăn nói hơn khi các ngân hàng thương mại xin nới room”, ông Hiếu đánh giá.

Trước đó, Moody’s, từng nhận định hiệu quả chính sách tiền tệ của Việt Nam còn thấp so với các nước trong khu vực do Ngân hàng Nhà nước kiểm soát thông qua đặt mục tiêu tăng trưởng tín dụng cho từng ngân hàng và đặt trần lãi suất cho vay và tiền gửi.

Tương tự, IMF cũng cho rằng Việt Nam nên dỡ bỏ dần trần tăng trưởng tín dụng; đồng thời, nới lỏng quy định về trần lãi suất huy động và cho vay nhằm cải thiện tính hiệu quả chính sách tiền tệ theo cơ chế thị trường.

Ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước

Hiện tại, yêu cầu quan trọng của Chính phủ đang là ổn định vĩ mô. Tuy nhiên, muốn ổn định vĩ mô thì trước hết phải ổn định thị trường tài chính tiền tệ. Và hạn mức tín dụng đang là một trong những công cụ để Ngân hàng Nhà nước bình ổn thị trường tiền tệ.

Hạn mức tín dụng vốn được coi như một công cụ có tính chất hành chính nhưng vẫn đảm bảo được tính thị trường. Qua nhiều cuộc nghiên cứu, hội thảo thì đa số ý kiến đều cho rằng việc đặt hạn mức tín dụng vẫn rất cần thiết đối với Việt Nam.

Bởi vì nền kinh tế Việt Nam đang dựa chủ yếu vào tín dụng (khoảng 140% GDP). Nếu thử để tín dụng tăng 1 năm tăng vài chục phần trăm mà chất lượng tín dụng không đảm bảo thì nợ xấu sẽ dâng lên không thể lường được, và bất ổn vĩ mô xuất hiện ngay.

Do đó, Ngân hàng Nhà nước phải có trách nhiệm vừa bảo đảm cung ứng vốn cho nền kinh tế vừa đảm bảo kiểm soát lạm phát thông qua số lượng, chất lượng tín dụng tăng lên hàng ngày.

Còn về việc có nên bỏ trần tín dụng hay không, tôi nghĩ rằng trong tương lai thì có thể. Khi đó, thị trường, nền kinh tế phát triển tới mức mà vai trò hay trách nhiệm cung ứng cho nền kinh tế không phải như bây giờ, mà như một số nước nó chỉ mấy chục phần trăm thôi, còn vốn trung dài hạn sử dụng qua thị trường tài chính, chứng khoán, thị trường vốn chứ không phải qua thị trường tiền tệ, không phải huy động vốn ngắn hạn cho vay dài hạn như hiện nay.

Nguồn: