VPBank sẽ mất “gà đẻ trứng vàng” hay “hổ mọc thêm cánh” sau khi bán một nửa vốn tại FE Credit?

23/11/2024

Ngày 28/10 vừa qua, VPBank thông báo đã hoàn tất việc chuyển nhượng 49% vốn của công ty con Fe Credit cho đối tác SMBC của Nhật và 1% cho nhà đầu tư trong nước khác. Sau chuyển nhượng, VPBank còn giữ 50% vốn đồng thời Fe Credit sẽ đổi tên thành VPBank SMBC. Đây là một bước đi dự kiến sẽ thay đổi nhiều tới VPBank trong thời gian tới.

Ngày 28/10 vừa qua, VPBank thông báo đã hoàn tất việc chuyển nhượng 49% vốn của công ty con Fe Credit cho đối tác SMBC của Nhật và 1% cho nhà đầu tư trong nước khác. Sau chuyển nhượng, VPBank còn giữ 50% vốn đồng thời Fe Credit sẽ đổi tên thành VPBank SMBC. Đây là một bước đi dự kiến sẽ thay đổi nhiều tới VPBank trong thời gian tới.

"Gà đẻ trứng vàng" Fe Credit

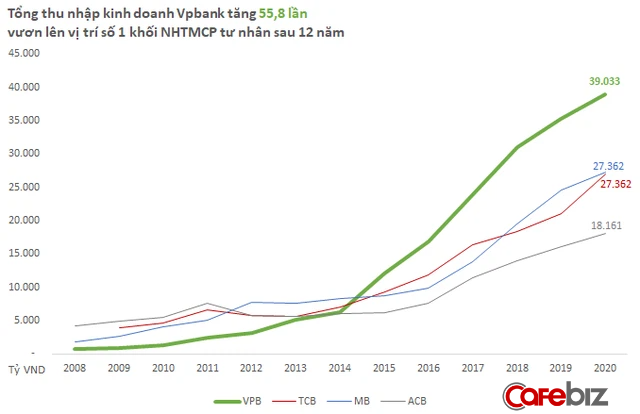

Từ khi VPBank chuyển khẩu vị rủi ro sang tài chính tiêu dùng – một trong ba mảng chiến lược quan trọng nhất của ngân hàng - Fe Credit được ví là gà đẻ trứng vàng cho nhà băng này. Số liệu cho thấy, trong 5 năm kể từ 2015, Fe Credit luôn đóng góp tỷ lệ trên dưới 50% lợi nhuận cho ngân hàng hợp nhất. Vị thế, quy mô của VPBank theo đó cũng tăng lên rất nhanh trên thị trường, trở thành ngân hàng có lợi nhuận nhất nhì nhóm cổ phần tư nhân. Còn xét về doanh thu, VPBank giữ vững ngôi vị quán quân, vượt xa các ngân hàng ở vị trí thứ 2, thứ 3 như Techcombank và MB.

Còn Fe Credit dưới sự hậu thuẫn mạnh của VPBank đã trở thành công ty tài chính tiêu dùng số 1 Việt Nam với thị phần trong tay tới hơn 50%. Hiện tại Fe Credit đang sở hữu mạng lưới phân phối rộng khắp cả nước với khoảng 10.000 đối tác chiến lược tại hơn 22.000 điểm giới thiệu dịch vụ, phục vụ trên 12 triệu khách hàng.

Dữ liệu: CafeBiz

Nhìn thấy Fe Credit "đẻ trứng vàng" liên tục cho VPBank, mô hình ngân hàng sở hữu công ty tài chính hoặc phát triển tài chính tiêu dùng thời gian qua được nhắc rất nhiều lần, không chỉ trên truyền thông mà ở gần như tất cả các cuộc đại hội cổ đông của các ngân hàng. Câu hỏi thường trực mà các ông chủ nhà băng thường được người đối diện hỏi là có phát triển mô hình như của VPBank hay không.

Và lãnh đạo các ngân hàng cũng không thể phủ nhận sự thành công mà Fe Credit mang lại, rất nhiều trong số đó cho biết đã và đang thực hiện kế hoạch lập nên một công ty tài chính của riêng mình, hoặc mua lại công ty tài chính khác để phát triển mảng tài chính tiêu dùng màu mỡ. Thế nhưng đến thời điểm hiện tại vẫn chưa có sự thành công nào vượt được Fe Credit của VPBank.

Trong năm 2020 và những tháng đầu năm 2021, đại dịch Covid-19 tác động nhiều tới hoạt động cho vay của các tổ chức tín dụng, nhất là tài chính tiêu dùng, trong đó có Fe Credit. Phần đóng góp của công ty này vào lợi nhuận ngân hàng hợp nhất VPBank chỉ còn chưa đến 30%. Tuy nhiên, "ngôi vương" của Fe Credit trong thị trường tài chính tiêu dùng vẫn giữ vững.

Và dù mảng tài chính tiêu dùng bị ảnh hưởng nhưng lãnh đạo VPBank vẫn tự tin khó khăn chỉ là tạm thời. Khi đại dịch qua đi, mọi thứ sẽ lại tăng tốc, thậm chí còn phát triển mạnh hơn trước bởi nhu cầu vay tiêu dùng của người dân khi hoà nhịp sống mới sẽ còn nhiều hơn trước. Lãnh đạo ngân hàng ước tính năm 2022 sẽ đạt lợi nhuận khoảng 6.000 tỷ đồng, tăng thêm 80% vào năm 2023 và giữ tốc độ đó đến tận năm 2025. Điều đó có nghĩa, VPBank đang dự kiến Fe Credit sẽ sinh ra lợi nhuận trên 10.000 tỷ sau 2 năm nữa và trên 15.000 tỷ sau 4 năm nữa – tương đương lợi nhuận của cả VPBank cộng với Fe Credit hiện tại.

Bán Fe Credit là mất "gà đẻ trứng vàng" hay "hổ mọc thêm cánh"?

Trước 1 ngày diễn ra đại hội cổ đông thường niên năm 2021, VPBank bất ngờ công bố lễ ký kết chuyển nhượng 49% vốn Fe Credit cho đối tác SMBC. Thương vụ này được xem là cuộc M&A lớn nhất trong lịch sử ngành tài chính Việt Nam cho đến lúc này.

Việc bán Fe Credit sau khi công ty đã phát triển mạnh như vậy, đóng góp nhiều như vậy cho ngân hàng, đặc biệt là tương lai 3 năm tới như lãnh đạo nhà băng này nhìn nhận, khiến nhiều người hoài nghi về sự phát triển của VPBank khi ngân hàng không còn "nguyên con gà đẻ trứng vàng".

Thực tế thì sao?

Theo chia sẻ của lãnh đạo VPBank, việc bán Fe Credit là tầm nhìn từ nhiều năm trước và ngân hàng cũng đã chuẩn bị kỹ lưỡng cho điều này. Bằng chứng là trong năm 2020, kết quả kinh doanh của VPBank hợp nhất đã giảm phụ thuộc vào công ty con Fe Credit rất nhiều khi ngân hàng riêng lẻ đã tăng tỷ trọng lợi nhuận trong ngân hàng hợp nhất từ 50% lên trên 70%. Và trong hoạt động của ngân hàng mẹ, các mảng cốt lõi đều tăng trưởng mạnh, trong đó mảng dịch vụ tăng trưởng thần tốc nhờ số hoá mạnh mẽ. Chính bởi có sự chuẩn bị từ trước, nên dù đại dịch Covid-19 xảy ra, hoạt động của ngân hàng vẫn duy trì tăng trưởng nhanh, mạnh.

Sau khi bán công ty tài chính, VPBank vẫn còn giữ lại một nửa sở hữu, tức là "gà vẫn tiếp tục đẻ trứng vàng". Hơn nữa, trước mắt việc bán 50% vốn Fe Credit cho VPBank có nguồn thặng dư vốn rất lớn bổ sung vào vốn chủ sở hữu, dự kiến đạt 90.000 tỷ đồng vào cuối năm nay (từ mức 57.000 tỷ đồng vào cuối quý 3) – con số trong mơ với tất cả các ngân hàng. Không những vậy, nguồn vốn này sẽ giúp VPBank hiện thực hoá kế hoạch nâng vốn điều lệ lên 75.000 tỷ đồng vào năm sau, từ mức 25.300 tỷ đồng trước khi bán Fe Credit và hiện tại đang chuẩn bị tăng lên 45.000 tỷ sau khi ngân hàng chia cổ tức và cổ phiếu thưởng tỷ lệ 80% vừa qua. Với 75.000 tỷ đồng vốn điều lệ, VPBank sẽ trở thành ngân hàng có vốn điều lệ lớn nhất Việt Nam, vượt xa các ông lớn Vietcombank, BIDV và VietinBank.

Ngoài những phép cộng dễ nhìn thấy như trên, việc bán Fe Credit còn cho VPBank thêm nhiều ích lợi hơn nữa, mà trước mắt có thể nhìn thấy từ vụ sắp xếp 2 khoản vay hợp vốn từ SMBC trị giá tổng cộng 300 triệu USD – tương đương hơn 6.600 tỷ đồng vừa ký kết. Đây là khoản vay rất có giá trị trong bối cảnh hiện nay, giúp VPBank có thêm nguồn lực để cho vay ra thị trường, hỗ trợ khách hàng phục hồi sau đại dịch ít nhất 2 năm tới. Nếu không có sự hỗ trợ của SMBC, dù rằng uy tín và tiềm lực tài chính của VPBank rất vững mạnh ở trong nước, cũng khó có thể huy động được nguồn vốn rẻ, nhanh và nhiều như vậy.

Bên cạnh đó, khi SMBC gia nhập Fe Credit, công ty tài chính VPBank SMBC sẽ được quản trị, điều hành bởi đội ngũ giàu kinh nghiệm của tập đoàn tài chính hàng đầu Nhật Bản. Cơ hội phát triển của Fe Credit sẽ không chỉ gói gọn ở thị trường Việt Nam mà có thể vươn xa sang thị trường Nhật và các nước châu Á khác, nơi mà SMBC có mặt.

Bởi vậy có thể nói, việc bán Fe Credit rõ ràng không phải mất đi gà đẻ trứng vàng mà còn giúp cho VPBank "hổ mọc thêm cánh".

Nguồn: