Xu hướng đường cong lợi suất trái phiếu các quý tới

15/12/2024

Tổng giá trị phát hành trái phiếu doanh nghiệp (TPDN) trong tháng 4 chủ yếu đến từ các ngân hàng và không ghi nhận đợt phát hành nào đến từ các doanh nghiệp bất động sản.

Tổng giá trị phát hành trái phiếu doanh nghiệp (TPDN) trong tháng 4 chủ yếu đến từ các ngân hàng và không ghi nhận đợt phát hành nào đến từ các doanh nghiệp bất động sản.

Về tổng quan thị trường trái phiếu trong tháng 4, báo cáo mới đây của CTCK KB Việt Nam (KBSV) dự báo mặt bằng lãi suất liên ngân hàng sẽ tiếp tục đi ngang nhờ việc thanh khoản hệ thống dần ổn định hơn. Lợi suất TPCP có thể tăng nhẹ do nguồn cung khá lớn trong khi cầu giảm TPDN tiếp tục hoạt động kém sôi động

Đáng chú ý, tổng giá trị phát hành TPDN trong tháng chủ yếu đến từ các ngân hàng và không ghi nhận đợt phát hành nào đến từ các doanh nghiệp bất động sản.

Thị trường trái phiếu được dự báo vẫn sẽ hoạt động ở mức thấp trong các tháng tới trước động thái kiểm soát chặt chẽ việc phát hành cũng như giao dịch TPDN của Chính Phủ thông qua dự thảo sửa đổi lần 5 Nghị định số 153/2020/NĐ-CP.

Ngân hàng đẩy mạnh huy động vốn

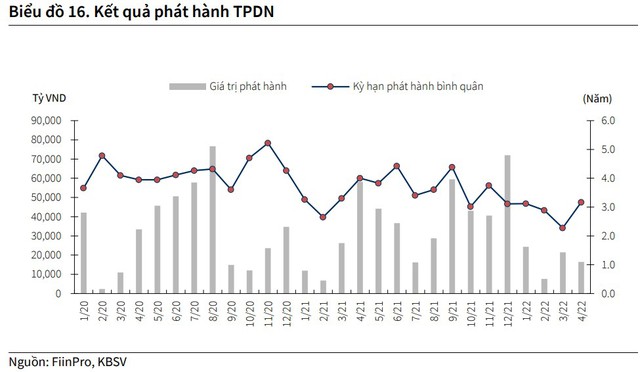

Về thị trường TPDN, tổng giá trị TPDN phát hành tháng 4 đạt 16.472 tỷ đồng giảm 23,2% so với tháng trước. Lượng TPDN giảm mạnh trong tháng sau khi Ủy ban Chứng khoán Nhà nước thông báo hủy bỏ 9 đợt chào bán trái phiếu từ tháng 7/2021 đến tháng 3/2022 với tổng trị giá 10.030 tỉ đồng của các công ty thuộc Tập đoàn Tân Hoàng Minh , bao gồm Công ty TNHH Đầu tư Bất động sản Ngôi Sao Việt, Công ty CP Cung điện Mùa đông, Công ty CP Đầu tư và Dịch vụ khách sạn Soleil, đã khiến Chính Phủ và Bộ Tài chính liên tục đốc thúc các cơ quan chức năng kiểm soát chặt chẽ hơn việc phát hành cũng như giao dịch TPDN.

Thị trường TPDN được dự báo vẫn sẽ hoạt động ở mức thấp trong các tháng tới trước động thái kiểm soát chặt chẽ việc phát hành cũng như giao dịch TPDN của Chính Phủ thông qua dự thảo sửa đổi lần 5 Nghị định số 153/2020/NĐ-CP.

Các doanh nghiệp có xu hướng phát hành với kỳ hạn không có nhiều sự phân hóa trong tháng 2 với kỳ hạn phát hành bình quân 3 năm. Nhóm điện là nhóm có kỳ hạn phát hành lớn nhất trong tháng, với bình quân đạt 4,5 năm. Bên cạnh đó, nhóm tài chính lại là nhóm có kỳ phát hạn thấp nhất trong tháng với bình quân đạt 3 năm.

Đáng chú ý, trong tháng 4, các ngân hàng tích cực đẩy mạnh huy động vốn trên thị trường TPDN. Cụ thể, tổng giá trị phát hành TPDN chủ yếu đến từ các ngân hàng với mức phát hành đạt 14.940 tỷ đồng (tương đương chiếm 90,7%) và không ghi nhận đợt phát hành nào đến từ các doanh nghiệp bất động sản.

Lũy kế 4 tháng đầu năm lượng phát hành của nhóm ngân hàng đã tăng gần 7 lần so với cùng kỳ năm trước, cho thấy các ngân hàng đang nỗ lực tăng vốn nhằm cải thiện hệ số an toàn vốn (CAR), một trong các chỉ tiêu để được Ngân hàng Nhà nước cấp hạn mức tín dụng và vừa đảm bảo hoàn thành sớm các chỉ tiêu Basel 2 và 3.

Lành mạnh thị trường trái phiếu doanh nghiệp: “Tiền phòng, hậu kiểm”

Xu hướng đường cong lợi suất

Với thị trường trái phiếu sơ cấp, số liệu từ HNX cho thấy, thị trường trái phiếu chính phủ (TPCP) sơ cấp trong tháng 05 tiếp tục hoạt động kém sôi động so với năm trước do nhu cầu mua TPCP từ các NHTM giảm dưới áp lực thanh khoản hệ thống đang nhiều chịu áp lực. Tổng khối lượng TPCP phát hành thành công là 7.260 nghìn tỷ đồng, tăng nhẹ 15,6% so với tháng trước nhưng giảm 68,5% so với tháng 1.

Trái phiếu từ Kho bạc Nhà nước được phát hành trong giai đoạn này, với nguồn cung (gọi thầu) tăng cao, đạt 30.500 nghìn tỷ đồng tăng 35,6% so với tháng trước. Khối lượng đặt thầu ở mức thấp, với tỷ lệ đặt thầu/gọi thầu là 1,7 lần với tỷ lệ trúng thầu đạt 23,8%. Lợi suất trúng thầu tăng nhẹ ở các kỳ hạn dài. Lợi suất trung bình các kỳ hạn 10, 15, 20 và 30 năm lần lượt là 2,54% 2,54% và 3,01%.

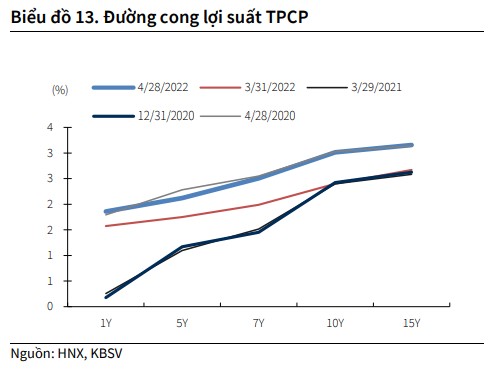

KBSV dự báo lợi suất TPCP sẽ nhích tăng nhẹ trong các tháng tới với nguồn cung dự kiến dồi dào khi nhu cầu phát hành trái phiếu của Kho bạc Nhà nước sẽ tăng theo kế hoạch tăng tốc giải ngân đầu tư công hỗ trợ nền kinh tế cũng như tài trợ vốn cho các khoản trái phiếu đáo hạn. Lượng trái phiếu đáo hạn trong năm 2022 tập trung vào giai đoạn 6 tháng đầu năm, do vậy KBSV đánh giá áp lực phát hành sẽ tập trung trong 2 tháng sau của quý 02/2022. Bên cạnh đó, thanh khoản hệ thống không còn quá dồi dào như trong năm 2021 khiến nhu cầu TPCP của các NHTM suy giảm.

Về thị trường trái phiếu thứ cấp, thanh khoản của thị trường này giảm mạnh so với tháng 3/2022. Tổng giao dịch thứ cấp trong tháng 3 đạt 201.760 tỷ đồng (-26,8% so với tháng trước), trong đó, tổng khối lượng giao dịch outright và repos lần lượt là 109.886 (-39% so với tháng trước) và 91,875 (-3,7% so với tháng trước). Giá trị giao dịch Outright tiếp tục chiếm tỷ trọng nhiều hơn, khoảng 54,5%.

Các chuyên gia của KBSV đánh giá, mặt bằng lợi suất TPCP có xu hướng tăng mạnh ở các kì hạn 5 -10 năm. Cụ thể, lợi suất TP kỳ hạn 1, 5, 10 năm lần lượt là 1,8583%, 2,1077%, 2,9871%. Đường cong lợi suất trái phiếu do đó dịch chuyển lên trên so với tháng 01/2022.

Một số yếu tố quốc tế đã có tác động đáng kể đến tâm lý nhà đầu tư và lợi suất trái phiếu trong và ngoài nước. Cụ thể, lợi suất trái phiếu chính phủ Mỹ tăng vọt ở các kỳ hạn dài phản ánh lo ngại về lạm phát và việc FED thắt chặt chính sách tiền tệ (nâng lãi suất thêm 0,5% vào đầu tháng 5) và rủi ro địa chính trị. Bên cạnh đó, yếu tố áp lực lạm phát trong nước có thể gây áp lực lên lợi suất TPCP.

“Do đó, chúng tôi dự báo mặt bằng lãi suất TPCP trong các tháng tới sẽ tăng”, chuyên gia KBSV đánh giá.

Nguồn: