Xử lý "cục máu đông" nợ xấu: Khó khăn vẫn bủa vây

25/11/2024

Tính tới 30/6/2019, Hà Nội đã xử lý được đã xử lý được 46,48 nghìn tỷ đồng nợ xấu theo Nghị quyết 42, nhưng không biết con số này chiếm tỷ lệ bao nhiêu trên tổng nợ xấu trên địa bàn này...

Tính tới 30/6/2019, Hà Nội đã xử lý được đã xử lý được 46,48 nghìn tỷ đồng nợ xấu theo Nghị quyết 42, nhưng không biết con số này chiếm tỷ lệ bao nhiêu trên tổng nợ xấu trên địa bàn này...

Sau 2 năm Nghị quyết 42 ra đời, lần đầu tiên có một Đoàn đại biểu Quốc hội mở hội nghị chuyên ngành về nợ xấu. Điều này cho thấy, nợ xấu tiếp tục là mối quan tâm lo lắng của Quốc hội cũng như vấn đề đưa Nghị quyết 42 vào thực tiễn đang trở nên rất bức thiết.

Nợ xấu đã xử lý là nhiều hay ít?

Cuối tuần qua, Đoàn đại biểu Quốc hội thành phố Hà Nội đã tổ chức hội nghị tiếp xúc cử tri chuyên đề "kết quả thực hiện Nghị quyết số 42 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng và đề xuất kiến nghị trong thời gian tới".

Tại hội nghị, số liệu được công bố tính đến ngày 30/6/2019, toàn hệ thống các tổ chức tín dụng đã xử lý được trên 263,51 nghìn tỷ đồng nợ xấu xác định theo Nghị quyết 42. Trong đó, trong 6 tháng đầu năm 2019, đã xử lý được 64,97 nghìn tỷ đồng. Xử lý nợ xấu nội bảng xác định theo Nghị quyết 42 chủ yếu thông qua hình thức khách hàng trả nợ.

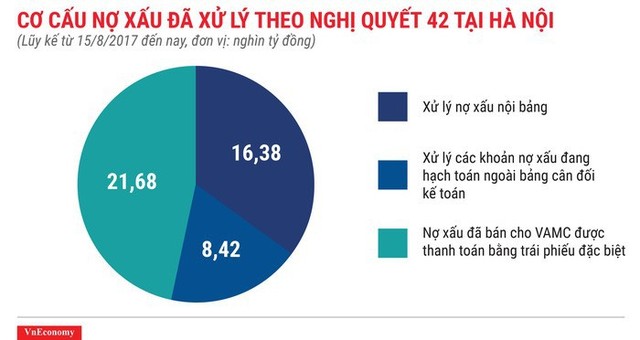

Riêng ở Hà Nội, lũy kế từ 15/8/2017 đến nay, nợ xấu đã xử lý theo Nghị quyết 42 tại địa bàn là trên 46,48 nghìn tỷ đồng. Trong đó, xử lý nợ xấu nội bảng là 16,38 nghìn tỷ đồng (chiếm 35,2%); xử lý các khoản nợ xấu đang hạch toán ngoài bảng cân đối kế toán là 8,42 nghìn tỷ đồng (chiếm 18,1%); Nợ xấu đã bán cho VAMC được thanh toán bằng trái phiếu đặc biệt là 21,68 nghìn tỷ đồng (chiếm 46,7%).

Còn nhớ, tại hội nghị kết nối ngân hàng - doanh nghiệp hồi tháng 4 mới đây được tổ chức bởi Ngân hàng Nhà nước và Ủy ban Nhân dân Thành phố Hà Nội, số liệu về tổng dư nợ tín dụng trên địa bàn thành phố tính đến hết quý 1/2019 ước đạt 1,9 triệu tỷ đồng. Trong khi, tính hết tháng 5/2019, dư nợ tín dụng toàn bộ nền kinh tế do hệ thống tổ chức tín dụng cung cấp đạt 7,6 triệu tỷ đồng.

Như vậy, Hà Nội là một "đầu tàu tín dụng", chiếm tỷ trọng ước 25% - 26%/tổng dư nợ toàn bộ nền kinh tế.

Trở lại với con số nêu trên. Tại hội nghị lần này, các cơ quan hữu quan cho biết, con số nợ xấu đã được các tổ chức tín dụng trên địa bàn Hà Nội xử lý là 46,48 nghìn tỷ đồng. Tuy nhiên, con số này chiếm tỷ trọng bao nhiêu trên tổng nợ xấu của Hà Nội thì không thấy công bố. Bởi vậy, chẳng ai biết con số "46,48 nghìn tỷ đồng" là nhiều hay ít.

Đồng thời, trong số nợ xấu mà các tổ chức tín dụng tại Hà Nội đã xử lý thì số bán cho VAMC lên tới 21,68 nghìn tỷ đồng (chiếm 46,7%). Tương ứng gần 1 nửa số nợ xấu vẫn nằm "chềnh ềnh" ở VAMC và vì vậy, "cục máu đông" nợ xấu thay vì được chữa trị theo một phác đồ thực sự, đã chỉ được gây tê, gây mê cục bộ rồi đặt ở VAMC.

Tháo gỡ nhanh các bất cập

Cũng tại cuộc họp trên, một loạt các ý kiến đóng góp cũng như các phản ánh thực tế nhằm hoàn thiện hơn cho Nghị quyết 42 đã được nêu ra.

Cụ thể, mặc dù quyền thu giữ tài sản bảo đảm của tổ chức tín dụng được xem như một trong những đột phá, nhưng trong thực tế lại không hề đơn giản. Nghị quyết 42 có nêu, quyền thu giữ tài sản bảo đảm đi kèm với điều kiện hồ sơ thế chấp phải có thỏa thuận về điều khoản thu giữ tài sản bảo đảm.

Tuy nhiên, trước khi nghị quyết trên có hiệu lực, nhiều hợp đồng thế chấp chưa có điều khoản này. Tất nhiên, ngân hàng có thể làm sửa đổi bổ sung, nhưng khách hàng đã có nợ xấu thì việc tiếp cận đã rất khó, chứ đừng nói là đến việc ký bổ sung hợp đồng.

Theo bà Phạm Thị Trung Hà, Phó tổng giám đốc MBBank, ngay cả những khoản vay đáp ứng đủ điều kiện để thực hiện theo Nghị quyết 42 thì việc thực hiện quyền thu giữ tài sản bảo đảm cũng vô cùng khó.

"Lúc đầu khi mới ra đời Nghị quyết 42, người đi vay ý thức rất tốt, nhưng sau 2 năm có chuyển biến ngược lại. Họ rủ nhau chây ỳ, cố gắng gửi đơn thư hoặc gửi cho tòa và địa phương sẽ dừng việc thu giữ lại", bà Hà nói.

Chung ý kiến, đại diện ngân hàng Vietinbank nhận định, qua quá trình thực tế, Vietinbank vẫn chủ yếu áp dụng được với những khi đất trống hay nhà hoang, còn những nhà xưởng, nhà dân, nơi có người thì rất khó khăn. Hoặc tài sản không có người ở nhưng có tài sản là vật dụng bên trên không thuộc phạm vi tranh chấp, người đi vay không chịu di chuyển nên phải lập vi bằng và phía ngân hàng phải tự di chuyển, bảo quản.

Ông Nguyễn Danh Thắng, Giám đốc Trung tâm xử lý nợ BIDV còn cho biết, các quy định mới chỉ nói rất chung chung về trách nhiệm của cơ quan Công an trong quá trình thu giữ tài sản dẫn đến sự đùn đẩy công việc. "Đến Công an quận, huyện thì nói việc này của xã, phường nhưng xuống xã, phường thì lại bảo trách nhiệm này của quận, huyện", ông Thắng nêu ví dụ.

Đại diện ngân hàng Techcombank bổ sung thêm, "các cơ quan ngoại thành là nơi làm việc vô cùng khó khăn, các khoản nợ dù nhỏ nhưng nhiều, chính quyền địa phương, tòa án, cơ quan thi hành án quá tải nên các khoản vay không động đậy được nhiều".

Một khó khăn khác được các ngân hàng nêu ra là về áp dụng thủ tục rút gọn. Bởi việc hoàn thiện các thủ tục theo yêu cầu Tòa án là rất khó khăn trong xác nhận công nợ, tài liệu về nơi cư trú của người bị kiện, người có nghĩa vụ liên quan, khi xảy ra nợ xấu, phần lớn khách hàng trốn tránh, không hợp tác.

Đại diện Vietcombank và BIDV nhấn mạnh, "chúng tôi chưa áp dụng được hồ sơ nào để dùng thủ tục rút gọn này". Vì theo hai ngân hàng, chỉ cần có tranh chấp, không triệu tập được thì sẽ thành vụ việc thông thường.

Về mặt đấu giá, ngân hàng MBBank cho hay, khi đấu giá đầy đủ thủ tục nhưng sang tên rất khó. Bởi khách hàng không chịu bàn giao tài sản, hoặc chỉ cần có đơn kiện là phải dừng.

Thêm vào đó, các ngân hàng còn phản ánh việc nhiều văn phòng đăng ký quyền sử dụng đất chưa áp dụng thực hiện sang tên, chuyển quyền sử dụng đối với trường hợp tài sản bảo đảm phát mại được tạm thời chưa thu thuế. Cơ quan thuế thì yêu cầu ngân hàng phải nộp các khoản nợ tiền sử dụng đất của các tài sản bảo đảm.

Ngoài ra, với Nghị quyết 42, Việt Nam rất mong đợi có thị trường mua bán nợ. Nhưng hiện tại, theo ghi nhận, ngoài thị trường mua bán nợ thu hẹp gồm các ngân hàng thương mại, các đơn vị AMC của ngân hàng thương mại, VAMC của Nhà nước và DATC của Bộ Tài chính thì thị trường mua bán nợ rộng rãi vẫn chưa ra đời.

Nguồn: