2/3 tổng tài sản ngành ngân hàng “có vấn đề” với COVID-19

26/11/2024

Không phải toàn bộ khoản dư nợ chưa được phân loại đều trở thành nợ xấu, nhưng quy mô tài sản bị ảnh hưởng bởi COVID - 19 của các ngân hàng rõ ràng là rất lớn.

Không phải toàn bộ khoản dư nợ chưa được phân loại đều trở thành nợ xấu, nhưng quy mô tài sản bị ảnh hưởng bởi COVID - 19 của các ngân hàng rõ ràng là rất lớn.

Quy mô tài sản bị ảnh hưởng bởi COVID-19 rất lớn

Báo cáo cập nhật quý 3/2021 ngành ngân hàng của Công ty Chứng khoán Yuanta Việt Nam cho biết, dư nợ cho vay được phân loại vào nhóm nợ xấu đạt khoảng 1% tổng tài sản ngành ngân hàng; tuy nhiên, nguyên nhân chủ yếu là do chính sách hỗ trợ của NHNN yêu cầu các ngân hàng tạm hoãn việc phân loại các khoản cho vay bị ảnh hưởng bởi COVID -19 vào nhóm nợ xấu.

Dư nợ đã được tái cơ cấu nhưng chưa được xếp vào nhóm nợ xấu chiếm khoảng 4% tổng tài sản ngân hàng. Vì vậy, nếu dư nợ tái cơ cấu được xếp vào nhóm nợ xấu, thì tỷ lệ tổng nợ xấu /tài sản sẽ đạt khoảng 5%, đây được đánh giá là một con số khá lớn.

Nếu bao gồm cả khoản dư nợ được miễn/giảm lãi suất và khoản dư nợ được hưởng lãi suất ưu đãi, thì tổng dư nợ có vấn đề sẽ bằng khoảng 2/3 tổng tài sản ngành ngân hàng và gần bằng 9 lần vốn chủ sở hữu của các ngân hàng.

“Tất nhiên, chúng tôi không cho rằng toàn bộ khoản dư nợ chưa được phân loại đều trở thành nợ xấu và chúng tôi cũng không cho rằng sẽ xảy ra cuộc khủng hoảng ngành ngân hàng, nhưng quy mô tài sản bị ảnh hưởng bởi COVID-19 của các ngân hàng rõ ràng là rất lớn, và con số này tăng rất mạnh trong thời kỳ giãn cách xã hội quý 3/2021”, các chuyên gia nhấn mạnh.

Yuanta Việt Nam cho rằng, NHNN sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng ít nhất là đến năm 2022 để hỗ trợ việc xử lý khoản nợ xấu tiềm tàng và nền kinh tế. Tuy nhiên, nhiều khả năng NHNN sẽ không giảm mạnh lãi suất như họ đã từng làm trong thời gian vừa qua, lãi suất cho vay có thể sẽ duy trì ở mức tương tự như thời điểm hiện tại hoặc chỉ cao hơn nhẹ để hỗ trợ cho những người đi vay ít nhất là đến nửa đầu năm 2022.

Theo đó, tỷ lệ NIM được kỳ vọng sẽ đi ngang trong tương lai. Nhiều ngân hàng đã và đang đầu tư vào công nghệ số hóa để thu hút thêm nhiều khoản tiền gửi CASA để bù đắp cho sự suy giảm của lãi suất cho vay; tuy nhiên, quá trình này sẽ cần nhiều thời gian để hoàn thành. Trong khi đó, các ngân hàng có tỷ lệ CASA cao (như VCB, MBB, TCB và MSB) có thể sẽ giúp thúc đẩy tăng NIM hiệu quả hơn so với các ngân hàng đang có tỷ lệ CASA thấp.

Lợi nhuận năm 2022 phục thuộc vào khả năng thu hồi những khoản nợ vay tái cơ cấu

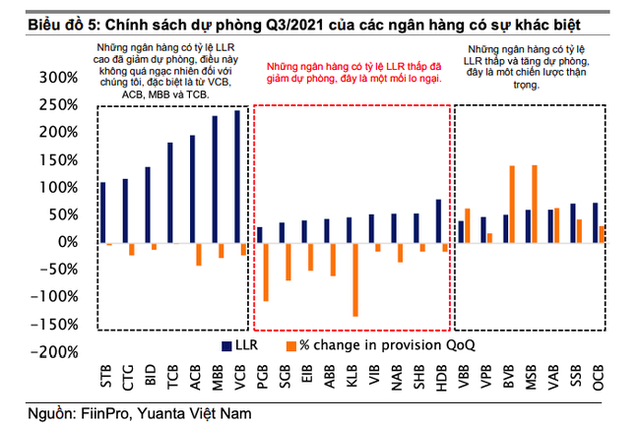

Hầu hết các ngân hàng đều đã củng cố chất lượng tài sản thông qua việc gia tăng chi phí trích lập dự phòng trong quý 2/2021, điều mà nhiều chuyên gia kỳ vọng sẽ tiếp diễn trong quý 3/2021. Tuy nhiên, thay vào đó các ngân hàng đã giảm chi phí trích lập dự phòng, ít nhất là so với quý trước.

Cụ thể, tổng chi phí dự phòng đạt 31 nghìn tỷ đồng (giảm 9% so với quý trước và tăng 28% so với cùng kỳ năm trước) trong quý 3/2021, chủ yếu là do các ngân hàng có tỷ lệ LLR cao giảm khoản trích lập dự phòng (như VCB, ACB, MBB và TCB).

Tất cả những ngân hàng này đều là những ngân hàng có chất lượng tốt với tỷ lệ bao phủ nợ xấu cao, vì vậy việc họ giảm dự phòng trong quý này không phải là điều quá ngạc nhiên.

Tuy nhiên, việc các ngân hàng có tỷ lệ LLR thấp giảm chi phí tín dụng được đánh giá là không thực sự hợp lý. Trong khi đó, các ngân hàng có tỷ lệ LLR thấp đã tăng dự phòng trong quý 3/2021, Yuanta Việt Nam cho rằng đây là một chiến lược thận trọng khi xem xét đến quy mô tài sản bị tác động bởi COVID-19 của các ngân hàng.

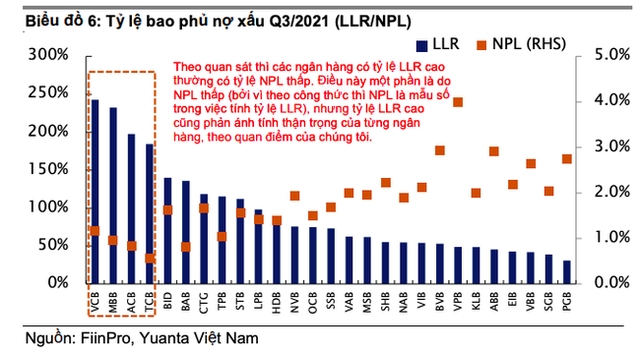

Mặc dù tin rằng thời kỳ khó khăn của nền kinh tế diễn ra trong quý 3/2021 đã đi qua, nhưng các chuyên gia vẫn cho rằng những hệ quả mà COVID-19 để lại vẫn sẽ tiếp tục tác động đến chất lượng tài sản cũng như lợi nhuận của các ngân hàng, có thể sẽ kéo dài đến năm sau. Vì vậy, các ngân hàng có tỷ lệ LLR cao được đánh giá cao hơn.

“Mặc dù nhiều ngân hàng cho rằng rằng tỷ lệ dự phòng nên phụ thuộc vào giá trị của tài sản thế chấp, nhưng chúng tôi cho rằng giá trị một vài loại tài sản thế chấp nhất định (như tài sản thế chấp cho khoản vay mua xe và các khoản vay tài chính tiêu dùng khác) có thể sẽ dễ bị biến động và có thể cũng sẽ mất nhiều thời gian để thanh lý trong bối cảnh đại dịch có nhiều diễn biến phức tạp. Vì vậy, chúng tôi ưu tiên lựa chọn các ngân hàng có tỷ lệ LLR cao”, chuyên gia Yuanta Việt Nam lý giải.

Các ngân hàng có tỷ lệ bao phủ nợ xấu cao (LLR) được đánh giá là ngân hàng có nền tảng vững chắc hơn nhằm hạn chế sự suy giảm trong chất lượng tài sản do đại dịch. Tỷ lệ LLR của VCB là 243% (mức cao nhất ngành), cho phép VCB linh hoạt hơn trong việc giảm trích lập dự phòng, từ đó giúp thúc đẩy lợi nhuận quý 4/2021 và 2022 mà không làm giảm chất lượng tài sản.

TCB, MBB và ACB cũng đang áp dụng chiến lược thận trọng với tỷ lệ LLR cao. Trên thực tế, những ngân hàng này đã giảm dự phòng trong quý 3/2021, điều này giúp lợi nhuận của các ngân hàng tăng lên (như MBB, VCB).

Lợi nhuận ngành ngân hàng vào năm 2022 phần lớn sẽ phục thuộc vào khả năng thu hồi những khoản nợ vay tái cơ cấu. Nếu những khoản nợ này trở thành nợ xấu, các ngân hàng – đặc biệt là các ngân hàng có tỷ lệ LLR thấp – sẽ phải tăng thêm dự phòng, điều này sẽ làm giảm lợi nhuận của họ.

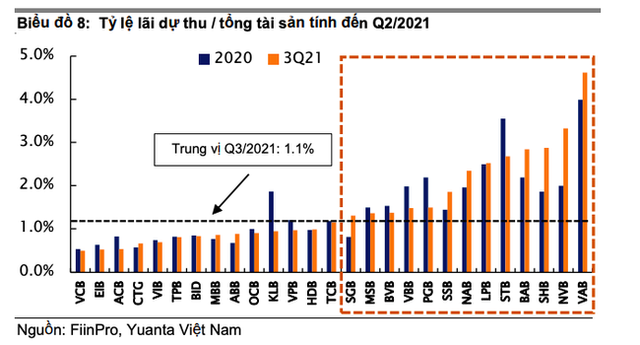

Lãi dự thu cao có thể bóp méo lợi nhuận

Theo quan sát của chuyên gia, có sự chênh lệch đáng kể giữa những con số trên báo cáo dòng tiền và báo cáo thu nhập của các ngân hàng. Khoản chênh lệch này âm khi thu nhập lãi gộp đã được ghi nhận trên báo cáo thu nhập nhưng chưa thực sự được thu về.

Công bằng mà nói, nguyên nhân gây nên sự chênh lệch này có thể là do thời điểm ghi nhận và sự khác biệt giữa nguyên tắc kế toán dồn tích và nguyên tắc thực thu. Tuy nhiên, khoản chênh lệch này cũng có thể báo hiệu rằng lợi nhuận có khả năng sẽ bị điều chỉnh giảm trong tương lai, vì đây là dấu hiệu cho thấy khoản nợ quá hạn có khả năng sẽ gia tăng.

Bên cạnh đó, một số ngân hàng có tỷ lệ lãi dự thu/tổng tài sản tương đối cao, có thể khiến lợi nhuận chưa được phản ánh chính xác. Điều này cũng đồng thời làm tăng rủi ro tiềm ẩn nếu các ngân hàng không thu được các khoản lãi dự thu này. Các ngân hàng này buộc sẽ phải ghi nhận giảm doanh thu nếu khoản lãi không được thu trong cùng kỳ kế toán, hoặc sẽ phải ghi tăng chi phí nếu điều này xảy ra ở một kỳ kế toán khác.

Nguồn: