Chuyên gia Vinacapital: Chứng khoán Việt Nam đứng trước cơ hội tiếp cận nguồn vốn mới 6.000 tỷ USD

23/11/2024

“Việt Nam đã rất nhanh và quyết đoán trong cuộc chiến chống dịch Covid-19. Tôi hy vọng Việt Nam cũng nhanh chóng và quyết đoán trong việc cải cách và thay đổi nhằm giúp thị trường vốn".

“Việt Nam đã rất nhanh và quyết đoán trong cuộc chiến chống dịch Covid-19. Tôi hy vọng Việt Nam cũng nhanh chóng và quyết đoán trong việc cải cách và thay đổi nhằm giúp thị trường vốn".

Ông Andy Ho, Trưởng Bộ phận đầu tư, Tập đoàn Vinacapital vừa có những chia sẻ về hoạt động đầu tư gián tiếp (FII) và cách thức để Việt Nam thu hút vốn FII sau đại dịch Covid-19.

6.000 tỷ USD và cơ hội thu hút vốn cho Việt Nam

Ông Andy Ho nêu, chúng ta đang ở trong thời kỳ đại dịch Covid-19. Dịch bệnh đã khiến nhiều quốc gia rơi vào tình trạng khó khăn về kinh tế. Và để hỗ trợ cho kinh tế phục hồi, chính phủ các nước, đặc biệt là các nước phát triển bắt đầu in tiền mới. Chuyên gia này tin rằng, hiện tại các nước phát triển đang bơm vào khoảng 6.000 tỷ USD để hỗ trợ kinh tế phục hồi.

“Chúng ta cần thu hút thêm vốn vào Việt Nam để hỗ trợ thị trường chứng khoán (TTCK) và cần dòng tiền này để hỗ trợ thị trường vốn trong nước. Đây là một cơ hội lớn giúp Việt Nam thực hiện những thay đổi và cải cách để thu hút thêm vốn FII từ dòng tiền mà các ngân hàng trung ương toàn cầu dùng để hỗ trợ cho các nền kinh tế của họ”, ông Andy Ho nhận định.

Chuyên gia VinaCap đánh giá, vốn FII hỗ trợ TTCK toàn cầu. Một ví dụ điển hình là cuộc khủng hoảng tài chính năm 2008, các ngân hàng trung ương đã bơm khoảng 2.000 tỷ USD vào các nền kinh tế và hiện nay một lượng vốn mới khoảng 6.000 tỷ USD được bơm vào thị trường để hỗ trợ kinh tế phục hồi sau dịch và lượng vốn này lớn gấp 3 lần so với cuộc khủng hoảng trước.

Quay lại với khủng hoảng tài chính 2008, sau 11 năm giá cổ phiếu trên TTCK Mỹ tăng gấp 5 lần trong khi lợi nhuận của doanh nghiệp chỉ tăng gấp đôi. Rõ ràng là thanh khoản, vốn và tiền được bơm vào các nền kinh tế đã hỗ trợ TTCK nhiều hơn đáng kể do với tăng trưởng lợi nhuận.

“Tôi tin rằng những nhà đầu tư nước ngoài (NĐTNN) có thể tiếp cận với nguồn vốn đang được bơm vào các nền kinh tế cũng chú ý nhiều hơn tới thị trường Việt Nam bởi Việt Nam mang lại cho họ lợi nhuận lớn hơn so với các lựa chọn đầu tư tại quốc gia của họ, nơi mà trái phiếu được giao dịch ở mức lãi suất âm, lãi suất tiền gửi có kỳ hạn cũng ở mức dưới 0%, lãi từ chia cổ tức chỉ từ 1-2%. Trong khi đó ở Việt Nam họ có thể hưởng mức lãi từ chia cổ tức ở mức 3-4%, lãi suất trái phiếu ở mức 3-4% và tiền gửi có kỳ hạn ở mức 6-7%. Đây thực sự là nguồn lợi lớn khi đầu tư vào Việt Nam”, ông Andy Ho nêu quan điểm.

Bên cạnh đó, chuyên gia của VinaCap cũng đề cập tình hình chính trị và môi trường kinh doanh tại Việt Nam đang rất ổn định, đồng nội tệ ổn định. Khi một nhà đầu tư quyết định đầu tư vào Việt Nam, họ có thể thấy tài sản khấu hao và đồng tiền duy trì ổn định, không bị mất lợi nhuận do tiền đồng mất giá. Thêm vào đó, Việt Nam hiện có 97 triệu dân trong đó một nửa dân số ở dưới độ tuổi 35 và thu nhập bình quân nhóm phổ thông ở mức 3.000 USD/năm. Mức thu nhập này đang tăng dần và theo đó sức mua cũng tăng lên. Điều này là lợi thế lớn thu hút nhiều doanh nghiệp cũng như nhà đầu tư trong và ngoài nước.

Tóm lại, ông Andy Ho cho rằng, Việt Nam cần tiếp cận với nguồn vốn đang được các ngân hàng trung ương bơm vào, cần thay đổi để trở nên hấp dẫn hơn với NĐTNN. Bởi bằng kinh nghiệm và trải nghiệm cho thấy dòng vốn này chắc chắn sẽ hỗ trợ đáng kể cho TTCK.

Chỉ số VN-Index tăng gần 50% trong năm 2017 khi Ngân hàng Trung ương châu Âu phát hành 1.000 tỷ USD tiền mới. Chúng ta cũng thấy được Việt Nam là điểm đến hấp dẫn đối với NĐTNN do dân số đông và trẻ, thu nhập tăng và sự ổn định về kinh tế chính trị.

NĐTNN quan tâm và muốn gì ở thị trường Việt?

Theo Trưởng Bộ phận đầu tư của Tập đoàn Vinacapital, điều quan trọng là Việt Nam cần có những cải cách trong thị trường vốn để thu hút thêm dòng vốn FII. Việt Nam cần những thay đổi và cải cách nào?

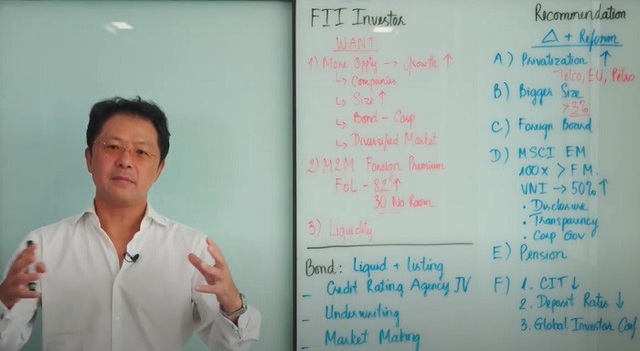

Trước khi nói tới những đề xuất cho việc cải cách, ông Andy Ho cho rằng nên nhìn vào những điều mà các NĐT gián tiếp nước ngoài quan tâm khi tiếp cận thị trường vốn Việt Nam, cụ thể là TTCK.

Đầu tiên, họ muốn thấy nhiều cơ hội tăng trưởng. Ngày càng có nhiều doanh nghiệp phát triển. NĐT muốn thấy những cơ hội để tăng đầu tư vào những công ty này trên TTCK. Họ muốn thấy những doanh nghiệp lớn hơn niêm yết trên sàn. Họ muốn thấy việc đẩy mạnh tiến trình cổ phần hóa các DNNN, càng có nhiều doanh nghiệp được cổ phần hóa thì cơ hội cho NĐTNN càng nhiều.

NĐT cũng muốn có cơ hội đầu tư vào trái phiếu doanh nghiệp. Ở thời điểm này NĐT gián tiếp nước ngoài khó tiếp cận với trái phiếu doanh nghiệp bởi những khoản trái phiếu này thường chưa được niêm yết.

“Nhìn chung, NĐT muốn TTCK đa dạng hơn. Hiện nay chỉ có một số loại cổ phiếu đang chi phối thị trường, bao gồm cổ phiếu của ngân hàng và bất động sản. NĐTNN muốn có nhiều lựa chọn hơn từ thị trường, như cổ phiếu viễn thông, điện, phân bón… thậm chí là y tế. NĐT cũng muốn giao dịch cổ phiếu của những DN không còn room cho khối ngoại”, ông Andy Ho cho biết.

Chuyên gia này nêu, hiện nay có 30 doanh nghiệp niêm yết trên thị trường đang được giao dịch ở mức giới hạn cổ phần dành cho khối ngoại. Vì vậy, các NĐTNN mới sẽ phải mua lại cổ phiếu từ những NĐTNN hiện hữu ở mức giá cao hơn giá cổ phiếu đang giao dịch trên thị trường. Điều này khiến chính họ phải hạ giá giao dịch 10-15% so với giá mua khi cần giao dịch khớp lệnh. Sau năm 2015, trên thị trường đã có 82 doanh nghiệp được nới lỏng mức "room" cho khối ngoại. Nhưng hiện nay khoảng 30 doanh nghiệp đã hết room cho khối ngoại. Điều này gây khó khăn cho những NĐT mới khi họ muốn mua lại cổ phần của các doanh nghiệp.

NĐT cũng muốn có thêm nhiều cổ phiếu có tính thanh khoản cao, điều này đồng nghĩa với doanh nghiệp có chất lượng cao, có tiềm năng.

Ông Andy Ho chia sẻ VN cần làm gì để thu hút nguồn vốn FII sau đại dịch.

Làm gì để thị trường hấp dẫn vốn FII?

Vậy có những khuyến nghị nào để giúp thị trường thay đổi và hấp dẫn hơn cho dòng vốn FII?

Ông Andy Ho cho rằng, đầu tiên là Việt Nam nên cổ phần hóa nhiều doanh nghiệp hơn, đặc biệt là trong những ngành như viễn thông, điện hoặc liên quan tới dầu khí. Ông hy vọng lượng cổ phần bán ra thị trường sẽ lớn hơn, thay vì 3-5% sẽ là 20-30%.

“Chúng tôi muốn có bảng lưu thông tin về giá giao dịch của các cổ phiếu do khối ngoại thực hiện, theo đó NĐT không cần quy theo giá thị trường cổ phiếu mà họ vừa mua với mức giá trả thêm", ông Andy Ho nói.

Chuyên gia này hy vọng Việt Nam sẽ sớm gia nhập nhóm thị trường mới nổi - MSCI Emerging Market. Hiện nay Việt Nam đang ở nhóm thị trường cận biên - MSCI Frontier Market.

“Khi Việt Nam trở thành thị trường mới nổi, chúng ta có thể tiếp cận nguồn vốn lớn gấp hàng trăm lần so với hiện nay. Sẽ có nguồn vốn lớn gấp hàng trăm lần cho các công ty nhận đầu tư tại Việt Nam”, ông Andy Ho nhận định.

Để trở thành thị trường mới nổi, chuyên gia của VinaCap cho rằng thị trường cần một cơ chế thông tin minh bạch rõ ràng và quản trị doanh nghiệp theo tiêu chuẩn quốc tế.

Thị trường cần có một cơ chế hoạt động tốt hơn cho loại hình quỹ hưu trí. Hiện nay TTCK chưa có hoạt động đầu tư cho phần này nhưng quỹ hưu trí được xem là xương sống cho nhiều thị trường cốn toàn cầu. Nó tạo ra một nền tảng vững chắc cho thị trường vốn phát triển ổn định và chất lượng hơn.

Thêm vào đó trong khoảng 6-12 tháng tới, hy vọng thuế thu nhập doanh nghiệp sẽ được giảm để thúc đẩy tăng trưởng.

Ông Andy Ho cũng khuyến nghị việc giảm lãi suất tiền gửi ở ngân hàng, từ đó thúc đẩy đầu tư vào nhà xưởng, kinh doanh, chứng khoán và bất động sản. Hiện nay mức lãi suất tiền gửi kỳ hạn đang ở mức 6-7% và nếu mức này giảm xuống thấp nữa thì người dân sẽ có thể chuyển hướng qua đầu tư vào chứng khoán nhiều hơn.

“Chúng tôi cũng khuyến nghị Việt Nam nên tham gia vào chương trình marketing như Hội nghị các NĐT toàn cầu được tổ chức bởi các CTCK hoặc Công ty quản lý quỹ. Những chương trình này sẽ giúp Chính phủ Việt Nam giới thiệu tiềm năng tới các NĐTNN”, Trưởng Bộ phận đầu tư của VinaCap cho biết.

Đề cập tới trái phiếu, bên cạnh trái phiếu Chính phủ, chuyên gia này nêu NĐT muốn tiếp cận tới những trái phiếu có tính thanh khoản tốt hoặc những trái phiếu doanh nghiệp đã được niêm yết. Để trái phiếu doanh nghiệp có thể được chấp thuận niêm yết, cần một quy trình đánh giá xếp hạng.

Theo đó, ông Andy Ho cho rằng Việt Nam nên mời tổ chức xếp hạng đánh giá quốc tế uy tín như S&P, Moody’s và Fitch tới và thực hiện đánh giá đối với trái phiếu doanh nghiệp. Những tổ chức này có thể kết hợp với các định chế tài chính hoặc các ngân hàng thương mại trong nước để thực hiện xếp hạng cho trái phiếu doanh nghiệp.

Và sau đó phát hành trái phiếu doanh nghiệp thông qua quy trình bảo lãnh phát hành cũng là một cách để niêm yết trái phiếu này. Khi niêm yết cần có giao dịch trên thị trường để tạo thanh khoản cho trái phiếu, khiến nó trở nên hấp dẫn hơn.

“Việt Nam đã rất nhanh và quyết đoán trong cuộc chiến chống dịch Covid-19. Tôi hy vọng Việt Nam cũng nhanh chóng và quyết đoán trong việc cải cách và thay đổi nhằm giúp thị trường vốn. Việt Nam cần trở nên hấp dẫn hơn với NĐTNN, thu hút dòng vốn FII qua việc tiếp cận nguồn vốn mới từ hơn 6.000 tỷ USD sẽ được bơm vào thị trường từ các ngân hàng trung ương toàn cầu để hỗ trợ phục hồi kinh tế sau dịch”, ông Andy Ho cho biết.

Nguồn: