Ngân hàng nào cần nới room ngoại?

25/11/2024

Theo các chuyên gia, cần nâng tỷ lệ sở hữu cổ phần của các nhà đầu tư nước ngoài tại các TCTD, đặc biệt là những TCTD nhỏ, yếu kém.

Theo các chuyên gia, cần nâng tỷ lệ sở hữu cổ phần của các nhà đầu tư nước ngoài tại các TCTD, đặc biệt là những TCTD nhỏ, yếu kém.

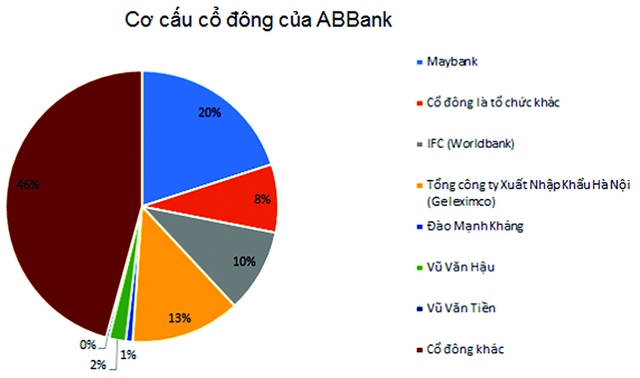

Cơ cấu cổ đông của ABBank.

Tại buổi làm việc vừa qua với Hiệp hội Ngân hàng Việt Nam (VNBA), các chuyên gia của Viện Nghiên cứu quản lý kinh tế Trung ương (CIEM) cho rằng, quy định về room ngoại đang khiến các TCTD khó tìm kiếm cổ đông ngoại.

Nới room ngoại là cần thiết

Hiện mới chỉ có 16/13 ngân hàng nội có sự tham gia của các nhà đầu tư nước ngoài. Đó là chưa kể 4 NHTM 100% vốn nhà nước, trong đó có 3 ngân hàng 0 đồng cũng đang “khát khao” tìm kiếm các nhà đầu tư ngoại.

Trong khi theo Nghị định 01/2014/NĐ-CP, tổng mức sở hữu cổ phần của các nhà đầu tư nước ngoài không vượt quá 30% vốn điều lệ của một ngân hàng. Do đó, đã không ít lần các chuyên gia kiến nghị nới room ngoại cho các ngân hàng bởi khi hợp tác với các ngân hàng trong nước, các nhà đầu tư ngoại muốn nắm quyền chi phối các nhà băng.

Theo các chuyên gia của CIEM, các cơ quan quản lý nên cân nhắc việc tăng room ngoại tại các ngân hàng. Ông Nguyễn Quốc Hùng, Tổng thư ký VNBA cũng cho rằng, đối với các ngân hàng đã hoàn thành Basel II, đang tiếp tục nâng cao Basel III có thể nâng room ngoại lên cao hơn tỷ lệ 30%.

Theo các chuyên gia, không chỉ các ngân hàng đã đáp ứng được Basel II mà các ngân hàng nhỏ, yếu kém cũng cần nới room ngoại. Bởi bên cạnh vốn, các nhà đầu tư ngoại sẽ giúp các ngân hàng này cơ hội tiếp cận nhanh hơn với trình độ quản trị hiện đại để tái cơ cấu thành công.

Nhỏ và yếu: Tại sao không?

Chiến lược phát triển ngành Ngân hàng đến năm 2025 định hướng đến năm 2030 cũng đã yêu cầu hoàn thiện quy định theo hướng tăng room ngoại cho các TCTD phù hợp với các cam kết quốc tế. Trong khi Đề án tái cơ cấu hệ thống TCTD gắn với xử lý nợ xấu giai đoạn 2016- 2020 cũng khuyến khích các nhà đầu tư nước ngoài mua lại, sáp nhập ngân hàng yếu kém của Việt Nam.

Tuy nhiên trên thực tế, các nhà đầu tư ngoại không mấy mặn mà với việc mua lại các ngân hàng yếu kém. Đó là lý do mà GPBank– một trong 3 ngân hàng 0 đồng– dù nhiều lần đã có các nhà đầu tư ngoại “nhắm nhe”, nhưng đến nay vẫn chưa thành công. Vì vậy theo các chuyên gia, cần có giải pháp mạnh hơn để khuyến khích các nhà đầu tư nước ngoài tham gia tái cơ cấu các ngân hàng yếu kém. Chẳng hạn như Chính phủ không cấp thêm giấy phép cho thành lập ngân hàng 100% vốn ngoại, thay vào đó cho phép ngân hàng nước ngoài mua ngân hàng yếu kém để trở thành ngân hàng 100% vốn nước ngoài tại Việt Nam…

“Một khi các ngân hàng nhỏ, yếu kém được nhà đầu tư ngoại hỗ trợ tái cơ cấu thành công, sẽ góp phần mở rộng tín dụng cho nền kinh tế nói chung và doanh nghiệp nói riêng”, một chuyên gia nhấn mạnh.

Nguồn: