Những SK tuần này sẽ cho thấy manh mối về việc chứng khoán thế giới có khả năng hồi phục bền vững hay không, rúp Nga tăng thực sự hay “giả tạo” và lạm phát khi nào đạt đỉnh

23/11/2024

Bước vào quý 2, câu hỏi lớn nhất là “Khi nào lạm phát sẽ đạt đỉnh?”. Trong tuần này, thị trường sẽ chờ đợi Biên bản cuộc họp tháng 3 của Cục Dự trữ Liên bang Mỹ và cuộc họp của Ngân hàng Dự trữ Australia để biết rõ thêm về quan điểm của các nhà hoạch định chính sách. Việc đà tăng của thị trường chứng khoán và đồng rúp của Nga có tiếp tục hay dừng lại cũng sẽ thể hiện trong tuần này.

Bước vào quý 2, câu hỏi lớn nhất là “Khi nào lạm phát sẽ đạt đỉnh?”. Trong tuần này, thị trường sẽ chờ đợi Biên bản cuộc họp tháng 3 của Cục Dự trữ Liên bang Mỹ và cuộc họp của Ngân hàng Dự trữ Australia để biết rõ thêm về quan điểm của các nhà hoạch định chính sách. Việc đà tăng của thị trường chứng khoán và đồng rúp của Nga có tiếp tục hay dừng lại cũng sẽ thể hiện trong tuần này.

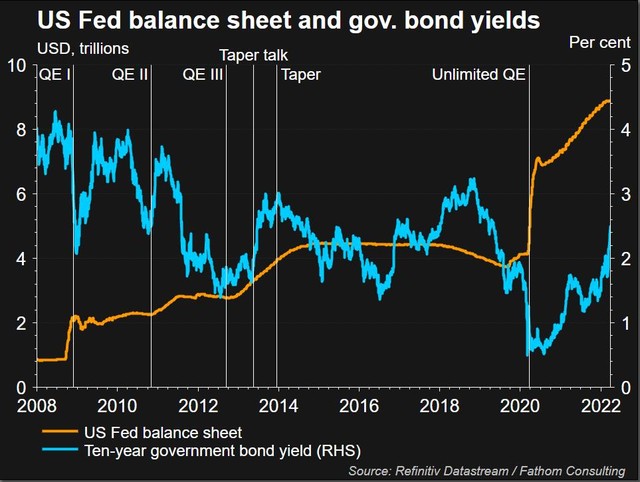

1 / FED đang nghĩ gì?

Đường cong lợi suất trái phiếu kho bạc Mỹ đảo ngược – hiện tượng hiếm thấy – đang được thị trường theo dõi chặt chẽ, bởi cho thấy rủi ro gia tăng về nguy cơ suy thoái kinh tế của Mỹ.

Cuộc họp ngày 16/3 của Cục Dự trữ Liên bang đã đưa ra đánh giá sáng sủa về triển vọng kinh tế. Tuy nhiên, sau đó, chứng khoán liên tục lao dốc. Vậy các nhà hoạch định chính sách nhận định đúng hay các nhà đầu tư cảm nhận đúng? Việc lợi suất trái phiếu kỳ hạn ngắn tăng lên cao hơn kỳ hạn dài cho thấy triển vọng kinh tế Mỹ thực sự đáng báo động. Trong lịch sử, sự đảo ngược đường cong lợi suất ít khi là chỉ báo sai.

Vào thứ Tư (6/4), biên bản cuộc họp của Fed sẽ được công bố, cho thấy cách các nhà hoạch định chính sách nhìn nhận về triển vọng kinh tế. Fed đã phác thảo kế hoạch tăng lãi suất mạnh tay hơn để kiềm chế lạm phát – vốn đang ở mức cao nhất trong vòng 4 thập kỷ.

Ngoài ra, một điều quan trọng nữa sẽ là chi tiết về việc Fed có thể giảm bảng cân đối tài sản trị giá 9 nghìn tỷ USD nhanh như thế nào.

Bảng cân đối tài sản của Fed và lợi suất trái phiếu Mỹ.

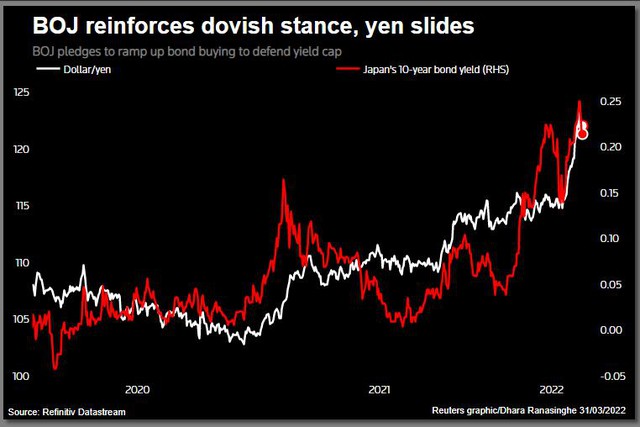

2 / Các ngân hàng trung ương Nhật Bản và Australia tiếp tục giữ quan điểm "bồ câu"

Ngân hàng Trung ương Nhật Bản (BOJ) đã không ngại ngần trong việc chi tiêu, chứng tỏ vị thế là ngân hàng trung ương lớn ôn hòa nhất thế giới. Việc BoJ chào mua trái phiếu chính phủ báo hiệu việc họ sẽ quyết liệt bảo vệ chính sách kiểm soát đường cong lợi suất.

Tác động từ chính sách đó là lợi suất trái phiếu kho bạc Nhật dù giảm nhẹ nhưng vẫn gần sát mức cao nhất trong vòng 6 năm. Việc lợi suất của Nhật giảm là do lợi suất trái phiếu Mỹ kỳ hạn 2 năm giảm khỏi mức cao nhất trong vòng nhiều năm. Tuy nhiên, điều đó vẫn gây tranh cãi trên thị trường bởi khiến các dự đoán trở nên thiếu chính xác.

Ngoài ra, việc BOJ nới lỏng chính sách tiền tệ quá mức đã gây ra một vấn đề lớn: Đồng yen giảm sâu chưa từng thấy kể từ năm 2015. Mặc dù việc BOJ duy trì đồng nội tệ yếu có lợi cho nền kinh tế, song chính các quan chức chính phủ Nhật Bản cũng có nhiều ý kiến khác, rằng một đồng nội tệ quá yếu không chỉ mang lại lợi ích mà cả những rủi ro tiềm tàng.

Trong khi đó, ngân hàng trung ương của Australia sẽ họp vào thứ Ba (5/4), và mặc dù dự kiến sẽ không có thay đổi chính sách, nhưng ngân hàng này có thể tiến xa hơn trong việc tạo cơ sở cho việc tăng lãi suất. Thị trường kỳ vọng họ sẽ nâng lãi suất vào khoảng tháng 6.

Ngân hàng trung ương Nhật Bản quyết giữ quan điểm "bồ câu", đồng yen giảm giá sâu.

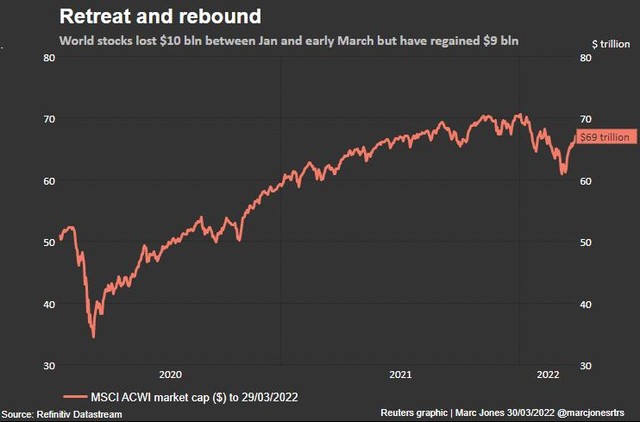

3 / Chứng khoán hồi phục

Hai tuần trước, chỉ số chứng khoán S&P 500 của Phố Wall và chỉ số chứng khoán MSCI toàn cầu đều giảm 14% (so theo năm), và chỉ số Nasdaq chính thức rơi vào xu hướng "con gấu" khi giảm 20% (cũng so theo năm).

Bây giờ thì sao? Mặc dù cuộc chiến ở Ukraine vẫn căng thẳng và lãi suất đang tăng lên, chỉ số S&P 500 đã hồi phục trở lại và chỉ còn cách 5% so với mức cao nhất mọi thời đại, trong khi chỉ số MSCI World lấy lại một nửa mức giảm trước đó, và Nasdaq chỉ còn giảm 8% - mức độ có thể kiểm soát được.

Các nhà phân tích hy vọng rằng khi những rắc rối qua đi, thu nhập doanh nghiệp sẽ vẫn ổn và sẽ tránh được viễn cảnh đáng sợ là "lạm phát đình trệ" đáng sợ. TINA (There Is No Alternative – không có sự lựa chọn nào khác) có vẻ như vẫn còn tồn tại và sống tốt.

Mùa thu nhập tiếp theo đang đến gần nhưng nếu cuộc khủng hoảng Nga-Ukraine dẫn đến một trở ngại mới thì chứng khoán có thể sẽ khó chống lại được những áp lực lớn.

Chứng khoán giảm sâu sau đó hồi phục mạnh

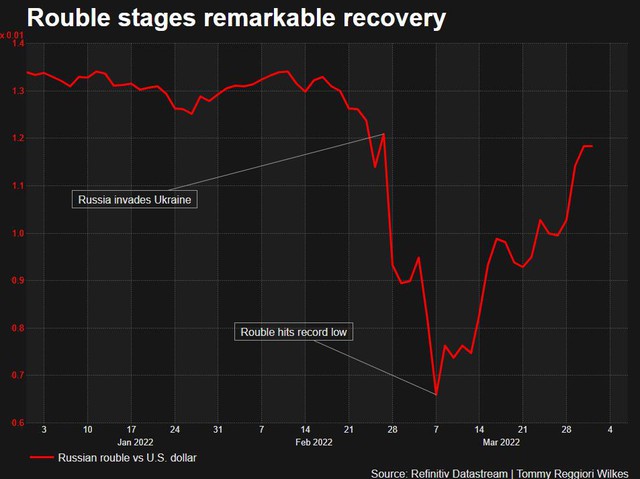

4 / Rúp Nga có thực sự hồi phục?

Đồng rúp đã phục hồi đáng kể từ mức thấp kỷ lục hôm sau khi Nga thực hiện "Chiến dịch đặc biệt" ở Ukraine, ngày 24/2. Trên thị trường nội địa Nga và các thị trường nước ngoài, nơi các tổ chức phương Tây giao dịch với các thực thể Nga không bị trừng phạt, đồng rúp gần như đã quay trở lại mức trước khi xảy ra cuộc khủng hoảng giữa 2 nước.

Sự gia tăng này một phần là do các biện pháp kiểm soát vốn - ngăn chặn việc bán đồng rúp và lạm phát tiền tệ (điều mà một số nhà phân tích quốc tế gọi là "rúp tăng giá một cách giả tạo"). Nhưng cũng có sự cải thiện thực sự trong cán cân thanh toán của Nga khi nhập khẩu giảm và giá năng lượng tăng cao làm tăng doanh thu xuất khẩu.

Yêu cầu của Tổng thống Nga Vladimir Putin về việc buộc thanh toán khí đốt bằng tiền rúp và việc liệu các khách hàng châu Âu có đồng ý với điều đó hay không có thể là "phép thử" tiếp theo cho việc liệu nhu cầu đối với rúp là thực hay do những yếu tố tác động khác.

Rúp Nga hồi phục mạnh.

5 / Nhà đầu tư có thể mất trắng

Trong khi đường cong lợi suất trái phiếu của Mỹ đảo ngược thì cũng có một sự thay đổi lớn đang diễn ra trên thị trường trái phiếu khu vực đồng euro, với lợi suất trái phiếu kỳ hạn 2 năm của Đức, Pháp và Hà Lan tăng lên trên 0% lần đầu tiên kể từ năm 2014.

Lợi tức trái phiếu của toàn khối trong tháng 3 đã tăng mạnh nhất trong vòng mọt thập kỷ, với kỳ vọng ECB sẽ sớm đẩy tỷ lệ chiết khấu trừ 0,5% lên 0% hoặc cao hơn nữa.

Đó sẽ là thời điểm quan trọng đối với nợ có lợi suất âm – đã tăng khối lượng nợ trên toàn cầu lên trên 18 nghìn tỷ USD vào năm 2020. Người gửi tiết kiệm, ngân hàng và quỹ hưu trí đều sẽ được hưởng lợi; trong những nhà đầu tư đã tham gia vào "cuộc săn tìm lợi suất" đối với các khoản nợ doanh nghiệp có rủi ro và các thị trường mới nổi có thể sẽ mất trắng.

Nhưng mọi thứ lúc này đều thay đổi rất nhanh. Những ngày sắp tới sẽ là "phép thử" cho việc lợi suất tăng trở lại mức trên 0% có thực sự bền vững hay không.

Lợi suất trái phiếu của các chính phủ có xu hướng chuyển từ âm sang dương.

Tham khảo: Refinitiv

Nguồn: