Trái phiếu doanh nghiệp: “Nhà đầu tư cá nhân phải rất cẩn trọng”

27/11/2024

"Nhà đầu tư cá nhân trước khi mua trái phiếu doanh nghiệp phát hành riêng lẻ cần yêu cầu tổ chức môi giới, phát hành cung cấp chi tiết thông tin"...

"Nhà đầu tư cá nhân trước khi mua trái phiếu doanh nghiệp phát hành riêng lẻ cần yêu cầu tổ chức môi giới, phát hành cung cấp chi tiết thông tin"...

"Nhà đầu tư cá nhân trước khi mua trái phiếu doanh nghiệp phát hành riêng lẻ cần yêu cầu tổ chức môi giới, phát hành cung cấp chi tiết thông tin", đại diện vụ chức năng Bộ Tài chính trả lời VnEconomy như vậy.

Ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính các ngân hàng và Tổ chức tài chính (Bộ Tài chính): "Chỉ khi nắm rõ thông tin về trái phiếu và cân nhắc kỹ lưỡng về các rủi ro có thể gặp phải, nhà đầu tư cá nhân mới nên mua trái phiếu. Không nên mua trái phiếu chỉ vì lãi suất cao mà chưa tìm hiểu kỹ về đặc điểm của trái phiếu và những rủi ro có thể xảy ra. Cho dù lãi suất trái phiếu doanh nghiệp có thể cao hơn lãi suất tiền gửi tiết kiệm nhưng mức lãi suất hấp dẫn cũng đi kèm với rủi ro cao".

Ngoài ra, VnEconomy cũng trao đổi thêm một số ý kiến khác xung quanh những rủi ro đối với nhà đầu tư cá nhân, khu vực được cho là dễ bị tổn thương bởi tiềm lực vốn mỏng, thiếu thông tin, ham lãi suất cao.

Cân nhắc kỹ mới nên mua

Chỉ trong 6 tháng, doanh số phát hành trái phiếu doanh nghiệp tăng đột biến, ông có khuyến nghị gì với nhà đầu tư, đặc biệt là nhà đầu tư cá nhân?

Ông Nguyễn Hoàng Dương.

Cần hết sức lưu ý, mặc dù nhà đầu tư tổ chức là chủ yếu trên thị trường sơ cấp trái phiếu doanh nghiệp, chiếm 93,9% khối lượng phát hành trong khi, nhà đầu tư cá nhân chỉ chiếm 6,1%; tuy nhiên, do trái phiếu phát hành chủ yếu theo phương thức riêng lẻ, đòi hỏi nhà đầu tư cần phân tích được rủi ro khi quyết định đầu tư nên sự tham gia của nhà đầu tư cá nhân nếu chỉ quan tâm đến lãi suất là tiềm ẩn nhiều rủi ro.

Thông thường, trái phiếu doanh nghiệp phát hành riêng lẻ phù hợp với nhà đầu tư chuyên nghiệp là những nhà đầu tư có năng lực tài chính, có kinh nghiệm đầu tư, có khả năng phân tích rủi ro và dám chấp nhận rủi ro.

Và để bảo vệ quyền lợi của nhà đầu tư, chúng tôi khuyến nghị nhà đầu tư cá nhân cần phân tích rõ thông tin trước khi quyết định đầu tư.

Khi tham gia mua trái phiếu doanh nghiệp riêng lẻ phải hết sức cẩn trọng; phải yêu cầu tổ chức môi giới, tổ chức phát hành cung cấp chi tiết các thông tin như (i) trái phiếu do doanh nghiệp nào phát hành, phát hành cho mục đích gì (ii) trái phiếu có/không có tài sản đảm bảo (iii) các cam kết của doanh nghiệp phát hành đối với chủ sở hữu trái phiếu (iv) kỳ hạn trái phiếu, phương thức trả nợ gốc, lãi (v) tình hình tài chính của doanh nghiệp phát hành.

Ban hành nghị định thay thế Nghị định 163

Tại sao cả thị trường mới chỉ có một doanh nghiệp cung cấp dịch vụ xếp hạng tín nhiệm và Bộ Tài chính sẽ làm gì để giải quyết vấn đề này, thưa ông?

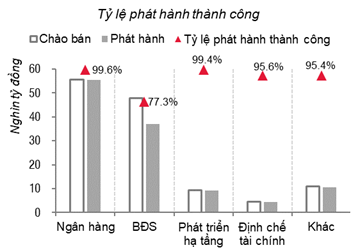

Trong 8 tháng đầu năm 2019, ước tính tổng lượng chào bán là 129.016 tỷ đồng và lượng phát hành là 117.142 tỷ đồng, tỷ lệ phát hành thành công toàn thị trường là 90.8%, quy mô thị trường tăng mạnh lên mức khoảng 10,2% GDP. Năm 2018 có 224.000 tỷ đồng trái phiếu doanh nghiệp phát hành, tăng 94,5% so với 2017, tổng quy mô thị trường trái phiếu doanh nghiệp là 474.500 tỷ đồng, xấp xỉ 8,6% GDP, cao hơn so với mức 6,19% GDP của năm 2017.

Nguồn: Công ty Chứng khoán SSI

Hiện nay, khung pháp lý về việc thành lập và hoạt động của doanh nghiệp xếp hạng tín nhiệm đã được Chính phủ đã ban hành tại Nghị định số 88/2014/NĐ-CP quy định về dịch vụ xếp hạng tín nhiệm; Thủ tướng Chính phủ đã ban hành Quyết định số 507/QĐ-TTg về quy hoạch dịch vụ xếp hạng tín nhiệm đến năm 2030.

Theo đó, đã có một doanh nghiệp được cấp giấy chứng nhận đủ điều kiện kinh doanh dịch vụ xếp hạng tín nhiệm là Công ty Cổ phần Sài Gòn Phát Thịnh Rating và một số doanh nghiệp đang trong quá trình xem xét hồ sơ.

Tuy nhiên, thực tế hoạt động cung cấp dịch vụ xếp hạng tín nhiệm vẫn còn rất hạn chế do chưa có quy định về bắt buộc sử dụng dịch vụ xếp hạng tín nhiệm khi phát hành trái phiếu ra thị trường, nhà đầu tư cũng chưa có thói quen lựa chọn đầu tư vào trái phiếu doanh nghiệp có xếp hạng tín nhiệm nên nhu cầu sử dụng dịch vụ xếp hạng tín nhiệm hầu như không có. Các doanh nghiệp nhất là các tổ chức xếp hạng tín nhiệm có uy tín nước ngoài chưa quan tâm đến việc tiếp cận thị trường trong bối cảnh này.

Để thúc đẩy vai trò và hoạt động của các tổ chức xếp hạng tín nhiệm trong thời gian tới, Bộ Tài chính đã đang triển khai một số giải pháp.

Một là, dự thảo Luật Chứng khoán sửa đổi đang trình Quốc hội quy định doanh nghiệp phát hành trái phiếu ra công chúng phải được xếp hạng tín nhiệm và giao Chính phủ quy định về các trường hợp phải xếp hạng tín nhiệm và thời điểm áp dụng.

Việc bổ sung quy định này sẽ tạo cầu sử dụng dịch vụ xếp hạng tín nhiệm trên thị trường; đồng thời, các doanh nghiệp xếp hạng tín nhiệm có khoảng thời gian cần thiết để chuẩn bị cho việc thành lập và hoạt động.

Hai, từng bước hoàn thiện chuẩn mực kế toán, kiểm toán, lập báo cáo tài chính theo thông lệ quốc tế để thuận lợi cho việc đánh giá, xếp hạng tín nhiệm.

Ba, Bộ Tài chính đã làm việc và khuyến khích các tổ chức xếp hạng tín nhiệm uy tín trên thế giới tham gia cung cấp dịch vụ trên thị trường Việt Nam.

Biểu đồ tỷ lệ phát hành thành công - Nguồn: SSI

Bốn, nghiên cứu để quy định việc đánh giá tỷ lệ an toàn của các doanh nghiệp trong lĩnh vực ngân hàng, chứng khoán, bảo hiểm đối với trái phiếu doanh nghiệp gắn với việc xếp hạng tín nhiệm trái phiếu; qua đó khuyến khích các doanh nghiệp đầu tư vào trái phiếu doanh nghiệp được xếp hạng tín nhiệm.

Thời gian qua, hầu hết là phát hành trái phiếu riêng lẻ, không niêm yết nên tính công khai, minh bạch còn hạn chế. Phải làm thế nào để khắc phục bất cập này và vai trò của các cơ quan quản lý đối với giám sát thị trường trái phiếu doanh nghiệp là gì, thưa ông?

Đối với doanh nghiệp phát hành, thường lựa chọn phát hành riêng lẻ để rút ngắn quy trình phát hành dù bị hạn chế về việc tiếp cận nhà đầu tư so với phát hành ra công chúng (chỉ được phát hành trong phạm vi 100 nhà đầu tư không kể nhà đầu tư chứng khoán chuyên nghiệp).

Đối với nhà đầu tư, do chưa có định hướng và chính sách ưu tiên đầu tư vào trái phiếu doanh nghiệp niêm yết nên chưa có nhu cầu đầu tư vào các trái phiếu niêm yết.

Để bảo vệ nhà đầu tư cá nhân và phân biệt rõ giữa phát hành riêng lẻ và phát hành ra công chúng, Nghị định 163 bổ sung quy định trong vòng một năm, kể từ ngày phát hành, trái phiếu chỉ được giao dịch trong phạm vi dưới 100 nhà đầu tư, không kể nhà đầu tư chuyên nghiệp.

Ông Nguyễn Hoàng Dương

Trên cơ sở đó, Bộ Tài chính đã và đang thực hiện một số giải pháp sau:

Thứ nhất, đối với trái phiếu doanh nghiệp phát hành riêng lẻ, Nghị định số 163 quy định (i) cơ chế công bố thông tin đầy đủ của doanh nghiệp phát hành (ii) quy định rõ phạm vi phát hành và giao dịch trái phiếu doanh nghiệp riêng lẻ (iii) thiết lập Trung tâm thông tin tập trung về phát hành trái phiếu doanh nghiệp tại Sở Giao dịch Chứng khoán.

Theo đó, nhà đầu tư và các doanh nghiệp phát hành có thể tiếp cận được thông tin về tình hình phát hành trái phiếu doanh nghiệp; đồng thời, các cơ quan quản lý cũng có thông tin phục vụ cho nhiệm vụ quản lý giám sát thị trường.

Để bảo vệ nhà đầu tư cá nhân và phân biệt rõ giữa phát hành riêng lẻ và phát hành ra công chúng, Nghị định 163 bổ sung quy định trong vòng một năm, kể từ ngày phát hành, trái phiếu chỉ được giao dịch trong phạm vi dưới 100 nhà đầu tư, không kể nhà đầu tư chuyên nghiệp.

Thứ hai, trên cơ sở nghiên cứu kinh nghiệm quốc tế và đánh giá triển khai Nghị định 163 thời gian qua, tại dự thảo Luật Chứng khoán trình Quốc hội quy định việc phát hành và giao dịch trái phiếu doanh nghiệp riêng lẻ chỉ dành cho các nhà đầu tư chứng khoán chuyên nghiệp, quy định cụ thể điều kiện phát hành trái phiếu doanh nghiệp riêng lẻ để có cơ sở cho việc quản lý giám sát thị trường trái phiếu doanh nghiệp phát hành riêng lẻ.

Theo đó, khi Luật Chứng khoán sửa đổi có hiệu lực thi hành, Bộ Tài chính sẽ trình Chính phủ ban hành Nghị định thay thế Nghị định số 163.

Khi tham gia mua trái phiếu doanh nghiệp riêng lẻ phải hết sức cẩn trọng; phải yêu cầu tổ chức môi giới, tổ chức phát hành cung cấp chi tiết các thông tin như (i) trái phiếu do doanh nghiệp nào phát hành, phát hành cho mục đích gì (ii) trái phiếu có/không có tài sản đảm bảo (iii) các cam kết của doanh nghiệp phát hành đối với chủ sở hữu trái phiếu (iv) kỳ hạn trái phiếu, phương thức trả nợ gốc, lãi (v) tình hình tài chính của doanh nghiệp phát hành.

Ông Nguyễn Hoàng Dương

Thứ ba, đối với trái phiếu doanh nghiệp phát hành ra công chúng, để khuyến khích các doanh nghiệp lựa chọn huy động vốn theo phương thức này và thúc đẩy phát triển thị trường trái phiếu doanh nghiệp theo hướng ngày càng công khai, minh bạch, tại dự thảo Luật Chứng khoán sửa đổi trình Quốc hội theo hướng: tách biệt về điều kiện, hồ sơ phát hành giữa trái phiếu và cổ phiếu ra công chúng theo đúng bản chất của trái phiếu, cổ phiếu; hoàn thiện về hồ sơ và quy trình phát hành nhằm rút ngắn thời gian phát hành trái phiếu ra công chúng của doanh nghiệp; gắn phát hành trái phiếu doanh nghiệp ra công chúng với bắt buộc xếp hạng tín nhiệm.

Thứ tư, để phát triển thị trường trái phiếu doanh nghiệp theo hướng lành mạnh, bền vững, Bộ Tài chính phối hợp với Ngân hàng Nhà nước, Ủy ban Chứng khoán Nhà nước tăng cường công tác quản lý giám sát các hoạt động phát hành, đầu tư, giao dịch trái phiếu doanh nghiệp của các doanh nghiệp phát hành, công ty chứng khoán, công ty quản lý quỹ và các ngân hàng thương mại.

Đồng thời, Bộ Tài chính cũng sẽ tiếp tục đẩy mạnh tuyên truyền qua các phương tiện thông tin đại chúng để có thông tin chính thống, kịp thời nhằm cảnh báo cho nhà đầu tư cá nhân về các rủi ro khi đầu tư vào trái phiếu doanh nghiệp riêng lẻ. Trong thời gian tới, Chuyên trang thông tin về trái phiếu doanh nghiệp đặt tại Sở Giao dịch chứng khoán Hà Nội sẽ tiếp tục được hoàn thiện để thúc đẩy tính công khai, minh bạch và tăng thanh khoản trên thị trường sơ cấp và thứ cấp trái phiếu doanh nghiệp.

Tâm lý lo ngại ở một bộ phận nhà đầu tư cá nhân là có thật

(Bà Nguyễn Thị Kim Oanh, Chủ tịch Hiệp hội thị trường trái phiếu Việt Nam - VBMA)

Với các nhà đầu tư cá nhân, có một bộ phận biết phân tích tài chính và chấp nhận rủi ro cao, tương ứng là lãi suất cao và sẵn sàng đầu tư vào trái phiếu doanh nghiệp. Tuy nhiên, có một số nhà đầu tư cá nhân khác cũng nhầm lẫn giữa việc một công ty chứng khoán đứng ra bảo lãnh phát hành thì trái phiếu đó là của công ty chứng khoán phát hành và ngân hàng mẹ đứng ra bảo lãnh.

Trên thị trường thời gian qua, đâu đó có những giao dịch như vậy, vì thế, một vài hiện tượng thôi, thì lại được nhìn nhận chung của thị trường. Điều này làm cho các công ty, doanh nghiệp phát hành tuân thủ lại bị tâm lý người dân mới manh nha đầu tư đã quay lưng với trái phiếu; thậm chí quay lại gửi tiết kiệm vào ngân hàng.

Về vấn đề lãi suất trái phiếu cao thì chúng tôi cho rằng, không nên so với lãi suất tiết kiệm mà nên so với lãi suất cho vay trung dài hạn ở các ngân hàng. Thông thường, cơ sở là lãi suất tiết kiệm của chính ngân hàng có công ty chứng khoán đứng ra bảo lãnh phát hành hoặc dựa vào nhóm 4 ngân hàng thương mại Nhà nước lớn nhất hệ thống, cộng với biên độ nhất định.

Biên độ các dự án bất động sản theo đánh giá của các ngân hàng lớn là 3,5% - 4%, tuỳ thuộc mức độ rủi ro các khoản vay đó. Với trái phiếu doanh nghiệp bất động sản thì do dự án có sẵn, biên lợi nhuận cao, huy động và giải ngân rất nhanh nên sẵn sàng đưa ra mức lãi suất đủ để hấp dẫn nhà đầu tư so với các kênh khác.

Qua theo dõi, VBMA thấy rằng, câu chuyện lây lan tâm lý lo ngại ở một bộ phận nhà đầu tư cá nhân là có thật. Cộng với đó là bất cập về tính minh bạch, tính liền mạch của các bản công bố thông tin của doanh nghiệp phát hành. Bởi vậy, chúng tôi đã cố gắng làm cầu nối với các bộ ngành quản lý và các công ty xếp hạng tín nhiệm nước ngoài, đang có nhu cầu mở rộng hoạt động tại Việt Nam như Standard & Poor's (S&P), Moody's. Qua đó, xúc tiến để cho ra đời nhiều hơn các công ty xếp hạng tín nhiệm trên thị trường.

Tiếp theo, VBMA cũng phối kết hợp với Bộ Tài chính, Uỷ ban Chứng khoán Nhà nước nghiên cứu để ban hành các bộ tiêu chuẩn đạo đức dành cho các nhà phát hành. Tại đây, giúp các nhà đầu tư nhận diện được từng loại hình trái phiếu tương ứng với rủi ro, đồng thời, nâng cao tính minh bạch cũng như thông tin cần thiết để các quyết định đầu tư được chính xác.

"Chúng tôi không chọn lãi suất cao để tư vấn phát hành"

(Ông Nguyễn Xuân Minh, Chủ tịch Hội đồng Thành viên Công ty Chứng khoán Kỹ thương - TCBS)

Quy luật thị trường là rủi ro cao thì lãi suất cao. Từ trước tới nay, Công ty Chứng khoán Kỹ Thương (TCBS) chỉ tư vấn phát hành nỗ lực tối đa và với lãi suất đi từ 8% tới 10% hoặc 10,5% hay 11%/năm.

Chúng tôi không chọn lãi suất cao để tư vấn phát hành, bởi: rủi ro quá thì nhà đầu tư không mua, đồng thời, TCBS còn mất uy tín và nhiều thứ khác. Lĩnh vực trái phiếu mà TCBS tư vấn phát hành nỗ lực tối đa bao gồm các mảng: tiêu dùng, vui chơi giải trí (cáp treo, nghỉ dưỡng), sản xuất và cả bất động sản.

Quy trình để tư vấn phát hành gồm: mất vài tháng để tìm hiểu doanh nghiệp, xem quan hệ giữa họ với ngân hàng như thế nào, dòng tiền (các khoản phải thu, phải trả, tồn kho…) ra sao. TCBS không chỉ nhìn vào một dự án đang muốn phát hành mà quan sát tổng thể tập đoàn, kể cả các công ty con.

Tiếp đó, chúng tôi tập hợp các thông tin trình lên hội đồng thẩm định để phản biện và điểm được đề cập kỹ lưỡng nhất là dòng tiền doanh nghiệp. Sau đó, nếu thấy được khả năng trả nợ của họ, mới tiến đến làm việc về nhu cầu phát hành bao nhiêu, cấu trúc trái phiếu như thế nào để phù hợp với dòng tiền thu - trả của họ, tránh dồn áp lực trả nợ vào một thời điểm.

Tư vấn cấu trúc trái phiếu cho doanh nghiệp không đơn giản là cấu trúc phải trả gốc, lãi trong một thời gian là bao nhiêu mà ở nhiều trường hợp, TCBS tư vấn theo hướng phân kỳ phát hành. Chẳng hạn, một doanh nghệp cần phát hành 100 tỷ đồng, rất có thể sẽ phải xé nhỏ phát hành thành nhiều đợt để phù hợp khả năng trả nợ trong tương lai.

Tiếp theo, còn phải làm việc kỹ với doanh nghiệp về quy trình kiểm soát sau phát hành thông qua các yếu tố: quản trị hàng tồn kho, số liệu dòng tiền, đối chiếu sử dụng nguồn tiền từ phát hành trái phiếu, cam kết không được vượt quá mức nợ sau phát hành…

Nguồn: