Triển vọng nào cho các ngân hàng nửa cuối năm 2019?

23/11/2024

Tăng trưởng lợi nhuận của các ngân hàng sẽ gặp khó khăn khi tín dụng giảm tốc, NIM được dự báo khó cải thiện trong năm nay. Tuy nhiên, NIM vẫn có thể cải thiện chọn lọc ở một số ngân hàng như MBBank, Vietcombank, Techcombank,...

Tăng trưởng lợi nhuận của các ngân hàng sẽ gặp khó khăn khi tín dụng giảm tốc, NIM được dự báo khó cải thiện trong năm nay. Tuy nhiên, NIM vẫn có thể cải thiện chọn lọc ở một số ngân hàng như MBBank, Vietcombank, Techcombank,...

Chứng khoán MBS vừa có báo cáo chiến lược 6 tháng cuối năm 2019, trong đó có nhận định về triển vọng của ngành ngân hàng trong năm nay. Nhóm phân tích cho rằng các ngân hàng đang phải giảm tốc tăng trưởng và điều này là cần thiết ở thời điểm hiện nay.

Tín dụng năm 2019 theo hạn mức NHNN đặt ra hồi đầu năm chỉ ở mức 14%, thấp hơn năm 2018. MBS cho rằng, giảm tốc tín dụng ở thời điểm hiện tại là điều cần thiết nhằm cân đối tăng trưởng dài hạn khi tỷ lệ tín dụng trên GDP đạt xấp xỉ 130% trong năm 2018, ở mức cao tương đương năm 2011. Ngoài ra, chênh lệch tín dụng trong năm 2018 vẫn ở mức an toàn nhưng việc giảm tốc là cần thiết.

Trong các ngân hàng mà nhóm phân tích này theo dõi, tín dụng cũng được dự phóng ở mức thấp hơn 12,5% (năm 2018 là 13%). Nguyên nhân là vì lãi suất có xu hướng neo ở mức cao và các chính sách quản lý tín dụng thận trong hơn của Chính phủ và NHNN.

Không chỉ tín dụng giảm tốc, tăng trưởng lợi nhuận của các ngân hàng sẽ gặp thêm khó khăn nữa khi NIM được dự báo sẽ khó cải thiện trong năm nay. MBS cho rằng áp lực tăng lãi suất, cạnh tranh cho vay bán lẻ và áp lực huy động vốn từ nợ thứ cấp, thay đổi Thông tư 36 sẽ khiến NIM bị áp lực. Nguồn vốn liên ngân hàng giá rẻ cũng sẽ không còn dồi dào do một số biện pháp thắt chặt tiền tệ gần đây, lạm phát cũng đang có xu hướng tăng và lãi suất trái phiếu chính phủ khó giảm sâu.

Tuy nhiên, MBS cho rằng, NIM sẽ có thể cải thiện chọn lọc ở một số ngân hàng như MBBank, Vietcombank, Techcombank,…

MBBank và Vietcombank đang có ưu thế cạnh tranh về chi phí vốn thấp nhờ lợi thế riêng biệt và CASA (tỷ lệ tiền gửi không kỳ hạn) cao. Trong khi đó, Techcombank xây dựng được hệ sinh thái tốt nên cũng huy động được lượng tiền gửi không kỳ hạn dồi dào.

VPBank và HDBank là 2 ngân hàng có hoạt động mạnh trong lĩnh vực tài chính tiêu dùng nên khó có khả năng duy trì được NIM cao do tín dụng giảm tốc và lĩnh vực này cũng ngày càng gặp nhiều cạnh tranh hơn.

Trong khi NIM khó cải thiện, tín dụng lại tăng thấp, MBS cho rằng tăng trưởng thu nhập của các nhà băng sẽ phụ thuộc lớn vào thun hận ngoài lãi và cắt giảm chi phí. Các ngân hàng đang có dư địa rất lớn từ mảng Bancassurance, các chương trình phí dịch vụ mới được áp dụng bởi hầu hết các ngân hàng và đẩy mạnh ngân hàng bán lẻ và ngân hàng số.

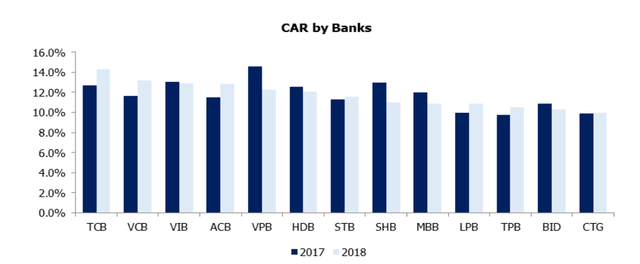

Nhóm phân tích lưu ý rằng, tỷ lệ nợ xấu sau khi cộng thêm lượng trái phiếu VAMC không giảm đáng kể trong năm 2018 và khả năng xử lý nợ xấu trong năm nay có thể khó khăn hơn trước bởi những diễn biến không tốt từ thị trường bất động sản. MBS lo ngại vấn đề tăng vốn cấp bách của một số ngân hàng hiện nay và cho rằng những ngân hàng tư nhân có CAR cao, room trái phiếu thứ cấp và tỷ lệ sở hữu nước ngoài còn lại cao, khả năng áp dụng Basel II cũng sẽ cao hơn.

Theo MBS

Nguồn: